Блог им. Saveliev_notes |ГМК Норникель - отчет за 2021 г.

- 11 февраля 2022, 08:41

- |

ГМК Норникель опубликовал финансовую отчетность за 2021 год по МСФО. Норникель одна из компаний, публикующих отчетность в двух валютах — российских рублях и долларах США. Так как компания — экспортер, с ценами продукцию, торгующуюся на мировых рынках в долларах, то и анализировать целесообразнее отчет в долларах.

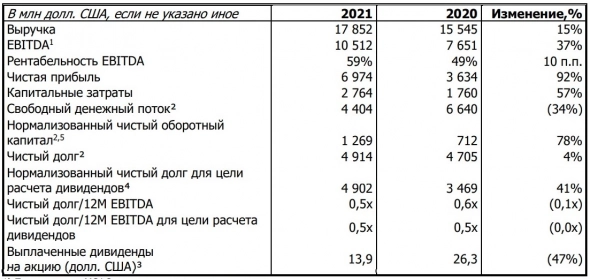

Отчет, хоть и не удививший аналитиков, но в целом позитивный, содержащий очень много рекордных для компании значений (таблица с ключевыми параметрами из пресс-релиза НН):

Следует отметить:

— Выручка выросла благодаря сильной конъюнктуре корзины металлов Норникеля, несмотря даже на коррекцию цен на палладий и значительное снижение объемов производства (всей корзины металлов, а особенно никеля и меди) после аварий на рудниках;

— EBITDA превысила 10 млрд. долларов, при рекордно высокой рентабельности в 59%;

— Чистая прибыль взлетела почти в 2 раза, до фантастической рекордной отметки;

( Читать дальше )

- комментировать

- 4К

- Комментарии ( 3 )

Блог им. Saveliev_notes |Ставка снижена, но это не предел

- 22 июня 2020, 10:00

- |

На прошедшем в пятницу заседании по ДКП, Банк России снизил ключевую ставку на 100 б.п. до 4,5%, что соответствует мягкому варианту из вилки ожиданий 75-100 б.п. Банк России заявляет о дезинфляционных рисках низкого спроса, что может привести к нахождению инфляции ниже таргета в 4% как в 2020, так и в 2021 году. На фоне решения цены ОФЗ немного подросли, а рубль отреагировал довольно сдержанно — решение ЦБ было почти полностью заложено в цены.

Что дальше?

При отсутствии внешних шоков можно ожидать снижения ставки до 3,5-4% во втором полугодии. Ключевой момент в том уровне, до которого ЦБ снизит ставку — это баланс между потребностью Минфина занять много средств и как можно дешевле, и возможностью размещения ОФЗ по еще более низким ставкам, чем мы наблюдаем сегодня. Да, рынок ОФЗ в большой степени держится на госбанках, однако, средства нерезидентов тоже нужны. При ключевой ставке в 3,5-4% доходность 10-летних ОФЗ будет в диапазоне 4,5-5%, что с одной стороны — совсем немало для нерезидентов, особенно с учетом того, что ставки на западе будут сохранены на околонулевом уровне минимум 2,5 года. С другой стороны — нерезиденты несут валютный риск, а дифференциал керри уже на минимальном историческом уровне. В то же время, у России есть конкуренты из Emerging Markets, у ряда которых ставки повыше. Определяющим фактором спроса на российские бонды, думаю, будем санкционная риторика и ожидания на эту тему у нерезидентов. В ситуации благополучия в данном вопросе, вполне реально увидеть ключевую ставку 3,5-4% и спрос нерезидентов на ОФЗ. Ниже ставку опускать опасно, так как в случае необходимости дальнейшего ее повышения (при восстановлении экономической активности и разгона инфляции, либо ужесточении санкционной темы и бегстве нерезидентов), у российских банков резко схлопнется уровень процентной маржи по выданным ранее долгосрочным кредитам с фиксированной ставкой.

( Читать дальше )

Блог им. Saveliev_notes |Вторая волна возможно уже началась

- 15 июня 2020, 10:13

- |

Что мы имеем на сегодняшний день на рынках?

— Перегретость рисковых активов:

S&P 500 перед падением в прошедший четверг был на уровне начала года, а NASDAC вообще на историческом максимуме.

DAX совсем немного отставал, и был на уровнях октября-ноября 2019, однако всего в нескольких % от докороновирусных максимумов. Можно ли говорить о чрезмерности оптимизма, учитывая, что последствия экономического провала будут ликвидироваться в лучшем случае еще полтора года, т.е. цены многих бумаг отражают ожидания результатов (причем позитивных результатов) 2022 года?

Даже РТС находился на уровнях октября 2019, хотя очевидно, что российская экономика получает тройной удар от текущего кризиса — удар от глобального замедления, сказывающийся на сырьевых ценах, дополненный тяжелыми для нефтяной отрасли сокращениями добычи в рамках сделки ОПЕК++ и снижение деловой активности в результате борьбы с распространением вируса.

Нефть доросла практически до уровней начала марта (перед развалом старого ОПЕК+), совершив суперралли за 1,5 месяца.

( Читать дальше )

Блог им. Saveliev_notes |Русал интересен на фоне ралли палладия

- 19 февраля 2020, 17:18

- |

Хочу обратить внимание на то, то акции Русала по-прежнему интересны. На фоне фееричного роста цены палладия продолжается ралли в акциях ГМК Норильский Никель, и теперь стоимость пакета акций НН, который находится на балансе Русала, составляет 990 миллиардов рублей (по 22 500 за бумагу). При этом чистый долг (из последней отчетности Русала) составляет порядка 430 миллиардов рублей. Капитализация самого Русала на уровне 560 миллиардов рублей (по 36,8 за бумагу). Таким образом, бизнес самого Русала, без учета пакета в НН, оценивается сейчас рынков примерно в 0 рублей (капитализация Русала + чистый долг равны стоимости пакета в НН)!

Ситуация как минимум требует внимания. Акции Русала стоят значительно дороже, чем осенью, однако есть вероятность второго этапа ралли, и присмотреться к этой бумаге однозначно стоит.

Блог им. Saveliev_notes |Индекс RGBI 150 пунктов, индекс Мосбиржи 2900, пирамида ОФЗ и риски для рубля

- 31 октября 2019, 07:54

- |

Индекс российских гособлигаций RGBI практически достиг уровня 150 пунктов (149,8), на фоне октябрьского ралли в ОФЗ, которые торгуются с исторически минимальной доходностью, дорожая по мере снижения ключевой ставки Банком России. В настоящий момент доходности ОФЗ уже отражают снижение ключевой ставки до 5,75- 6% в ближайшее время — так, например, доходность 10-летних ОФЗ составляет 6,4%, а ОФЗ с погашением через 1,5 года — уже 5,95%. Если исходить из потенциала снижения ключевой ставки в 2020 году до 5,5%, потенциал дальнейшего роста цен ОФЗ минимален.

Отметим, что доля нерезидентов в рублевых гособлигациях составляет 29%. Нерезиденты покупали облигации в рамках сделок керри трейд, конвертируя средства из низкодоходных валют в рубли, получая 7-8-9 — процентную доходность по ОФЗ, плюс зарабатывая на их переоценке по мере роста цены (снижения доходности). Теперь же, когда текущие доходности ОФЗ менее 6,5%, и потенциал роста цены облигаций минимален, у инвесторов остаются преимущественно только риски: риск снижения цен облигаций (роста доходности) в случае, например, разгона инфляции и переоценки перспектив дальнейшего снижения ключевой ставки, либо по политическим причинам, а также валютный риск — т.к. инвесторам нерезидентам для фиксации прибыли нужно конвертировать рубли обратно в валюту, соответственно, дальнейшее удержание облигаций без перспектив их существенного роста уже может не оправдывать риск ослабления рубля.

Помимо нерезидентов, зафиксировать доход в ОФЗ должны банки — строители «пирамид РЕПО», покупавшие ОФЗ и закладывавшие их в РЕПО, с дальнейшей покупкой новых ОФЗ на полученные рубли от РЕПО, и так далее несколько раз. В условиях устойчивого роста цен облигаций пирамида РЕПО позволяет показать отличные результаты от покупки облигаций, это своеобразное «плечо» для банков покупателей, однако в условиях уменьшения апсайда в цене облигаций, данная схема очень уязвима перед коррекцией на долговом рынке, и адекватные ее участники, вероятно уже стремятся свои пирамиды РЕПО разобрать, а бумаги, соответственно — продать.

Резюме: рынок ОФЗ находится на грани перегрева, индекс RGBI, разумеется может вырасти еще на 1-3 пункта до 151-153 (а может и не вырасти), при этом риски коррекции цен облигаций и ослабления курса рубля уже превышают вероятность и потенциал роста, причем эти риски при определенных условиях будут связаны между собой. Вместе с тем, вызванное снижением ключевой ставки ралли наблюдается уже и в акциях, дивидендная доходность многих из которых значительно превышает доходности облигаций. Потенциал на рынке акций, в отличие от рынка облигаций еще не реализован в полной мере, и несмотря на рекордные значения индекса Московской биржи, у многих ликвидных бумаг запас роста составляет десятки процентов. Продолжится рост акций прямо сейчас, или после коррекции — зависит в том числе от движения на ключевых мировых рынках, однако идеи в дивидендных бумагах — это основная тема на российском фондовом рынке в ближайшее время. Подробнее о конкретных идеях в акциях напишу отдельно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс