Блог им. Saveliev_notes |Полюс - недооцененное золото?

- 04 апреля 2024, 08:37

- |

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. Saveliev_notes |IPO Европлан. Почему интересно поучаствовать?

- 28 марта 2024, 08:43

- |

Европлан — крупнейшая независимая лизинговая компания в России, специализирующаяся на автолизинге. Доля компании в сегменте автолизинга составляет 10% рынка. Компания активно наращивает портфель и работает с высокой рентабельностью капитала (средняя за 2019-2023 гг. ROE = 45%). В ходе размещения Европлан планирует вывести на рынок 15 млн. акций, что составляет 12,5% уставного капитала. При планируемой переподписке, размещение должно состояться по цене 875 рублей за акцию, при капитализации компании в 105 млрд. рублей.

С учетом интереса к компании институциональных инвесторов, имеет смысл прикинуть целевую цену по DCF-модели. Для этого изложу исходные параметры моделей: модель считаем на 10 лет, в течение которых параметры будут применены усредненными для каждого из годов, для 3-х сценариев развития компании, опираясь на разное значение ROE: позитивный, он же базовый, т.к. максимально приближен к инерционным параметрам развития компании и прогнозу менеджмента: ROE = 40%, консервативный, при ROE = 30%, и негативный, при ROE = 20%.

( Читать дальше )

Блог им. Saveliev_notes |Самолет: компания - экосистема. Нужно обратить внимание на эту акцию.

- 29 февраля 2024, 08:21

- |

Сейчас хороший момент, чтобы обратить внимание на бумаги застройщика Самолет (почему именно сейчас — в конце заметки). Самолет — лидер строительного рынка по объему текущего строительства: 5,47 млн. квадратных метров против 4,56 млн. квадратных метров у ПИК, следующего вторым в рейтинге. Отрыв уже 20%, хотя Самолет вышел на 1 место совсем недавно — в декабре 2023 года. Несмотря на уже достигнутый масштаб бизнеса, компания продолжает быстро расти — по выручке на 53% в 2023 году и в планах — на 67% в 2024.

Самолет интересен, и даже уникален новаторским подходом к продукту и рынку. Компания постоянно расширяет сферу своих компетенций и использует это для внедрения новых продуктов, что открывает целые сегменты рынка (непривычные для девелоперов ранее), и одновременно усиливает позиции всех бизнесов сразу, привлекая клиентов наиболее комплексным продуктом на рынке. Таким образом, количественный и качественный рост бизнеса образовывает положительную взаимосвязь: большой масштаб открывает большие возможности для кросс-продаж (мебель, кухни, финансовые продукты), а широкая продуктовая линейка поддерживает продажи собственно недвижимости — в силу того, что клиент зачастую получает уникальный для рынка продукт.

( Читать дальше )

Блог им. Saveliev_notes |Big Day Самолет 2023, что интересного я услышал от нового девелопера №1

- 13 декабря 2023, 08:50

- |

Начну с самого ожидаемого: прогнозов результатов 2023 и 2024 годов.

2023 год: продажа 1,6 млн. квадратных метров, выручка 300 млрд. рублей и EBITDA 70 млрд. рублей.

2024 год: продажа 2,7 млн. квадратных метров, выручка 500+ млрд. рублей и EBITDA 130 млрд. рублей.

Чистый долг прогнозируется сохранить на уровне до 1,2 EBITDA.

При таких прогнозируемых результатах и текущей капитализации компании EV/EBITDA 2023 = 4,6, а EV/EBITDA 2024 = 3.

Для растущей компании — это невысокая оценка, и исходя из такого прогноза очевидно, почему Антон Елистратов говорит, что компания считает выкуп акций оправданным и в ближайшие 2 года не рассматривает проведение SPO. Капитализация компании совершенно не отражает внутреннее видение ее стоимости руководством и основными собственниками.

Самолет теперь — крупнейший застройщик в России по объему текущего строительства (ПИК — второй, ЛСР — третий), однако главным посылом была идея, что Самолет — это не застройщик, а организатор и продавец «жизни по подписке».

( Читать дальше )

Блог им. Saveliev_notes |Какие из дочек Россетей - подарок для стоимостного инвестора?

- 07 декабря 2023, 08:45

- |

За прошедший год (после индексации тарифа и отмены техприсоединения за символическую плату) сетевые компании прибавили в финансовых результатах. Сейчас котировки дочек Россетей прилично скорретировались после бурного летнего ралли, и настало время разобрать — кто наиболее интересен среди представителей отрасли.

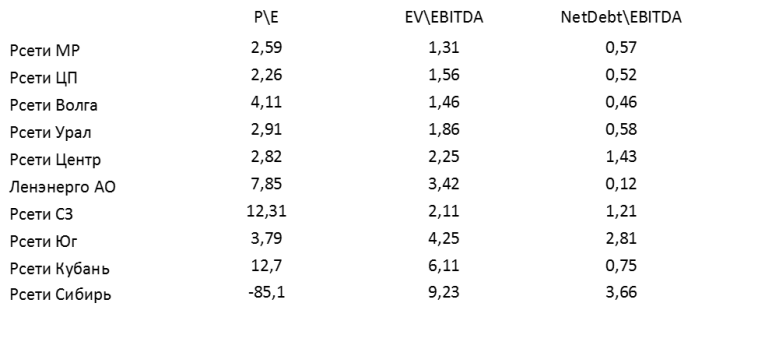

Для начала я исключил из обзора холдинг — ПАО Россети, т.к. дивидендов в нем не ожидается еще несколько лет, и это вряд ли импонирует привыкшим к высокой дивдоходности участникам рынка. Также не рассматривал префы Ленэнерго — в них присутствует специфический риск, и бумаги Россети Северного кавказа — как хронически убыточные (и хронически бездивидендные). Итого для обзора осталось 10 бумаг: ниже представлены их мультипликаторы — P/E, EV/EBITDA и NetDebt/EBITDA. Дисклеймер: бумаги отсортированы по инвестиционной привлекательности (на мой субъективный взгляд, конечно же).

Явно в выборке как дешевые (по совокупности параметров) выделяются верхние 4 бумаги: низкие мультипликаторы стоимости и низкий долг. Посмотрел, как выросла выручка этих компаний (отношение выручки за последние 12 месяцев к значению 2018 года):

( Читать дальше )

Блог им. Saveliev_notes |Золото обновило исторический максимум - как на этом можно заработать?

- 04 декабря 2023, 08:52

- |

Состоялся вынос стопов — котировка стремительно взлетела почти до 2150, и быстро вернулась ниже 2100. На момент написания — стабилизировалась около 2085, что выше пробитого уровня диапазона 2075.

( Читать дальше )

Блог им. Saveliev_notes |Первый взгляд на размещение ЮГК

- 22 ноября 2023, 13:50

- |

ЮГК разместило бумаги по нижней границе диапазона — 0,55 рубля за акцию. Разместили 12,7 млрд. бумаг, что составляет около 6% от нового уставного капитала (212,8 млрд акций). Привлекли почти 7 млрд рублей в компанию. Капитализация по цене размещения — 117 млрд рублей. Мультипликаторы выглядят хорошо, а с учетом роста бизнеса — даже интересно для удержания бумаг в портфеле. Судя по цене размещения и аллокации в 30% — переподписка кратная, но не сумасшедшая. Старт торгов (сегодня в 16:00) ожидаю относительно умеренным (не эйфория Астры, но и не уныние Трассы. Собираюсь выходить быстро только в случае существенного задерга бумаги вверх, но это вряд ли… Так что держу.

Не является инвестиционной рекомендацией.

Мой телеграм: t.me/+BIN1XFm7ixI4ZDJi

Благодарю за внимание!

Блог им. Saveliev_notes |IPO Южуралзолото. Золото с плечами

- 16 ноября 2023, 08:40

- |

Южуралзолото является 4-м по размеру золотодобытчиком в России, добывая 14 тонн золота в год. Уже в ближайшее время компания планирует занять 3-е место, за счет прироста добычи на новых 3-х месторождениях (которые уже практически полностью профинансированы, т.е. пик инвестиционной программы пройден в текущем году). Планы по добыче предполагают 17+ тонн в 2024 году, порядка 19 тонн в 2025 году, 21-23 тонны в 2026 году и 29+ тонн в 2028 году. Прямые затраты на добычу довольно высокие — чуть менее 1000 долларов на унцию, что существенно выше, чем у чемпиона отрасли — компании Полюс (порядка 500 долл/унция).

( Читать дальше )

Блог им. Saveliev_notes |Эффекты высокой % ставки

- 31 октября 2023, 08:25

- |

По итогам торгов в пятницу и понедельник очень похоже, что рынок не в полной мере отражает произошедшее изменение условий (повышение ключевой ставки до 15%). Ожидаю, что мы в ближайшее время увидим негативные эффекты от крайне-жесткой ДКП (денежно-кредитной политики).

Влияние ужесточения ДКП для рынка акций:

— прямой негативный эффект через повышение ставки дисконтирования — для всех бумаг. Выросла доходность инструментов с фиксированной доходностью как альтернативы акциям: как со стороны долгового рынка (повысилась доходность облигаций), что налагает повышенные требования к дивидендной доходности акций, так и со стороны банковских вкладов, что предполагает повышение привлекательности альтернативы вклада перед фондовым рынком для многих консервативных участников.

— отложенный негативный эффект через ужесточение финансовых условий для бизнеса, частичный удар по спросу, значительное удорожание финансирования бизнеса. Сильнее это затронет закредитованные компании (тут каждый может вспомнить имена, которые на слуху).

( Читать дальше )

Блог им. Saveliev_notes |Пора осенней коррекции

- 11 сентября 2023, 08:56

- |

Весьма вероятно, что откат от максимумов многомесячного ралли рынка на прошедшей неделе — это только начало ожидаемой (а для многих — даже долгожданной) среднесрочной коррекции широкого рынка к мощному восходящему тренду. Факторов для коррекции уже накопилось достаточно:

— тренд явно затянулся (на месячном графике уникальная для российского рынка картина), деревья уже растут в облаках;

— продолжительный рост начал развращать участников (выкупаются просадки, набираются плечи);

— в цены (вероятно) заложено очень много позитива: опасения второй мобилизации не оправдались (мини-коррекция в феврале, на уровне 2200), опасения последствий контрнаступления на запорожском фронте также в целом не оправдались (мини-коррекция в начале мая — рынок 2500-2600), в результате рынок забрался почти к 3300, что выглядит весьма оптимистичным, будто теперь рисков совсем нет, а впереди только безоблачное будущее.

— в большой степени рост рынка (по крайней мере — за лето, посмотрите на график индекса РТС) — обусловлен девальвацией рубля, и весьма вероятно, что она исчерпана на ближайшее время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс