Блог им. Rich_and_Happy |Цифры против эмоций: инфляция и ставка в пользу облигаций

- 17 декабря 2025, 20:46

- |

• 82,3 млрд — ОФЗ 26251

• 26,6 млрд — ОФЗ 26253

• 16,3 млрд — допразмещение в этих же выпусках

Спрос уверенный, премия к рынку минимальная. Минфин продолжает спокойно перевыполнять годовой план. А для закрытия квартального плана осталось занять около 200 млрд руб. и провести один аукционный день.

Несмотря на неоднозначные данные по инфляционным ожиданиям, проблем с размещениями у Минфина не просматривается — ни в конце этого года, ни в начале следующего. Цикл снижения ставки продолжается. К тому же свежая статистика по инфляции подтверждает: текущее инфляционное давление крайне слабое.

Инфляция за период 9–15 декабря 2025:

• +0,05% за неделю

• +0,11% с начала месяца

• +5,37% с начала года

Для сравнения: в декабре 2024 года было +1,32% за месяц и почти +9,5% за год. Разница более чем ощутимая.

При этом основной вклад в рост цен — чистая сезонка. Огурцы прибавили +6,3% за неделю (классика декабря), однако в целом инфляционный темп для декабря выглядит крайне спокойным. Ускорения нет, год закрывается заметно мягче прошлого.

( Читать дальше )

- комментировать

- 5.7К

- Комментарии ( 3 )

Блог им. Rich_and_Happy |Тренд на смягчение усиливается: спокойные аукционы Минфина, замедляющаяся инфляция, интересные ОФЗ.

- 10 декабря 2025, 21:19

- |

Спокойные аукционы Минфина проходят с высоким спросом, инфляция замедляется как по недельным, так и по месячным данным, бюджетные расходы остаются сдержанными, кредитный спрос не разгоняется — всё это аргументы за увеличения доли ОФЗ в стратегии.

Подробно:

Аукционы Минфина проходят спокойно и без существенных информационных поводов. Сегодня в выпуске ОФЗ 26252 размещено 74,6 млрд руб., в ОФЗ 26254 — 40,4 млрд руб. Совокупный спрос почти вдвое превысил объём размещения. В целом у Минфина ситуация комфортная: рынок стабильно поглощает предложения и хочет больше, т.е. давление на RGBI (Индекс государственных облигаций РФ) со стороны размещений минимальное. Излишний спрос может выходить на рынок, на этом ОФЗшки могут подрасти.

Свежие данные по инфляции и вышедшие отчёты ЦБ разберём подробно в выходные. Пока же можно зафиксировать, что ключевые моменты, обозначенные в утреннем разборе #отчётЦБ «О чём говорят тренды», остаются в силе: В целом это всё про продолжение тренда на снижение.

( Читать дальше )

Блог им. Rich_and_Happy |Минфин разогнался, инфляция остыла: что это значит для ОФЗ.

- 03 декабря 2025, 21:12

- |

Сегодня заняли 184,5 млрд руб. в ОФЗ 26251 — 138,6 млрд, и в ОФЗ 26253 — ещё 13,9 млрд.

Плюс на дополнительных размещениях по тем же выпускам собрали ещё 32 млрд.

Вчера Минфин дебютировал на юаневом направлении, заняв 20 млрд юаней (около 220 млрд руб. по текущему курсу).

Итого за два дня объём заимствований составил порядка 400 млрд руб.

Рынок при этом отрабатывает растущие объёмы размещений явно без признаков стресса, давления на кривую нет, что в целом позитивно.

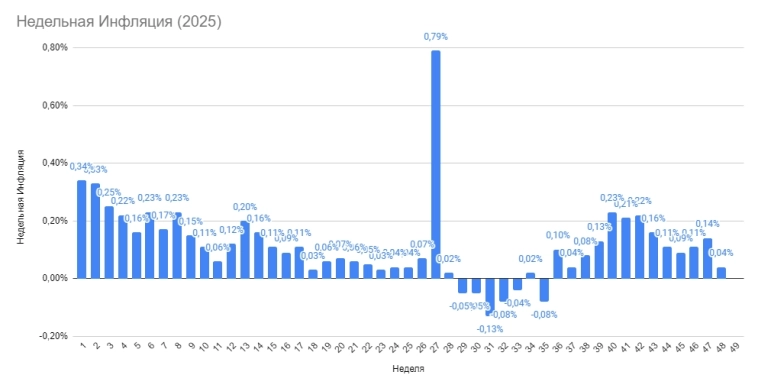

Свежие недельные данные тоже в плюс. По оценке Росстата, за неделю 25 ноября – 1 декабря индекс потребительских цен вырос всего на 0,04%. После 0,14% и 0,11% двумя неделями ранее. (рис 1)

Бензин продолжает дешеветь (-0,3%) и пока можно за ним перестать так внимательно следить.

Формально неделя пересекает календарную границу и переходит в декабрь, но по сути это заключительный срез ноября, и именно он показывает что инфляционное давление заметно ослабло. По итогам ноябрь вполне может показать инфляцию менее 4% saar (годовой темп инфляции, пересчитанный с учётом сезонности).

( Читать дальше )

Блог им. Rich_and_Happy |Минимальное давление предложения и сдержанная инфляция — поддержка для кривой ОФЗ.

- 26 ноября 2025, 20:20

- |

— выпуск ОФЗ 26252 собрал 113,5 млрд руб,

— а ОФЗ 26254 — ещё 21,3 млрд руб.

Спрос уверенный. Минфин мог бы легко подтянуть планку и занять больше, но не торопится — годовой план и так закрывается, так что можно и не спешить.

Для кривой ОФЗ это скорее в плюс. Как уже обсуждали, давление со стороны аукционов Минфина до конца года будет минимальным.

Росстат опубликовал оценку недельной инфляции за период с 18 по 24 ноября. Рост 0,14% после 0,11% и 0,09% двумя неделями ранее (рис 1), есть небольшое ускорение, но ничего сверх естественного. С начала месяца инфляция составила всего +0,40%, с начала года — +5,23%. Для сравнения: на аналогичную дату в 2024 году показатель был +8,09%. Темпы роста цен остаются умеренными.

Бензин ещё немного вниз: −0,3%, дизельное топливо всё вверх: +0,5%

В целом текущая недельная статистика подтверждает режим умеренной и контролируемой инфляции. Данные за ноябрь будут отличные. Что долговому рынку вообще и ОФЗ в частности в плюс.

( Читать дальше )

Блог им. Rich_and_Happy |Рынок в тени слухов. Смотрим на данные.

- 19 ноября 2025, 20:46

- |

Сегодня всё, конечно, затмила геополитика — слухи о «близком перемирии» снова гонят рынок вверх, хотя источники те ещё… таблоиды. Не теряем голову: это конечно важно, но пусть сюжет живёт своей жизнью, а нам надо не забывать смотреть и на рутину рынка.

Кратко:

Давления на кривую из-за аукционов Минфина до конца года будет минимальное. ЦБ в свежем обзоре фиксирует дальнейшее замедление инфляции, риски остаются точечными, тон регулятора спокойный. Недельная инфляция мягкая: +0,11%, бензин снова в минусе. Наибольший риск сейчас — скачок инфляционных ожиданий бизнеса; ожидания населения узнаем завтра. А 26-го ждём статистику по банковскому сектору, чтобы понять, ускоряется ли кредитный цикл и где он может добавить давление на цены.

Подробно:

Минфин вернулся к рабочей рутине. После прошлонедельного рекордного размещения почти на 2 трлн руб. за один день, сегодняшние аукционы прошли спокойно и без особых сюрпризов. По итогам размещений привлекли чуть более 150 млрд руб.:

( Читать дальше )

Блог им. Rich_and_Happy |Инфляционные ожидания предприятий показывают максимум года. Прощай быстрое снижение ставки?

- 18 ноября 2025, 21:12

- |

Главное из отчёта: ценовые ожидания снова на максимумах этого года (рис 1)

ЦБ отмечает:

«Ценовые ожидания бизнеса увеличились второй месяц подряд и вернулись к средним значениям 1к25, достигнув максимума с января 2025 года»

И далее в цифрах:

«Средний ожидаемый предприятиями темп прироста цен на следующие 3 месяца… составил 6,3% после 4,2% в октябре»

То есть рост — резкий, системный и точно не случайный.

Инфляционные ожидания разгоняет именно грядущее повышение налоговой нагрузки. Повышение НДС и прочие фискальные сюрпризы начинают работать ещё до того, как вступят в силу: компании заранее пересматривают экономику своих товаров и услуг.

Логика бизнеса простая: новые налоги → выше издержки → выше отпускные цены.

Это классическая фискальная инфляция, и ЦБ её прекрасно считывает в своих опросах.

( Читать дальше )

Блог им. Rich_and_Happy |Минфин удивил (на самом деле нет) масштабом размещений.

- 12 ноября 2025, 20:47

- |

Всего на аукционах было размещено три выпуска:

— ОФЗ-ПД №26252 разместили на 164,6 млрд руб.

— ОФЗ-ПК №29028 на 876,2 млрд руб.

— ОФЗ-ПК №29029 на 815,0 млрд руб.

Ещё 30 сентября в посте: «1,5 трлн пишем — 2,5 трлн в уме», обсуждали, что Минфин расширит планы заимствований. Вопрос лишь в объёмах расширения.

Предполагал скромное увеличение заимствований на +1 трлн руб., а в итоге уточнённый план на IV квартал вырос сразу на +2,3 трлн. Т.е. общий объём размещений ОФЗ в IV квартале 3,8 трлн руб. по номиналу (рис 1).

Из этого объёма уже занято около 2,8 трлн, то есть ещё 1 трлн руб. Минфин может спокойно разместить до конца года и без активного использования флоатеров. Скорее всего так и поступят.

Флоатеры остаются инструментом скорее вынужденным, чем желательным, и в этот раз их задействовали по вполне понятным причинам:

( Читать дальше )

Блог им. Rich_and_Happy |⏳ Сделаем это медленно и с паузами: о планах ЦБ по снижению ключевой ставки

- 06 ноября 2025, 21:15

- |

Регулятор выпустил два документа: «Резюме обсуждения ключевой ставки» и «Комментарий к среднесрочному прогнозу».

Основные тезисы уже нам знакомы, обсудили их ещё после пресс-конференции ЦБ по итогам заседания по ключевой ставке.

Но свежие документы стоит внимательно прочитать — именно там ЦБ откровеннее говорит о своих ожиданиях.

Если совсем коротко, посыл звучит так: «Да, ставку снизили. И дальше будем снижать, возможно после паузы. Но точно очень, очень медленно — потому что рисков вокруг много».

📉 Ключевая ставка теперь — не про резкие манёвры.

«Средняя ключевая ставка в 2025 году составит 19,2%. Диапазон на 2026 год пересмотрен вверх — до 13,0–15,0%, что отражает более продолжительный период жёсткой политики для нивелирования вторичных эффектов»

Перевод на человеческий: ставки будут высокими дольше, чем ожидалось летом. «Вторичные эффекты» — это не краткосрочный шум, а системный перегрев, который можно остудить только высокой ставкой и временем.

( Читать дальше )

Блог им. Rich_and_Happy |Ситуация двигается в нужном направлении: спрос на ОФЗ вернулся.

- 29 октября 2025, 21:05

- |

Кратко:

Минфин уверенно занимает, инфляция замедлилась по недельным данным, но идём мы быстрей чем в прошлом году.

Подробно:

На прошлой неделе аукционы Минфина проходили в режиме осторожности. Крупные игроки не спешили лезть в длинные бумаги — ждали заседание ЦБ.

После заседания картина изменилась: сегодня спрос на ОФЗ был высокий, покупали активно и с аппетитом. Минфин занял около 210 млрд руб. (по выпуску ОФЗ 26249 — 99,5 + 87,5 млрд, по ОФЗ 26247 — ещё 22,7 млрд)

В целом дела с выполнением плана в IV квартале у Минфина идут хорошо — уже заняли ~1 трлн руб. при формальном плане 1,5 трлн.

Рынку в целом нравится, что мы всё ещё в цикле снижения ставки.

Свежие данные по недельной инфляции выглядят неоднозначно. С одной стороны, рост цен замедлился: за неделю с 21 по 27 октября индекс потребительских цен прибавил +0,16% после +0,22% и +0,21% двумя неделями ранее.

Но радость преждевременна — с начала октября уже +0,79%, тогда как в октябре 2024 года было +0,75%. То есть, идём чуть быстрее прошлогоднего графика и октябрь ещё не закончился.

( Читать дальше )

Блог им. Rich_and_Happy |Облигации живее всех живых: +32,6% за год.

- 26 октября 2025, 19:39

- |

Облигации — не акции, но тоже умеют зарабатывать. Сегодня (ну ладно, формально — вчера) маленький юбилей. Ровно год назад запустилоблигационную стратегию автоследования «&ОФЗ/Корпораты/Деньги».Но так как в Т-Инвестициях доходность обновляется на след день, то пишу пост-итоги сегодня.

Изначально запускал скорее из спортивного интереса. Всё-таки регулярно пишу, что облигации на длинном горизонте безнадёжно проигрывают акциям по доходности. Но это не значит, что на них нельзя зарабатывать. Или что инструмент плохой. Инструмент в принципе не может быть плохим [а решения инвестора могут].

Поэтому и стратегия получилась максимально прозрачной и “человечной” по комиссиям.

Вот как устроена комиссия:

— 2% в год (или 0,167% в месяц) — фиксированная плата за следование.

— Без комиссии за результат. Все купоны и погашения целиком ваши.

— Без комиссии за сделки. Торговля внутри стратегии не обкладывается дополнительными сборами.

Т.е. в отдельные месяцы из-за экономии на комиссии на сделки стратегия условно «бесплатная» если сравнивать с собственным брокерским счётом. (Если в Т-Инвестициях у вас обычный тариф «Инвестор», то комиссия за сделку 0,3%)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс