Блог им. OneginE |Геополитика и фондовый рынок РФ.

- 26 марта 2024, 17:31

- |

- комментировать

- Комментарии ( 0 )

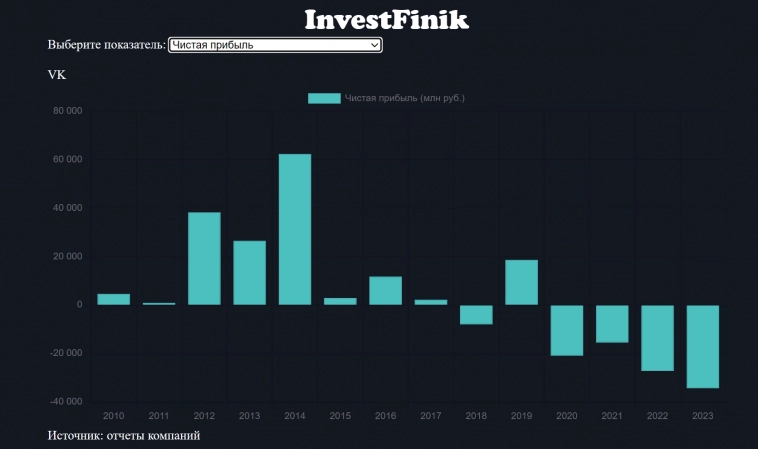

Блог им. OneginE |Рекордный убыток VK

- 21 марта 2024, 18:18

- |

По итогам прошлого года компания показала чистый убыток в 34,2 млрд рублей, годом ранее компания потеряла 27,2 млрд (старая отчетность). VK внесла изменения в результаты 2022 г. — сократив убыток с 27,2 млрд до 3,9 млрд. Это было вызвано тем, что из консолидированной отчетности были исключены проданные ранее компании. Основной вклад был внесен реализацией пакета компании My.Games.

Выручка эмитента в 2023 г. увеличилась до 132,7 млрд рублей, что даже выше консолидированного результата с My.Games. В 2022 г. дочерняя структура смогла продать услуг на 32,2 млрд. Таким образом, общая выручка подскочила на 35 млрд. Однако это не помогло «Вконтакте» начать зарабатывать деньги.

Ранее компания несла большие убытки из-за убыточных дочерних организаций в виде «Деливери клаб» и «Ситимобил». VK избавилась от всех убыточных бизнесов и сконцентрировалась на основном бизнесе — соцсеть и сопутствующие сервисы. Также в последние годы компания делает упор на онлайн-образование. Почти все известные сервисы, которые есть на рынке, — это «дочки» «Вконтакте».

( Читать дальше )

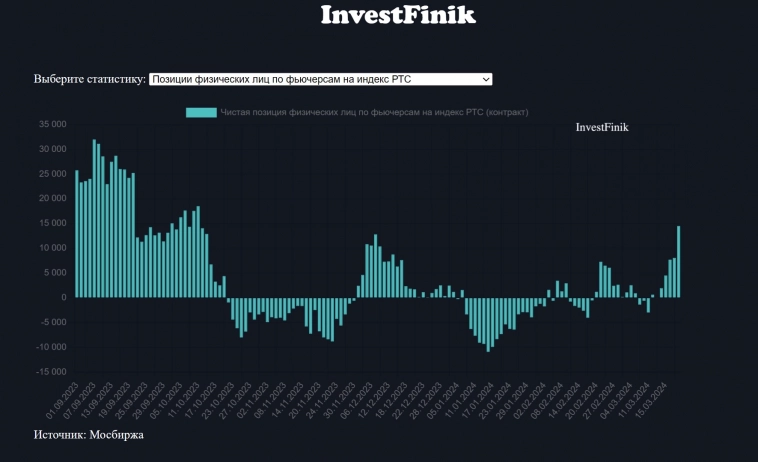

Блог им. OneginE |Физлица ставят на падение доллара и рост фондового рынка?

- 21 марта 2024, 09:53

- |

Вчерашняя основная сессия закончилась тем, чтофизические лица заметно нарастили свою чистую длинную позицию по индексу РТС. Объем открытого интереса составил 14,5 тыс. контрактов, что на 6,5 тыс. больше, чем днем ранее. Кроме того, это рекордный «лонг» с октября 2023 г. В сентября-октябре прошлого года на фоне ослабления рубля и его последующим ростом спекулянты активно ставили на рост индекса, в чем оказались абсолютно правы.

Сегодня курс доллара к рублю находится на уровне 92. Возможно, действия частных лиц могут быть сигналом к тому, что в ближайшее время они ждут, как минимум, стабильного курса национальной валюты, а, как максимум, его постепенного укрепления. Также они делают ставку на то, что на этом фоне фондовый рынок России может показать рост.

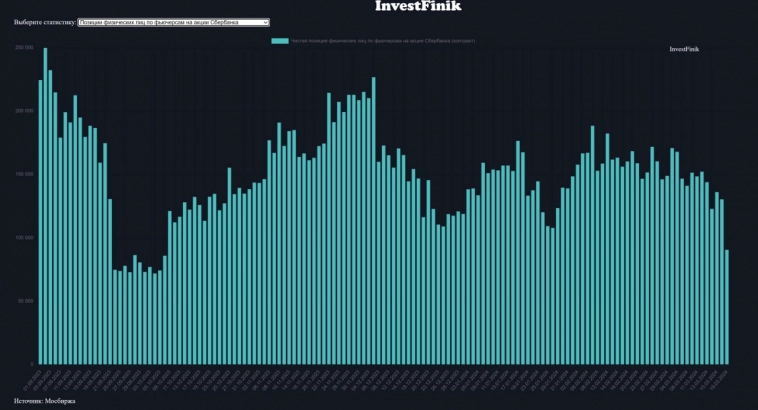

Блог им. OneginE |Участники рынка испугались коррекции

- 20 марта 2024, 09:57

- |

По итогам вчерашней основной сессии частные лица сократили свои длинные позиции по фьючерсам на акции Сбербанка до 90,5 тыс. контрактов. ()В последний раз так сильно их «лонги» падали в конце сентября 2023 г.

Вчера по рынку ближе к вечеру прокатилась волна продаж, которая не сопровождалась какими-либо новостями. Продавали в основном ликвидные акции. На этом фоне спекулянты предпочли выйти из бумаг крупнейшего банка страны.

Учитывая вес Сбера и его роль на рынке, многие его используют как индикатор состояния рынка. Получается, что сейчас инвесторы реально испугались углубления коррекции на фондовом рынке России.

Блог им. OneginE |Инсайдер продал акции ЛСР

- 19 марта 2024, 14:15

- |

Вчера была осуществленапродажа акций Группы ЛСР одним из инсайдеров. Объем сделки превысил 9,4 млрд рублей ().

Продажа или покупка бумаг инсайдерами обычно является либо отрицательным, либо положительным знаком, соответственно. Если заинтересованные лица продают, это может означать, что они считают текущие цены на акции завышенными, зная внутреннюю ситуацию в компании. Схожая логика, только наоборот, если инсайдеры покупают акции.

Напомню, что акции эмитента за последние три месяца выроси с 600 рублей до 1000.

Блог им. OneginE |Объединение Росбанка и Тинькофф

- 18 марта 2024, 18:31

- |

В прошлый четверг стало известно о предложении ТКС о покупке Росбанка. Банк будет куплен через дополнительную эмиссию акций ТКС, если ее одобрят акционеры.

На текущий момент капитализация ТКС составляет 609 млрд рублей, а Росбанка — 214 млрд. Сравним их показатели.

По данным агентства Интерфакс, в 2023 г. ТКС и Росбанк заработали 46 и 32 млрд рублей (не по МСФО) соответственно. В то же самое время активы кредитных организаций составили по 2,1 трлн рублей. Капитал компаний также практически идентичен — 240 млрд.

Получается, что если оценивать Росбанк по тем же мультипликаторам, что и ТКС, то банк должен стоить в 3 раза дороже, но вряд ли банк оценят соответственно.

Какую стоимость в итоге дадут Росбанку предугадать достаточно сложно, не стоит забывать успешный опыт Владимира Потанина в оценке Связьинвеста Соросу. Но что здесь интересного это то, что если Росбанком российский миллиардер владеет практически полностью, то ТКС лишь на 30%. Так как будет дополнительная эмиссия именно акций ТКС, то получится, что доля бизнесмена сильно увеличится.

( Читать дальше )

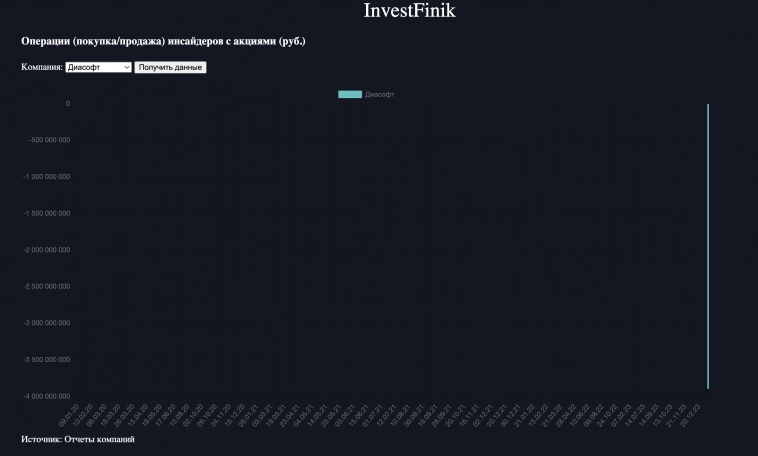

Блог им. OneginE |Первый инсайдер продал акции Диасофт

- 15 марта 2024, 17:30

- |

Недавно состоялось IPO компании Диасофт. Теперь произошла и первая крупная продажа акций со стороны инсайдера.

Седьмого марта им было продано акций на сумму в 3,89 млрд руб. Таким образом, крупный инвестор решил выйти в «кэш». Традиционно это не очень позитивный сигнал для акций.

Ссылка на пост

Блог им. OneginE |"Газпром нефть" финансирует Газпром

- 14 марта 2024, 18:09

- |

Нефтяная компания «Газпром нефть» опубликовала финансовый отчет за 2023 г. По итогам прошлого года компания заработала 637,5 млрд рублей чистой прибыли, что на 120,7 млрд меньше, чем в 2022 г.

«Газпром нефть» не смогла удержать такую же высокую эффективность, как в 2022 г. — при росте выручки, сократилась прибыль.

Но что привлекло мое внимание, это — рост долга. За год он увеличился на 259 млрд, в то время как объем денежных средств на счетах вырос лишь на 140,3 млрд. Таким образом, увеличение чистого долга на 120 млрд.

Напомню, что за прошлы год компания заплатила дивиденды в общей сложности на 450 млрд рублей. Получается, что часть дивидендов была выделена из заемных средств.

Эмитент имеет в свободном плавании лишь 4,3%, остальные 95,7% принадлежат Газпрому. Тем самым, газовой гигант воспользовался своим положением и переложил часть бремени на свою дочку «Газпром нефть».

Блог им. OneginE |Выручка растет, а прибыль нет (Белуга)

- 14 марта 2024, 10:35

- |

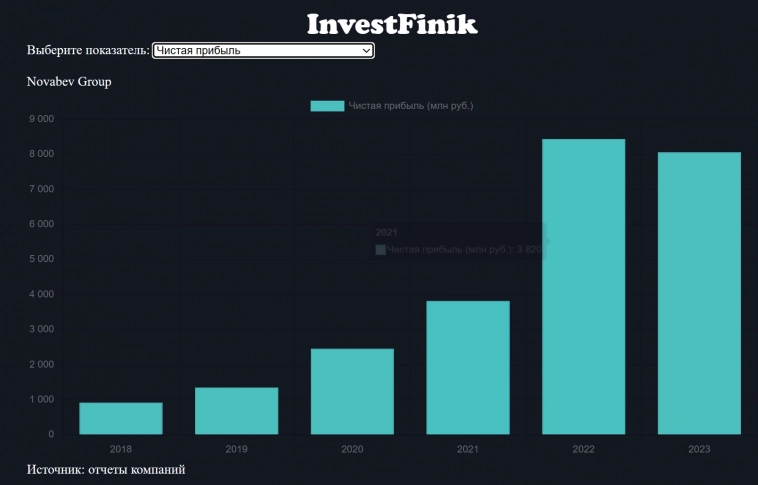

Компания Новабев Групп (Белуга) отчиталась за 2023 г. (), в прошлом году выручка производителя алкоголя выросла до 116,9 млрд рублей, что на 19,6 млрд больше, чем годом ранее. Однако рекордные продажи не позволили эмитенту увеличить прибыль, она напротив сократилась примерно на 400 млн рублей до 8 млрд.

Из позитивного отметил бы снижение долговой нагрузки — она упала до 17,5 млрд, тем самым долг/капитал опустился до 66%.

Компания показала сильные результаты с точки зрения баланса, но с точки зрения развития бизнеса показала противоречивые данные, пока рост не отражается в прибыли.

Капитализация эмитента сейчас составляет около 90 млрд рублей, тем самым компания оценена в 10,5 годовых прибылей. Акции компании падают на 2% после отчета.

Ссылка на пост

Блог им. OneginE |Лукойл готов к обратному выкупу акций

- 12 марта 2024, 16:44

- |

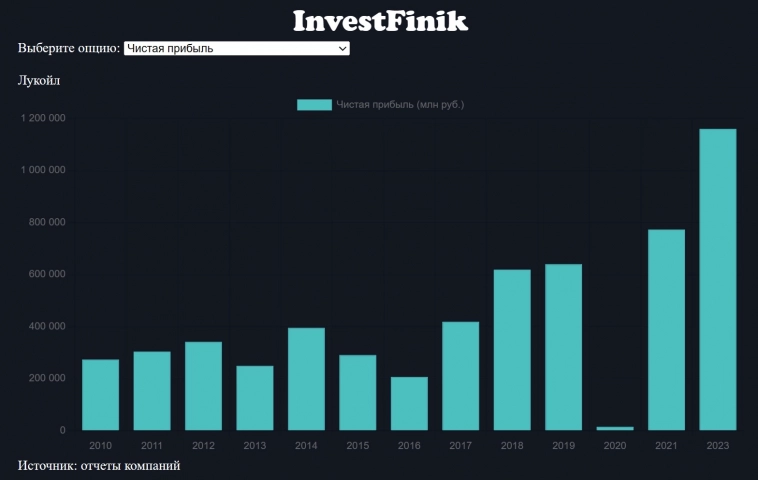

Лукойл отчитался о рекордной прибыли

В 2023 г. Лукойл заработал рекордную за всю историю чистую прибыль () в 1,155 трлн рублей. предыдущий рекорд был установлен в 2021 г., тогда компания заработала 773 млрд.

Кроме того, на счетах компании скопился огромный объем денежных средств — 1,17 трлн рублей, за два года он почти удвоился и это при том, что эмитент выплачивал дивиденды с доходностью в 14-18%.

Общий долг нефтедобытчика опустился до 396 млрд. Таким образом, чистый долг компании равен — (783) млрд.

Напомню, что Лукойл собирался выкупить с рынка 25% своих акций, но для этого пока нет разрешения. Учитывая накопленный «кеш» на счетах, мне кажется, компания по-прежнему готовится к выкупу и это главная интрига для эмитента. Если одобрение будет получено, то тогда, по моим оценкам, акции могут прибавить в цене 25-50%.

Ссылка на пост

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс