Блог им. OlegDubinskiy |Сбер считает, что российский рынок будет падать ещё полгода.

- 08 декабря 2023, 16:45

- |

SberCIB прогнозирует движение вниз на рынке акций РФ в конце 2023 года и в первом полугодии 2024 года.

Обычно Сбер завлекает оптимизмом.

Необычно.

- комментировать

- ★1

- Комментарии ( 17 )

Блог им. OlegDubinskiy |Как купить акцию на Вашем целевом уровне и не влезть в брокерский кредит (личное мнение).

- 08 декабря 2023, 11:56

- |

Если ВЫ хотите купить акцию на определённом уровне и не влезать в брокерский кредит, то

логично на коррекции иметь LQDT.

Ставите айсберг заявку на Вашем уровне.

Если сработает, продаёте необходимое количество LQDT.

С уважением,

Олег

Блог им. OlegDubinskiy |Мнение: когда кончится коррекция. Как сохранять спокойствие. Чем заняться, когда считаешь, что продавать поздно, а покупать рано.

- 07 декабря 2023, 12:39

- |

Друзья,

на рынке коррекция.

Пропустил начало коррекции, а сейчас выходить уже не вижу смысла.

Есть на что купить:

немного LQDT и будут дивиденды.

Дивидендная доходность, которая

развитым странам и не снилась,

говорит о том, что цены акций, по крайней мере,

не завышены.

Всё — на свои, без плеч.

Поэтому спокоен.

Думаю, раз уж коррекция начата, то цель крупняка — вынести плечевиков на маржин коллах.

Думаю, после выноса, снова будет рост.

В 2024г., думаю, начнётся новый цикл смягчения ДКП в России, в США и в большинстве стран.

У кого есть свободные средства,

покупать на коррекции, думаю, выгодно, когда вола начнёт снижаться с локального максимума.

См. RVI: 30 (средний исторический уровень, на настоящих обвалах, был от 60).

Думаю, лучше покупать на маржин коллах

(они видны: когда фундаментально сильные компании камнем падают вниз).

Был небольшой стрэддл по индексу РТС на ФОРТС (ИИС), закрыл в плюс

(плюс получился из — за небольшого роста волы и сильного падения)

(экспериментировал, были ежедневные операции).

( Читать дальше )

Блог им. OlegDubinskiy |СБЕР: день инвестора. Слова красивые, но сам СБЕР на 2,3% падает (в моменте).

- 06 декабря 2023, 12:58

- |

🔸Клиенты — 111 млн человек. Иностранные граждане в том числе.

🔸CLTV — customer life time value ключевая метрика Сбера для оценки эффективности.

🔸 8,5 млн пользуется Prime подпиской. Важна скорость роста подписки. За 2 месяца +2,5 млн клиентов

🔸 Уровень маржинальности Сбера выше 5,5% к 2026 году

🔸 В 3 кв 2023 маржинальность 6%, в 4 кв 2023 ожидается на том же уровне

🔸 Рынок It вырастет к 2026 году для 1,7 трлн рублей. Сбер рассчитывает получить свою долю в рынке. Доходы как ожидаются сделают х4. Компания видит широкий и устойчивый спрос в этом продукте.

🔸 Эффективная система управления рисками — 330 моделей, более 10 млн кредитных решений, по 30 сек на решение.

🔸Несмотря на снижение роста ВВП, уровень риска всего 100-110 б.п.

🔸Эффективное управление процентными рисками и валютными рисками. % маржа Сбера продолжает расти.

🔸Активы Сбера за 1,5 года выросли в 1,5 раза, численность сократилась на 8%. Расходы/выручка около 30% — высокая эффективность.

( Читать дальше )

Блог им. OlegDubinskiy |Действия, когда акция, которая входит в лист наблюдения, взлетает, а Вы "на заборе": личное мнение.

- 06 декабря 2023, 11:35

- |

Конечно, при взлёте хочется купить.

Думаю, разумнее подождать до следующего дня.

Интересно набирать позицию, когда акция в боковике, но к ней начинается интерес (т.е. объём растёт).

Есть LQDT.

Думаю, когда (если) БСП успокоится, куплю на процентов 5 портфеля вместо LQDT.

С уважением,

Олег.

Блог им. OlegDubinskiy |Книга заявок на IPO Совкомбанка уже переподписана втрое.

- 05 декабря 2023, 20:03

- |

Об этом сообщил совладелец банка Сергей Хотимский. Совкомбанк хотел привлечь 10 млрд руб.

Заявок уже подано на 30 млрд руб.

Что все так ломятся участвовать в IPO ?

В большинстве случаев, после IPO можно купить дешевле.

С уважением,

Олег.

Блог им. OlegDubinskiy |Дивиденды Ставка ЦБ Циклы Мой портфель Причины коррекции Почему не участвую в IPO портфель идеи

- 05 декабря 2023, 13:20

- |

Друзья,

в этом видео коротко излагаю свой взгляд на рынок.

Рынок пытается скорректироваться.

Но показатели по компаниям остаются интересными:

- высокие дивиденды в нефтянке.

- большинство дивидендных компаний по мультипликаторам раза в 3 дешевле западных аналогов.

Не участвую в IPO, потому что в новых компаниях не понятно, какой менталитет собственников и зачем они проводят IPO

(возможны доп. эмиссии и много сюрпризов, которые не были видны перед IPO, когда шла предпродажная подготовка компаний).

В среднесрочных портфелях – компании, которые показывают стабильную прибыль и платят высокие дивиденды:

- Сбер,

- Роснефть,

- Татнефть,

- Башнефть пр

- ГазпромНефть,

- Совкомфлот

- Мосбиржа

И другие лидеры.

Если купить акции производителя драг. металлов в России, то кого выбрать ?

Polymetal — не Россия.

Полюс у своих купил по 14 200 (а не у нерезов за 40% цены):

( Читать дальше )

Блог им. OlegDubinskiy |Логично купить российского производителя драг. металлов. С дивами и хорошей отчётностью. Кто остался - то: мысли вслух.

- 04 декабря 2023, 22:02

- |

Если купить акции производителя драг. металлов в России, то кого выбрать ?

Polymetal — не Россия.

Полюс у своих купил по 14 200 (а не у нерезов за 40% цены) :

решение принято в июле,

после этого Полюс в падающем тренде (высокий долг, див нет).

Селигдар — долг около 5 годовых EBITDA.

Кого выбрать ?

ГМК НорНикель — это, возможно, и вариант.

После существенного падения, сегодня ГМК на падающем рынке рос.

Интересно к нему присмотреться.

Думаю над покупкой российского производителя драг. металлов.

с дивами и хорошей отчётностью.

Производителей — то драгметаллов в России много.

А покупать — то некого.

С уважением,

Олег.

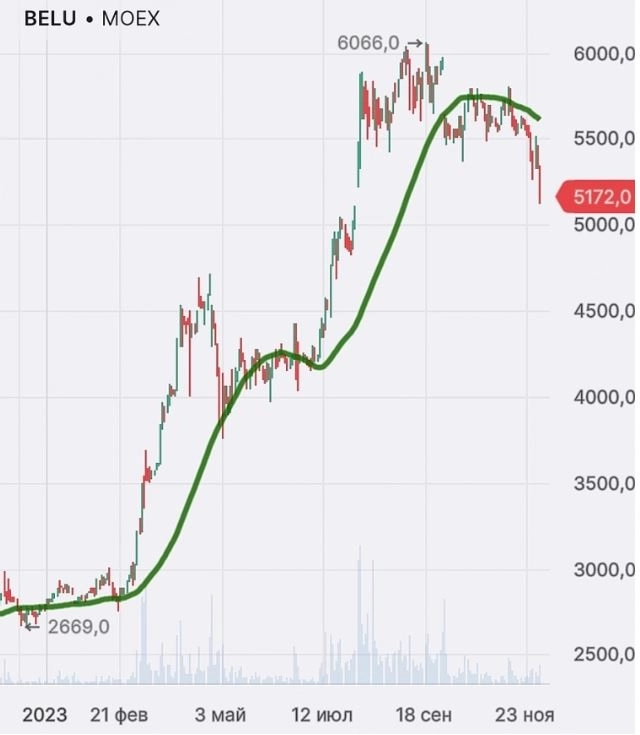

Блог им. OlegDubinskiy |Белуга: коррекция или разворот тренда ?

- 03 декабря 2023, 10:23

- |

#Белуга

Обратил внимание на компанию в связи с дивами за 23г аж 19% (930 руб.).

С сентября котировки упали на 15%.

Коррекция или разворот тренда ???

Пока — наблюдаю со стороны.

Отчётность позитивная.

Но, как говорится,«отчётность — это зеркало заднего вида».

( Читать дальше )

Блог им. OlegDubinskiy |Кто платит дивиденды от 10% годовых и лицом к миноритариям

- 03 декабря 2023, 07:36

- |

Кто платит дивиденды от 10% годовых и не делает доп. эмиссий

(не перечисляю компании,

акции которых, по моему мнению, в падающем тренде и

не перечисляю компании, которые делали доп.эмиссии, как ОГК2 и др.).

Этот пост — коллективный.

Часть компаний не перечислил,

прочитал комментарии и добавил.

Сургутнефтегаз-п,

Дивиденды (годовые 2023): 15,16 рублей (26,42%)

Башнефть-п,

Дивиденды (годовые 2023): 214,61 рублей (12,68%)

Сбербанк-п,

Дивиденды (годовые 2023): 25 рублей (14,44%)

Сбербанк,

Дивиденды (годовые 2023): 25 рублей (10,49%)

Транснефть-п,

Дивиденды (годовые 2023): 18865,45 рублей (13,01%).

Газпрнефть,

Дивиденды 95,1 рублей (11,87%).

Лукойл.

Дивиденды 885 рублей (13,94%).

Татнефть.

Дивиденды 62,11 рублей (11,73%).

Татнефть-п

Дивиденды 62,11 рублей (11,84%).

Совкомфлот.

С учетом промежуточных дивидендов, около 10% годовых.

Белуга (BELU Novabev Group)

Дивиденды 930 рублей (19,09%).

Сомневаюсь в тренде:

падение с 6066 до 5172 руб. — это или коррекция, или перелом тренда.

Ваше мнение о перспективах Белуги пишите в комментариях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс