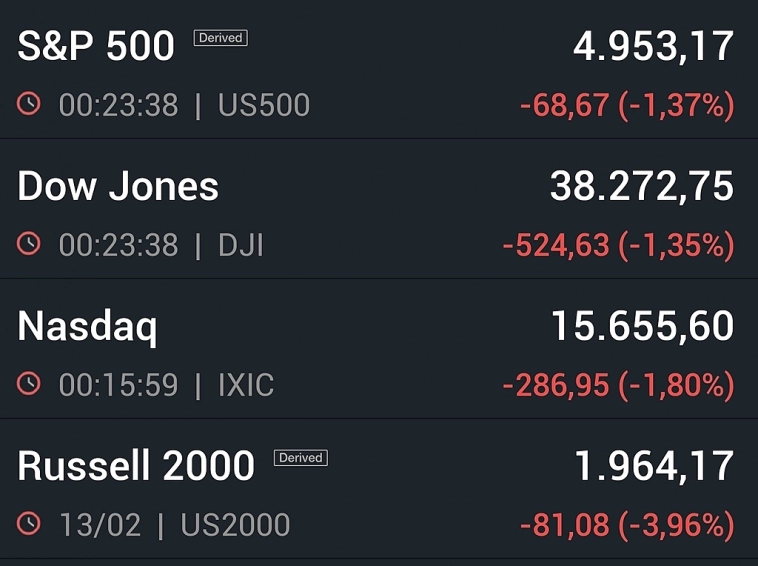

Блог им. OlegDubinskiy |США резко падают, а Азия движется разнонаправленно. Уменьшилась корреляция.

- 14 февраля 2024, 09:19

- |

В моменте,

Hang Seng 15889 (+0,9%)

Nikkei225 37734 (-0,6%).

Mix-3.34 330600 (+0,27%).

Вероятно, индекс Мосбиржи откроется в плюсе.

Меньше стали реагировать на индексы США.

До начала СВО,

когда в США индексы падали,

нерезы валили российский рынок ещё сильнее, чем падал американский.

Теперь, это в прошлом.

Цены на сырьё важнее, чем котировки компаний США.

С уважением,

Олег

- комментировать

- Комментарии ( 1 )

Блог им. OlegDubinskiy |Почему Мосбиржа приостановила торги

- 13 февраля 2024, 14:19

- |

О времени возобновления торгов будет сообщено дополнительно.

www.moex.com/n67501

Что случилось-то?

Индекс Мосбиржи

по 5-минуткам

(спокойные торги были)

Мосбиржа приостановила торги на фондовом рынке.

Накануне вечером площадка предупредила участников торгов о том, что 13 и 14 февраля на тестовом контуре фондового и валютного рынков будут проводиться технические работы по обновлению торговой системы.

«Возможна временная потеря доступа к тестовым системам, будут отключены сервисы WebAPI. Также не будут сохранены заявки и сделки, заключенные в день обновления», — говорилось в сообщении. СУДЯ ПО КОММЕНТАРИЯМ, МОСБИРЖА ТАК ПРОИНФОРМИРОВАЛА УЧАСТНИКОВ ТОРГОВ, ЧТО НИКТО НЕ В КУРСЕ.Мосбиржа Возобновление торгов в 15-45https://t.me/MoscowExchangeOfficial/2284Предлагаю обсудить.С уважением,Олег

Блог им. OlegDubinskiy |Почему растёт МТС. Личное мнение: идея в МТС.

- 12 февраля 2024, 13:31

- |

Поэтому идея — спекулятивная.

Считаю, что IPO МТС банка, если пройдёт по верхней границе цены (в 2023, 2024г.г. ipo проходят, в основном, именно по верхней границе), позитивно для МТС.

На дивидендных ожиданиях,

МТС, как и в предыдущие годы, растёт.

МТС по недельным.

С уважением,

Олег.

Блог им. OlegDubinskiy |Реально ли запустить уцелевшую нитку Северного Потока-2

- 11 февраля 2024, 13:08

- |

Клаус Эрнст,

депутат от немецкой партии ССВ

oilcapital.ru/news/2024-02-09/zapusk-severnogo-potoka-2-nuzhen-frg-deputat-bundestaga-4994442

После интервью Т. Карлсона у В.В.Путина, стали обсуждать Сев.Поток.

Странно, что Германия настолько «забила» на собственные экономические интересы.

Интересно обсудить, насколько реален в 2024г. или в 2025г. запуск Сев.Потока.

Соответственно,

позабытый Газпром.

В моих портфелях Газпрома нет.

В search list, конечно, есть Газпром.

С уважением,

Олег

Блог им. OlegDubinskiy |Почему считаю, что Северсталь среднесрочно - лучшая акция в черной металлургии.

- 11 февраля 2024, 09:36

- |

СевСталь по дневным.

#Металлургия

#СевСталь

Свободный денежный поток 120 млрд руб.

Сейчас физ.лица в 1очередь обращают внимание на дивиденды.

На ожиданиях див. выросли.

По факту, на этой неделе была коррекция.

Возможен ещё позитив, если выплатят пропущенные дивиденды за 2022г.

После мини коррекции,

думаю, СевСталь стала интересной дивидендной акцией.

Личное мнение:

самая интересная акция в черной металлургии.

120 млрд свободный денежный поток.

#ММК

Думаю, менее интересна, чем СевСталь и НЛМК.

Виктор Рашников много раз говорил, что до конца СВО дивиденды не планирует.

И, судя по уменьшению ден. потока,

вероятность выплаты дивидендов ниже чем у НЛМК.

Свободный денежный поток за 2023 год сократился на 57,6%, до 30 747 млн руб., рост капитальных затрат.

Даже выплата 100% (маловероятный сценарий) FCF обеспечит только 2,7₽ на акцию, т.е. див. доходность менее 5%.

С уважением,

Олег

Блог им. OlegDubinskiy |Обзор за неделю Потенциал роста рынков Мы на стадии роста Когда кризис Портфель акции. Отклонения на ФОРТС: на чём заработать.

- 10 февраля 2024, 12:59

- |

Друзья,

в этом видео рассказываю, что произошло на этой неделе,

ожидания,

мой портфель и почему от именно такой.

Важно определить, на какой стадии цикла мы находимся.

Считаю, что впереди у мировых рынков ещё 1-2 года роста

(на завершающей стадии роста мировых рынков

резко растут цены на сырьё –

всё это ещё впереди).

Конечно, могут быть форс мажоры (особенно, с учётом продолжающейся СВО).

Поэтому на фондовой секции – на свои, без плечей.

Рассказываю, как выбираю акции.

Фундаментальный анализ + сильные тренды.

Не покупаю новые компании (на и после IPO) и

компании с сильно завышенными мультипликаторами.

Отчётности компаний, которые выходили на этой неделе:

Сбер

ГМК НорНикель

Роснефть

Новатэк

Рассказываю про свой взгляд на рынок и

на чём можно заработать.

Как поймать акции роста, которые дадут прибыль выше рынка.

ФОРТС.

Отклонения по валютным контрактам от спота и отклонения по газу:

Как на этом заработать.

В начале 2024г. сделал ребалансировку портфеля:

( Читать дальше )

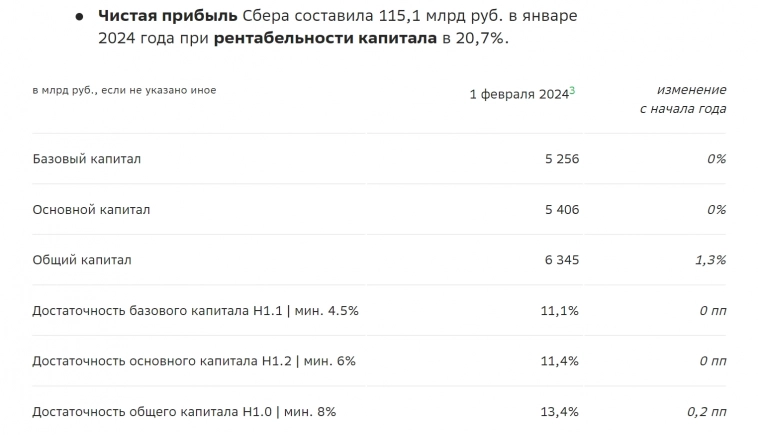

Блог им. OlegDubinskiy |Сбер: отчётность за январь 2024г. без неожиданностей. Позитив. Ожидания по дивидендам за 2023г

- 09 февраля 2024, 13:30

- |

#Сбер

— Чистая прибыль: 115,1 млрд руб. (+4,6% г/г)

— Чистый процентный доход: 211,7 млрд руб. (+21,8% г/г)

— Чистый комиссионный доход: 48,7 млрд руб. (+6,9% г/г)

Герман Греф, Президент, Председатель Правления Сбербанка:

«По итогам января 2024 года Сбер заработал более 115 млрд рублей чистой прибыли,

рост которой составил 5% год к году.

Мы отмечаем замедление корпоративного и розничного кредитования

на фоне принятых ограничительных мер регулятора и высокого уровня процентных ставок в экономике.

Тем не менее, рост доходных статей и высокая операционная эффективность бизнеса

позволили достигнуть сильных результатов и удержать рентабельность капитала выше 20%.»

Герман Греф

Такая отчётность, думаю, нейтральна для рынка:

соответствует ожиданиям.

Достаточность капитала 13,4 (в норме, выше необходимых для выплаты дивидендов 13,3%).

Главный вопрос

(пока без ответа):

какие будут дивиденды за 2023г.

Сбер — основная бумага, которую российские физ. лица держат в своих портфелях.

Дивидендная политика.

При достаточности капитала 》 13,3% (на конец 2023г., 13,5%),

( Читать дальше )

Блог им. OlegDubinskiy |Куда нефтяникам девать десятки млрд рупий

- 08 февраля 2024, 20:02

- |

Купить индийские активы в Индии за рупии и продать российские активы, можно и за рубли.

В Гоа в эти дни проходит India Energy Week 2024.

В форуме принимают участие представители нефтяного и газового секторов десятков стран. Организаторы ожидают от 35 тыс. посетителей.

Работают специализированные павильоны шести стран — России, Канады, Германии, Нидерландов, Великобритании и США.

Там индийские компании интересуются российской нефтянкой.Камаз в Индии завод строил, лет 10 назад, так и списали деньги, через пару лет (кинули) Лишь бы с инвестивиями нефтяников так же не получилось.Поэтому важен паритет:Индия покупает активы в России а Россия — в Индии.Если это возможно.

Обмен.

Кстати, Росснефть в эквиваленте $23 млрд купила нефтепереработку, порт и др.бизнесы в Индии.

Хорошо, если не кинут.(могут).Куда российским нефтяникам сотни млрд рупий девать?Кстати, 100 рупий = $1,2

Реальная проблема.

tass-ru.turbopages.org/turbo/tass.ru/s/ekonomika/19936757

( Читать дальше )

Блог им. OlegDubinskiy |IPO Делимобиля. Теперь див.можно не платить. Продолжение. Личное мнение: для большинства миноритариев, участие в IPO убыточно (доход ниже инфляции).

- 08 февраля 2024, 09:49

- |

IPO провели

Акции впарили по верхней границе цены.

Теперь можно расслабиться.

😁

ДЕЛИМОБИЛЬ

НЕ БУДЕТ ПЛАТИТЬ ДИВИДЕНДЫ ПО ИТОГАМ ДЕЯТЕЛЬНОСТИ 2023 Г — ПРЕДСЕДАТЕЛЬ СОВЕТА ДИРЕКТОРОВ — ТАСС

В ходе IPO Делимобиль привлек 4,2 млрд рублей.

Размещение прошло по верхней границе диапазона — 265 рублей за акцию.

Изначально компания планировала разместить акций на 3 млрд руб, но

из-за ажиотажного спроса увеличили объем на 40% до 4,2 млрд рублей с учетом стабилизационного фонда.

Удивительно,

насколько многие падки на рекламу.

А в реальности, «не всё то золото, что блестит».

И среднесрочно, после IPO большинство компаний сильно хуже рынка и их можно купить дешевле цены размещения.

Лучшая тактика для участия в IPO, думаю, продать в первый же день по цене дороже, чем цена размещения.

Для чего на самом деле собственникам нужны деньги, обычно становится понятно через несколько лет после IPO.

Пост — не про Делимобиль, а про то, что для большинства миноритариев, думаю, участие в Ipo убыточно (т.е. доходность ниже инфляции).

( Читать дальше )

Блог им. OlegDubinskiy |На чём растёт Сбер? Личное мнение, сколько Сбера лучше держать в портфеле акций.

- 08 февраля 2024, 08:34

- |

29 февраля Сбер опубликует отчёт по МСФО за 2023г.

50% ЧП по МСФО — на дивиденды при достаточности капитала от 13,3%

(достаточность капитала, думаю, будет выше 13,3%).

По РСБУ,

прибыль Сбера за 2023г была 1,49 трлн руб.

Герман Греф говорил, что Сбер за 2023г выплатит рекордные дивиденды.

Думаю, что стоит максимально держать Сбер в портфеле.

Обычно, вес 1 акции в моём портфеле на входе максимум 15%

(у каждого этот критерий свой: возможно, у многих до 20% на входе).7 февраля Сбер мог расти на ожидании отчёта по РСБУ за январь, который будет 8 февраля.Долгосрочный тренд растущий.Личное мнение.

Считаю, что разумно держать 15% в Сбере (если в Вашем портфеле, максимум на входе 20%, то 20%).

Думаю, отчет будет позитивный, поэтому Сбер растёт уже сейчас.

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс