Блог им. OlegDubinskiy |CFTC: анализ товарных рынков, индексов и валют. Вывод: рынки перегреты. По индексам: институционалы сокращают, Non Reportable увеличивают лонги.

- 20 февраля 2021, 22:06

- |

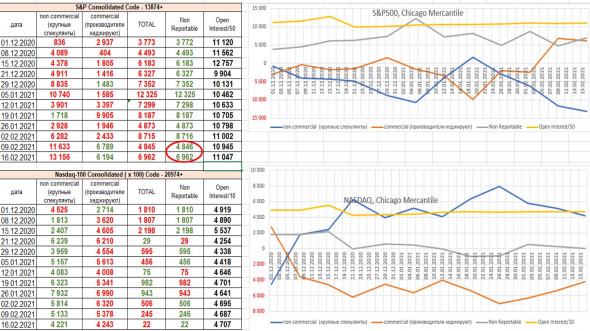

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

Chicago.

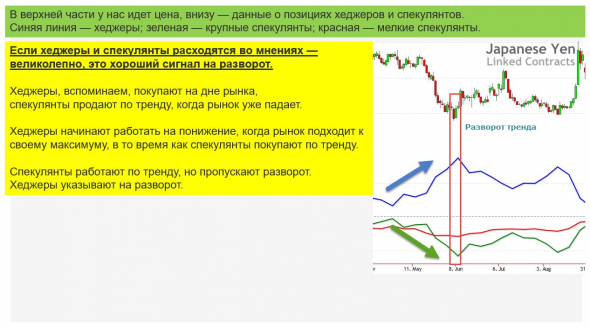

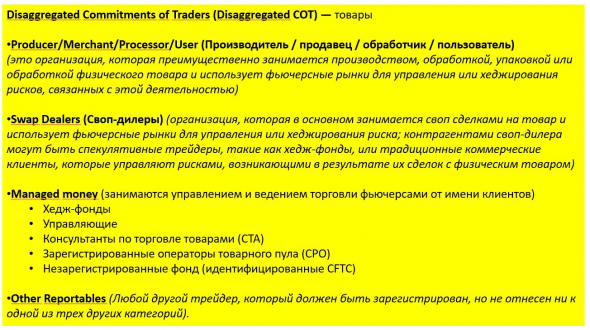

Теория.

ОБРАБОТКА.

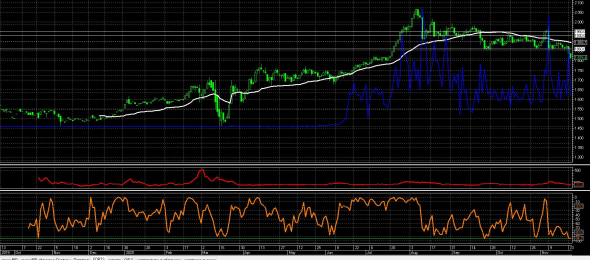

По S&P NonReportable увеличили в 1,5 раза чистую длинную позицию, а крупные спекулянты увеличили шорты

(т.е. рынок перегрет):

( Читать дальше )

- комментировать

- 2.8К | ★2

- Комментарии ( 3 )

Блог им. OlegDubinskiy |отношение М2 январь 2021 к ВВП за 20г. в США ниже, чем в Евросоюзе и Китае, больше всех напечатал Китай, личное мнение о BTC (пирамида)

- 11 февраля 2021, 08:16

- |

| Показатель | Значение | Период |

|---|---|---|

| Денежный агрегат М0 | 8960 CNY млрд. | 1387.932 млрд. USD | янв. 2021 |

| Денежная масса M1 | 62560 CNY млрд. | 9690.736 млрд. USD | янв. 2021 |

| Денежная масса M2 | 221300 CNY млрд. | 34280.051 млрд. USD | янв. 2021 |

Отношение денежной массы М2 к ВВП = 2,4.

КИТАЙ НАПЕЧАТАЛ ДЕНЕГ М2 БОЛЬШЕ ВСЕХ В МИРЕ В АБСОЛЮТНЫХ ЦИФРАХ !

США.

М2 (25 01 2021) = $19425 млрд.

ВВП 2020г. = $20800 млрд.

Отношение денежной массы М2 к ВВП = 0,9.

М2 к ВВП у США ниже, чем у Китая и ниже, чем у Евросоюза.

Евросоюз.

М2 (25 01 2021) = $16 662 млрд.

ВВП 2020г. = $17 300 млрд.

| Показатель | Значение | Период |

|---|---|---|

| Денежная масса M1 | 10254290 EUR млн. | 12432.155 млрд. USD | дек. 2020 |

| Денежная масса M2 | 13743661 EUR млн. | 16662.619 млрд. USD | дек. 2020 |

( Читать дальше )

Блог им. OlegDubinskiy |анализ отчетов СОТ (рубль, доллар, евро, фунт, нефть золото, серебро, S&P500, Nasdaq, MSCI EM), выводы, мнение на предстоящую неделю

- 31 января 2021, 20:53

- |

1. VIX S&P 500.

Одну неделю рос VIX на индекс S&P500 (оптимизм уходит, но до страха очень далеко).

VIX S&P500 по недельным:

2.

СОТ, товарные рынки Brent, Gold, Silver: неопределенность, 50 / 50.

Теория.

( Читать дальше )

Блог им. OlegDubinskiy |утренний обзор, мой портфель, мнение о долларе и рубле

- 24 декабря 2020, 09:02

- |

Закрытия 23 12 2020г.

S&P500 = 3690 (+0,06%), Nasdaq = 12771 (-0,29%), DJ = 30129 (+0,38%), Brazil Bovespa = 117806 (+1,00%).

Срез 24 декабря 8-45 утра по Москве.

Индексы.

Shanghai = 3372 (-0,29%), ASX 200 India = 6664,8 (+0,333%), Nikkei225 = 26605 (-0,24%), Kospi = 2810 (+1,82%).

Валюты.

Индекс доллара = 90,15 (-0,21%),в январе и феврале индекс доллара почти все годы рос,

EURO / USD = 1,2202 (+0,14%), BTC (биткоин) / USD = 23091 (-0,59%), GBP / USD = 1,3552 (+0,45%), USD / JPY = 103?57 (+0,03%), USD / RUB = 74,9500 (-0,05%), EURO / RUB = 91,4566 (+0,23%).

Товарные рынки.

Brent = 51,52 (+0,63%), золото = 1880,30 (+0,12%), серебро = 25,9450 (+0,09%).

Прогнозирую нейтральное открытие по индексу Мосбиржи.

2020г. — исключительно успешный: + около 75%.

Лучшими (самыми прибыльными) идеями 2020г. были

удержание FXGD и среднесрочное удержание фьючей на золото и платину до августа (выход на обвале всех драг.металлов),

удержание портфеля акций РФ апрель — июнь включительно.

Рассказывал об этом на youtube и в telegram.

Стараюсь торговать позиционно (среднесрочные позиции).

( Читать дальше )

Блог им. OlegDubinskiy |1. У большинства новичков нет ни понимания опасности, ни дисциплины. С первой прибыли считают себя финансовыми гениями. Расплата будет жесткой. 2.Мнение о рынках, долларе, рубле..

- 22 декабря 2020, 11:45

- |

сейчас на рынке миллионы новых трейдеров, которые добились успеха в чем — то, не связанном с трейдингом и они себя считают успешными во всем.

Впервые открыв брокерский счет, они сразу заработали.

Первая прибыль очень опасна.

На самом деле, успехи в профессиональной нефинансовой деятельности никак не связаны с успехами в трейдинге.

Первая прибыль может привести к тому, что новичок станет считать себя финансовым гением, при этом не будет ни чувства опасности, ни дисциплины.

Жесткая расплата за такое самомнение неизбежна.

Почему — то многие считают, что Газпром обязательно будет стоить выше 500р.

Видимо, чьи — то мысли принимаются как истина (а нужно любую идею тестировать под себя).

Многие верят, что именно сейчас — начало нового сырьевого цикла: видимо, поверили в эту чужую, очень спорную идею.

Возможно, сначала рынки придут к справедливой по мультипликаторам оценке, а уже потом будет новый сырьевой цикл.

Возможно, будет и как в США в 1970-е: высокая инфляция и боковик.

( Читать дальше )

Блог им. OlegDubinskiy |Мнение о долларе. Личная заинтересованность Пауэлла в росте рынков.

- 18 декабря 2020, 10:34

- |

Уровень 73 — сильный. Если ВЫ настроены на уход от риска, то логична покупка доллара по курсу 73р.

В 2021г., с высокой вероятностью, будет коррекция и

на коррекции логична будет продажа доллара для формирования портфеля акций.

Высокий % на «живом» долларе не заработать, но после такого обвала доллара, возможен, по крайней мере, технический откат.

В ЕВРО (вес 57% в расчете индекса доллара) нет ничего привлекательного: отрицательные ставки, продолжение QE, темпы роста долгосрочно ниже среднемировых.

Рост нефти, всех промышленных металлов, пшеницы, сои и др. приведет к росту инфляции в США существенно выше 2%, а

это — негатив для рынков.

Байден приведет свою команду.

Возможно, при Байдене будет и новый глава ФРС (должен же быть крайний, когда инфляция в США значительно превысит 2% и будут вопросы «кто виноват»).

Если будет новый глава ФРС, то у него не будут связаны руки предыдущими обещаниями.

( Читать дальше )

Блог им. OlegDubinskiy |Мнение о рынках: рубль, доллар, евро, драг. металлы, нефть, . . .

- 28 ноября 2020, 15:01

- |

Коллеги, здравствуйте.

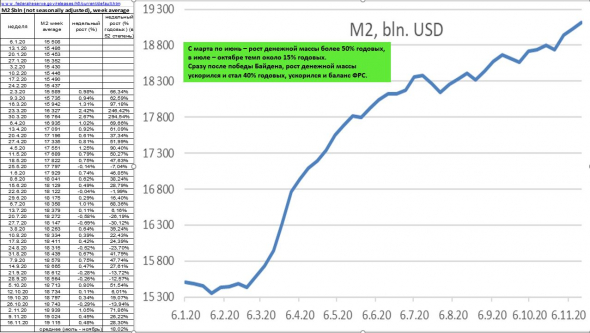

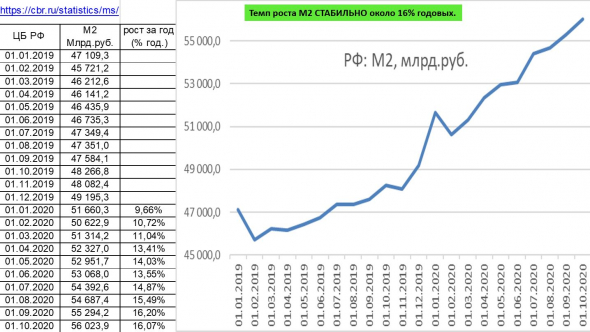

В ноябре, сразу после выборов, ускорился рост денежной массы в США и ЕЭС, ускорились рост баланса ФРС, поэтому рынки растут не смотря на рекорды по COVID (ситуация с COVID будет еще, по крайней мене, полгода, только ухудшаться).

Серьезные обвалы происходят неожиданно: ФРС не ожидала в марте 2020г., что новая пандемия настолько опасна. Сейчас уже есть понимание опасности. Когда ФРС готова к кризису, то она принимает меры, чтобы не допустить обвала рынков. Поэтому для формирования портфеля, жду коррекцию и считаю, что она будет не глубокой (когда — нибудь, коррекция все — таки будет).

Обработал цифры с сайта ФРС и сделал для ВАС слайд. С ноября 2020г. темп роста денежной массы М2 вырос и стал около 40% годовых.

Теперь по РФ.

( Читать дальше )

Блог им. OlegDubinskiy |Обзор рынков, мнение о драг. металлах, рубле, доллар

- 24 ноября 2020, 23:55

- |

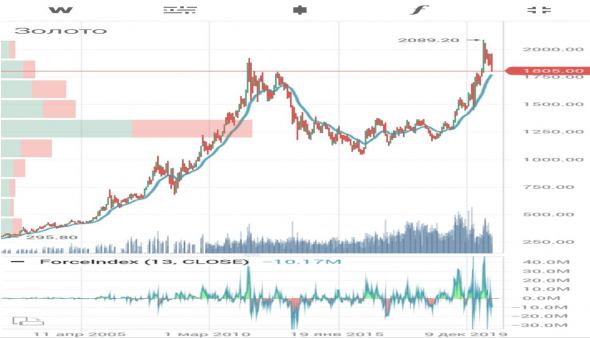

Серьезные отскоки по золоту не получаются: на таких отскоках, золото сливают.

Такой ползущий вниз тренд может длиться долго.

Возможно, в золоте вообще поменялся долгосрочный цикл.

С 2019г. на золоте отлично зарабатывал

(это было основной инвестицией, на youtube канале рассказывал, в telegram on line рассказывал).

С 2007г. на рынке.

В ноябре 2020г. считаю тренд в золоте опасным, в котором могут выиграть спекулянты при работе от шорта.

Обратите внимание на то, как может падать золото

(если долгосрочный тренд поменялся, то коррекция может быть 20 — 30 — 40%).

( Читать дальше )

Блог им. OlegDubinskiy |Если на рынке - одни быки, то кто же будет дальше покупать ? Обзор, прогнозы.

- 19 ноября 2020, 00:34

- |

В свежем обзоре,

про экономику РФ, рынки и прогноз от Bank of America.

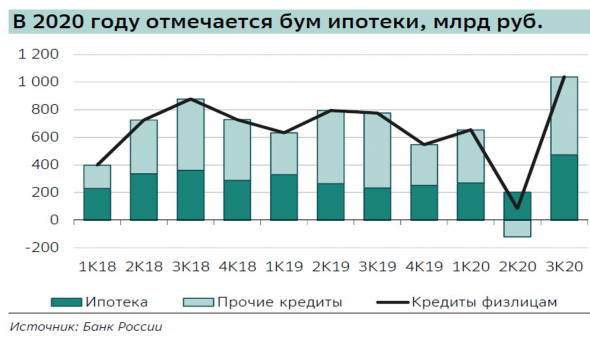

Рекордный рост кредитования в РФ:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс