Олег Дубинский

Протокол заседания ФРС 31 окт. - 1 ноября. Минутки FOMS

- 23 ноября 2023, 08:34

- |

(опуб. 21.11.23)

● Участники считают, что ДКП является ограничительной и оказывает давление на инфляцию и экономическую активность.

● Все участники согласились с тем, что FOMC необходим осторожный подход, и что решения на каждом заседании по-прежнему будут приниматься в зависимости от совокупности поступающих данных

● Все участники сочли целесообразным сохранение ставки на уровне 5.25-5.50%

(единогласно).

● Финансовые условия значительно ужесточились в последние месяцы.

● Для снижения инфляции, вероятно, необходим период роста ВВП ниже потенциального и дальнейшее смягчение условий на рынке труда.

● Если прогресс в достижении таргета по инфляции будет недостаточным, может потребоваться дальнейшее ужесточение ДКП,

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

Почему главы ЦБ так витиевато говорят...

- 23 ноября 2023, 08:00

- |

«С тех пор, как я стал сотрудником ЦБ, я научился бессвязно бормотать. Если я кажусь вам излишне ясным, вы, должно быть, неправильно поняли то, что я сказал».

Алан Гринспен.

Глава ФРС с 1987г по 2006г.

Думаю, у глав ЦБ много пресс конференций и других мероприятий, на которых надо публично отвечать на вопросы.

А будущее никто не знает.

Поэтому на вопросы лучше отвечать так, чтобы не было обвинений в дезинформации.

Конечно, если произошло что-то экстренное, неожиданное, то нужны, соответственно, экстренные меры.

С уважением,

Олег.

Заседание ОПЕК. Про нефть.

- 23 ноября 2023, 07:49

- |

ДЕЛЕГАТЫ: ВСТРЕЧА ОПЕК+, ЗАПЛАНИРОВАННАЯ НА ВЫХОДНЫЕ, БЫЛА ОТЛОЖЕНА НА СЛЕДУЮЩУЮ НЕДЕЛЮ

BRENT $80

ВСТРЕЧА ОПЕК+ ПЕРЕНЕСЕНА С 26 НОЯБРЯ НА 30 НОЯБРЯ — ОПЕК

Brent уже месяц в падающем тренде.

Нужны экстренные меры.

Brent по дневным.

История с ОПЕК+ напоминает

такую историю

( Читать дальше )

Схема разблокировынных иностранных бумаг (держу только RU, но многим схема может быть интересна).

- 22 ноября 2023, 13:53

- |

Forbes ознакомился с представленной ЦБ участникам финансового рынка схемой обмена заблокированных активов россиян на замороженные деньги иностранцев в России. Обмен будет проводиться в четыре этапа, начнется не раньше следующего года и будет проходить без участия биржевых площадок. Вот как будет происходить обмен:

1️⃣ На первом этапе некая торговая площадка (организатор торгов) и депозитарии, где хранятся заблокированные у россиян ценные бумаги, будут предлагать им продать их на торгах, для этого оформить оферту с предложением выкупить пакет иностранных бумаг изначальной стоимостью до 100 000 рублей.

2️⃣ Оферту надо будет направить торговой площадке через брокера. На этом этапе брокер проведет «стоимостной контроль» пакета предлагаемых активов, а депозитарий, в данном случае НРД, обособит эти иностранные акции, то есть будет учитывать их в депозитарии отдельно. Из них площадка сформирует пул ценных бумаг и поделит их на лоты.

( Читать дальше )

Начало нового экономического цикла Оптимизм Инвестиции и спекуляции Портфели 100% за год на акциях

- 21 ноября 2023, 18:50

- |

Друзья,

в этом видео излагаю свой взгляд на рынок всего лишь за 10 минут.

В пятницу на рынке выкупили небольшое падение.

Подъём на рынке США связан с ожиданиями начала нового цикла.

Экономические индикаторы показывают пессимизм.

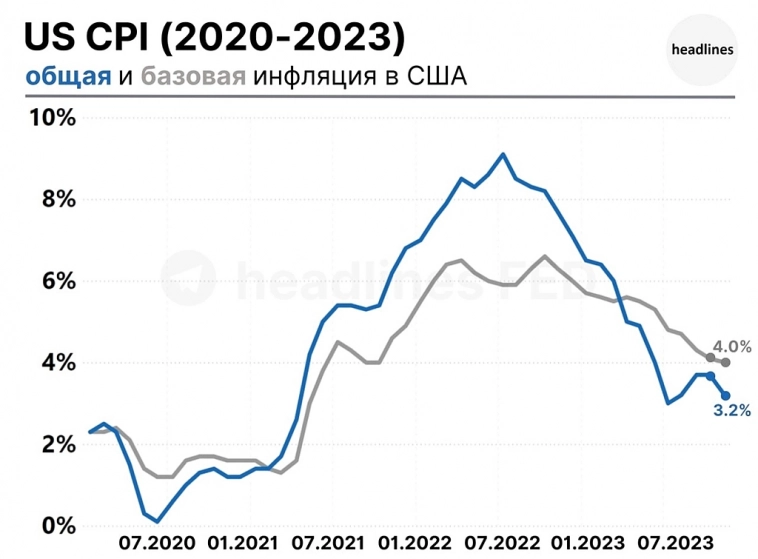

Инфляция снижается (CPI = 3,2%, базовая инфляция 4,0%, а ставка 5,25 -5,50%, т.е. ставка выше инфляции).

Учитывая, что 2024г – год выборов (предвыборные стимулы),

рынок ждёт в 2024г. начала нового цикла снижения ставок.

Некоторые думают:

«На кой мне рынок США»?

Но земля – круглая, в смысле, что всё взаимосвязано.

Падение индекса доллара и разворот рынка сырья по товарному индексу Bloomberg (по недельным) говорит о начале нового экономического цикла.

В этом ролике рассказываю о своём портфеле на фондовом рынке и на срочке.

Некоторые акции — в растущем тренде, платят дивиденды.

Сегодня утром сделал ребалансировку:

Вместо СевСтали и НЛМК,

Купил СургутНГ обычку.

( Читать дальше )

ЦБ России, думаю, больше не поднимет ставку и в 2024г. начнёт снижать. В этом посте - обоснование (RGBI, доходности облигаций).

- 21 ноября 2023, 14:15

- |

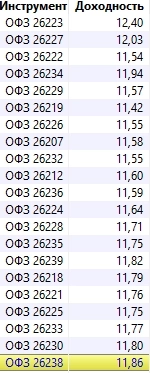

Доходности ОФЗ

по дневным

Обратите внимание, что средняя доходность по ОФЗ уже ниже 12% при ставке 15%.

RGBI (индекс ОФЗ)

по дневным пытается расти

(соответственно, падают доходности ОФЗ):

( Читать дальше )

Индекс доллара в понижательном тренде. Снова увидим 100 (личное мнение). Рубль. ИНДЕКСЫ РТС и Мосбиржи. Причины оптимизма в графиках. Мы в начале нового цикла!

- 21 ноября 2023, 08:56

- |

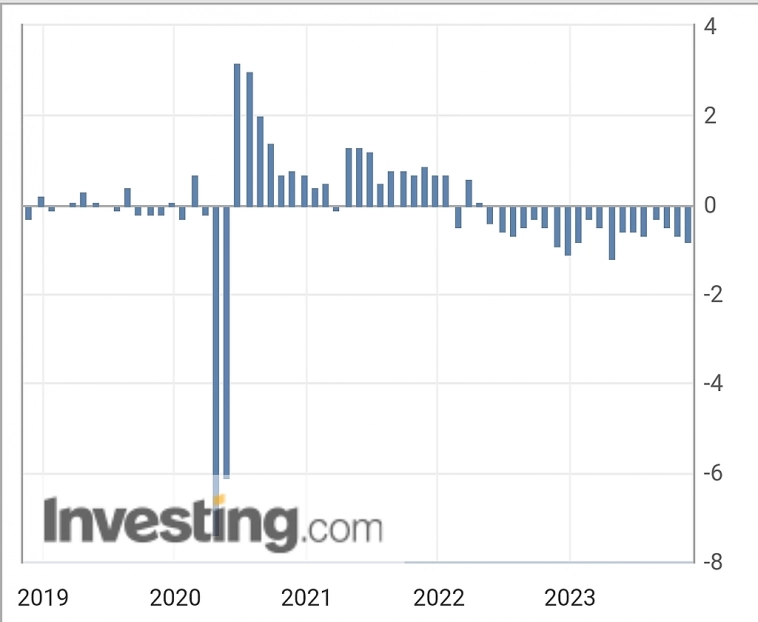

является показателем экономической активности и

дальнейших темпов и направления развития экономики на ближайшие 3-6 месяцев.

Индекс опережающих индикаторов США.

Ставка в США 5,25% (депозитная) — 5,50% (кредитная).

Индекс потребительских цен (CPI) ниже ставки:

( Читать дальше )

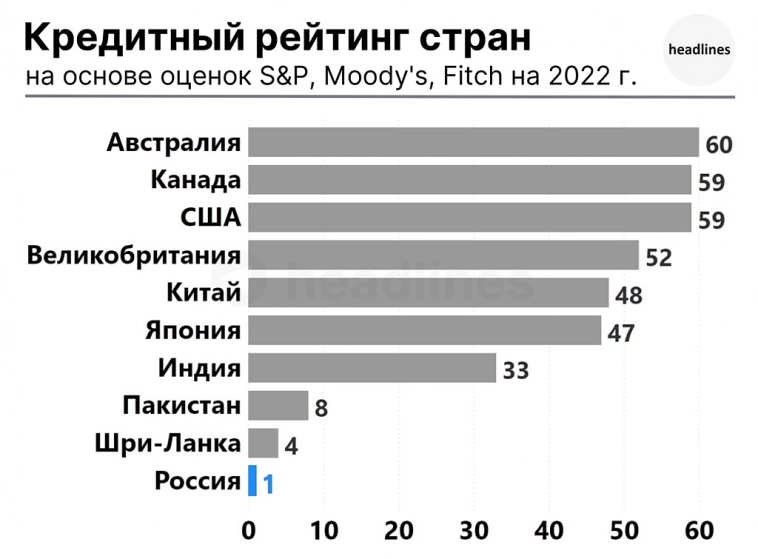

Кредитные рейтинги стран. У Австралии высший ( ASX200 по дневным падает), у России низший (РТС по дневным растёт). Почему для россиян в их рейтингах смысла нет.

- 20 ноября 2023, 09:00

- |

Тренд инфляции в США. Почему в 2024г будут снижать ставки

- 20 ноября 2023, 08:46

- |

для эффективной борьбы с инфляцией нужна ставка чуть выше инфляции.

Сейчас ставка ФРС 5,25%(депозитная) — 5,50% (кредитная).

Инфляция:

Инфляция снижается.

Чтобы снизить стоимость обслуживания долга,

чтобы в год выборов стимулировать экономический рост,

будут снижать ставку.

Этл — мировой тренд.

С уважением,

Олег.

РТС В РАСТУЩЕМ ТРЕНДЕ. Вероятность роста индекса РТС сейчас значительно выше, чем вероятность падения. Математическое обоснование очень простыми словами.

- 19 ноября 2023, 12:14

- |

Вероятность продолжения тренда выше, чем вероятность разворота.

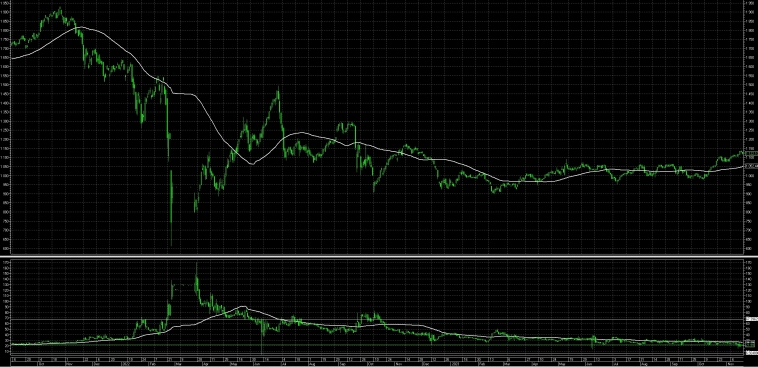

RVI (Индекс волатильности по индексу РТС, аналог «индекса страха» VIX по S&P500) — в среднесрочном падающем тренде.

Падение волатильности — это рост базового актива, т.е. фьючерса на индекс РТС и самого индекса РТС.

По дневным:

РТС (вверху) слегка растёт.

RVI (снизу) слегка падает.

Белый график — это среднесрочная скользящая средняя, самый популярный вариант, МА(50) (взял volume adjusted MA).

Среднее историческое значение RVI около 30, сейчас 22.

Плавный рост на слегка снижающейся волатильности — самый надёжный.

Кстати,

первое в/о — прикладная математика.

Полезно.

С уважением,

Олег.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- COT отчет

- Dow Jones

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань

- Яндекс