Блог им. Meta_trader |Инвестиционные возможности в 2021E

- 08 января 2021, 16:59

- |

В текущем году я бы выделил несколько отраслей:

» Черная металлургия

» ММК: восстановление внутренней премии на сталь, начиная с 2К21, а также рост производства на 15-20% за счет реконструкции стана 2500 горячего проката

» Северсталь: хорошая география продаж, 130% самообеспеченность железной рудой.

» НЛМК: отмена пошлин на слябы в США, рост цен вернет американский дивизион на положительную операционную рентабельность, выигрывает от рекордно высоких экспортных цен на сталь, 100% самообеспеченность железной рудой (не выигрывает, но и не проигрывает от роста цен на сырье)

Дивидендная доходность в секторе остается двузначной даже при ценах на сталь на 30% ниже спот-цен. Консенсус Bloomberg не учитывает в оценке текущие цены на сталь, поэтому при более слабой коррекции цен на сталь, прогнозы могут быть пересмотрены в сторону повышения. Продолжаю держать сектор.

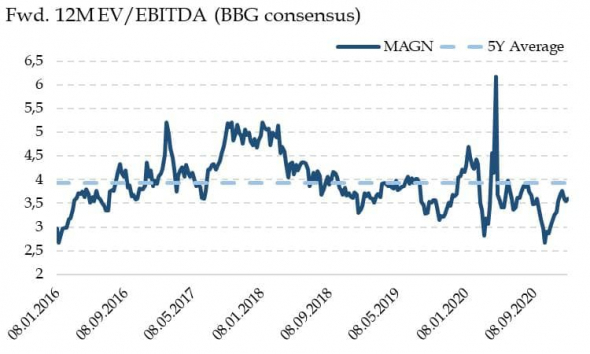

На фоне высоких цен на железную руду (~165 $/т) из металлургов сейчас мне больше нравится Северсталь. Хотя ММК продолжается оставаться недооцененным даже с учетом спот-цен на сырье и металлы (3,6x против исторического среднего 4х).

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. Meta_trader |Чувствительность металлургических компаний к росту НДПИ

- 19 сентября 2020, 11:35

- |

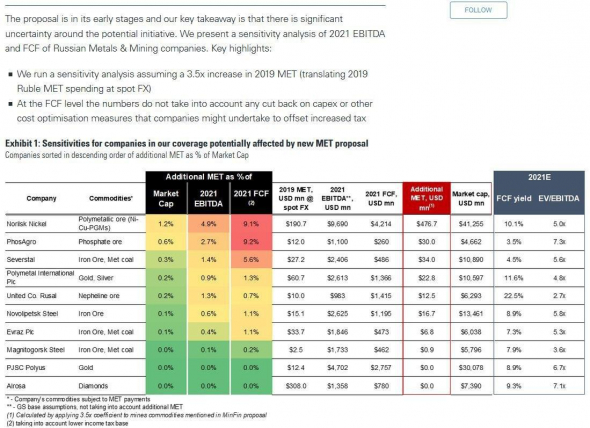

Что сделали аналитики банка — посмотрели, сколько дополнительных расходов по НДПИ компании понесут в том случае, если эта инициатива пройдет в думе. Методология — смотрели на расходы по итогам 2019 года, умножали на 3,5х с пересчетом на спот-курс доллара. Грубо, но показательно.

Полюс, Алроса по нулям, так как добывают исключительно золото/алмазы, которые не попали под раздачу (пока). Полиметалл ~ 20 млн долларов, насколько я понимаю, из-за добычи меди и других побочных недраг. металлов.

Позже подготовлю похожий материал для золотодобывающей отрасли. Будет особенно актуально, если и про нее вспомнят.

Аналитика сектора в моем канале t.me/RussianMetals

Блог им. Meta_trader |Русал - оправданная долгосрочная инвестиция

- 22 августа 2020, 14:43

- |

Аналитика сектора в моем канале t.me/RussianMetals

Кроме того, что сейчас инвестиции Русала в ГМК (27,8% ничего не стоят) по понятным причинам (хотя обычно холдинговые дисконты могут применяться, но 100% это слишком), так еще динамика Русала в долларах никак не догонит динамику цен на алюминий. Последние почти полностью восстановились с начала года (-3%).

Высокая чувствительность финансовых показателей к цене на алюминий и USD

Из-за низкой рентабельности и высокой доли (50-55%) издержек, номинированных в рублях, высокая чувствительность к изменению как курса доллара, так и цен на алюминий. Рост валютного курса и цены на алюминий на 10% приводят к росту EBITDA на ~50% и 80% соответственно.

Электромобили и eco-friendly упаковки – еще одни катализаторы роста спроса на металл

Долгосрочно цены на алюминий должны восстановиться за счет общего экономического роста, а также за счет роста спроса на алюминий со стороны производителей электромобилей и упаковок. Последнее отражает тенденцию перехода от пластика к более eco-friendly материала. Ожидается, что спрос со стороны производителей упаковок вырастит на 1,6 млн тонн (~2,5% мирового производства) к 2024 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс