Блог им. Meta_trader

Русал - оправданная долгосрочная инвестиция

- 22 августа 2020, 14:43

- |

Аналитика сектора в моем канале t.me/RussianMetals

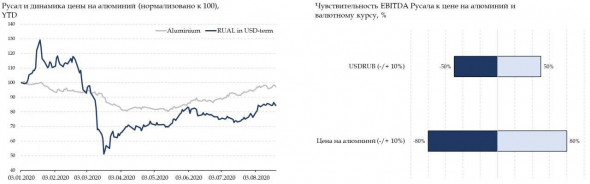

Кроме того, что сейчас инвестиции Русала в ГМК (27,8% ничего не стоят) по понятным причинам (хотя обычно холдинговые дисконты могут применяться, но 100% это слишком), так еще динамика Русала в долларах никак не догонит динамику цен на алюминий. Последние почти полностью восстановились с начала года (-3%).

Высокая чувствительность финансовых показателей к цене на алюминий и USD

Из-за низкой рентабельности и высокой доли (50-55%) издержек, номинированных в рублях, высокая чувствительность к изменению как курса доллара, так и цен на алюминий. Рост валютного курса и цены на алюминий на 10% приводят к росту EBITDA на ~50% и 80% соответственно.

Электромобили и eco-friendly упаковки – еще одни катализаторы роста спроса на металл

Долгосрочно цены на алюминий должны восстановиться за счет общего экономического роста, а также за счет роста спроса на алюминий со стороны производителей электромобилей и упаковок. Последнее отражает тенденцию перехода от пластика к более eco-friendly материала. Ожидается, что спрос со стороны производителей упаковок вырастит на 1,6 млн тонн (~2,5% мирового производства) к 2024 году.

Проекты развития: +430 тыс. тонн алюминия ежегодно с 2021 года

Компания собирается ввести в эксплуатацию Тайшетский алюминиевый завод. Первое производство планируется уже в 1П21, а ежегодное производство составит 430 тыс. тонн алюминия – 11-12% от годового объема производства Русала. Дополнительно проект позволит улучшить продуктовый микс – доля продукции добавленной стоимости (VAP) составит ~80% (против текущей доли в 40-45% у Русала). С учетом спот-цены на алюминий проект должен добавить ~70-80 млн долларов к годовой EBITDA.

Алюминиевый бизнес пока будет генерировать отрицательный денежный поток

С учетом цен на алюминий на уровне 1700-1800 $/т алюминиевый бизнес Русала на горизонте нескольких следующих лет будет генерировать отрицательный денежный поток из-за относительно низкой операционной рентабельности (10-12%), высоких капитальных затрат (~100% от годовой EBITDA), а также расходов на обслуживание долга.

Очевидных краткосрочных катализаторов роста у Русала сейчас нет (за исключением сокращения отставания котировок от динамики цены на металл). Тем не менее как долгосрочная инвестиция Русал остается интересным. Восстановление мировой экономики, рост производства электромобилей и спроса со стороны производителей упаковок, рост производства, делеверидж, а также снижение холдингового дисконта инвестиции в ГМК – все это долгосрочные драйверы роста стоимости компании.

теги блога Russian Metals & Mining

- Ozon

- Petropavlovsk

- Polymetal

- Rusal

- акции

- АФК Система

- ГМК НорНикель

- золото

- медь

- ММК

- НЛМК

- нлмк а.о

- Норникель

- Петропавловск

- Полиметалл

- полюс

- Полюс Золото

- русал

- Северсталь

- серебро

- Фосагро