SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Meta_trader |Чем сейчас страховать лонг золотодобычи

- 04 сентября 2020, 15:27

- |

Если доля сектора в портфеле небольшая, то банально ничем. Если делаете упор (напр, 20%+ портфеля), то сейчас стоит задуматься о хотя бы частичном хедже.

Итак, по оценкам аналитиков Goldman Sachs фундаментальная стоимость серебра — 30 $/oz при цене на золото 2300 $/oz (gold/silver ratio ~ 75,6). С учетом спот-цены на золото таргет по серебру может быть ~ 25,5 $/oz (26,7 $/oz на споте). То есть теоретически в случае даже текущих цен на золото серебро может показать более скромную динамику.

В период коррекции на рынке и акции, и коммодитиз будут падать — keep it in mind!

Аналитика/новости сектора в моем канале t.me/RussianMetals

Итак, по оценкам аналитиков Goldman Sachs фундаментальная стоимость серебра — 30 $/oz при цене на золото 2300 $/oz (gold/silver ratio ~ 75,6). С учетом спот-цены на золото таргет по серебру может быть ~ 25,5 $/oz (26,7 $/oz на споте). То есть теоретически в случае даже текущих цен на золото серебро может показать более скромную динамику.

В период коррекции на рынке и акции, и коммодитиз будут падать — keep it in mind!

Аналитика/новости сектора в моем канале t.me/RussianMetals

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. Meta_trader |Дивиденды Полиметалл могут составить 2,46 $/акцию по итогам 2021 года

- 26 августа 2020, 11:46

- |

Аналитика сектора в моем канале t.me/RussianMetals

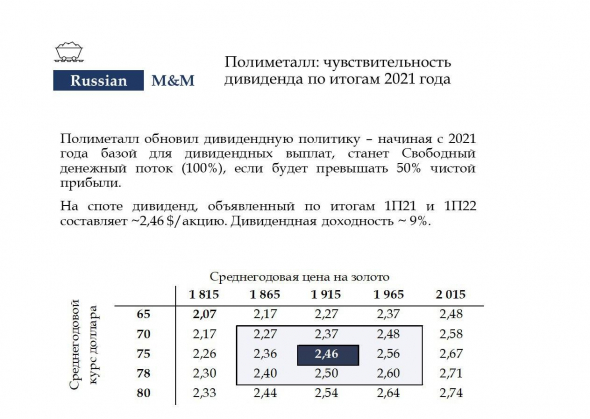

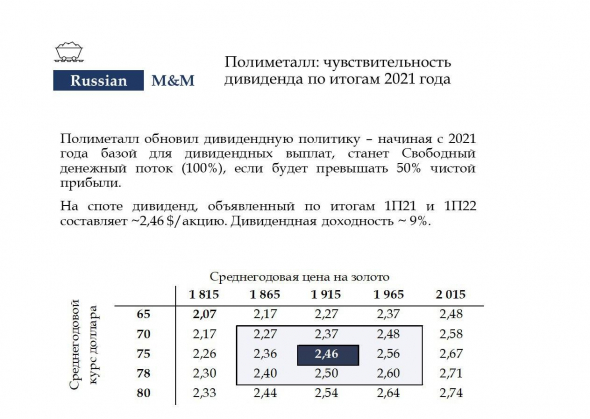

Хорошие новости пришли от Полиметалла — компания представила обновленную дивидендную политику.

» Итоговый дивиденд может быть увеличен до 100% от Свободного денежного потока, если он будет больше 50% от скорректированной чистой прибыли, если долговая нагрузка будет ниже 2,5х

» Компания отказывается от специального дивиденда — вместо него 100% от Свободного денежного потока.

На споте объявленный по итогам 21 года дивиденд из чистой прибыли составил бы ~ 1,55$, а из свободного денежного потока — 2,46$. Дивидендная доходность 21E составляет ~10%. Новая дивидендная акция на Мосбирже? :)

Ниже приведена таблица чувствительности размера дивиденда к цене на золото и валютному курсу.

Хорошие новости пришли от Полиметалла — компания представила обновленную дивидендную политику.

» Итоговый дивиденд может быть увеличен до 100% от Свободного денежного потока, если он будет больше 50% от скорректированной чистой прибыли, если долговая нагрузка будет ниже 2,5х

» Компания отказывается от специального дивиденда — вместо него 100% от Свободного денежного потока.

На споте объявленный по итогам 21 года дивиденд из чистой прибыли составил бы ~ 1,55$, а из свободного денежного потока — 2,46$. Дивидендная доходность 21E составляет ~10%. Новая дивидендная акция на Мосбирже? :)

Ниже приведена таблица чувствительности размера дивиденда к цене на золото и валютному курсу.

Блог им. Meta_trader |Полиметалл: операционные результаты

- 24 июля 2020, 09:45

- |

Полиметалл представил ожидаемо хорошие операционные результаты. Кратко пройдусь по основным тезисам.

По итогам 1П20 производство увеличилось на 5% г/г до 723 тыс. унций. Рост добычи произошел в основном благодаря Кызылу, где производство увеличилось на 54 тыс. унции (+33% г/г). Причина роста добычи — более высокое содержание золота в руде (8,5 г/т против планового 6,5-6,7 г/т) из-за переработки складских запасов более богатой руды. Менеджмент ориентирует на снижение содержания золота в руде до 6,6-6,7 г/т в 2П20. В следующем году при нормализации содержания золота в руде мощность переработки на Кызыле может составить ~ 2,1 млн унций (+100-150 тыс. унций), то есть нивелирует негативный эффект.

Производство может быть выше гайденса. Если смотреть на run rate (а-ля % от планового объема), то 723 тыс. унций составляют ~ 48% от годового планового объема производства. За последние 5 лет run rate по итогам первого полугодия в среднем составлял 41% и не превышал 44%. Это может сигнализировать о том, что фактическая добыча может превысить прогноз менеджмента. По моим оценкам (с учетом объемов переработки, содержания золота и коэффициента извлечения в 2П20), добыча по итогам 2020 года может составить 1640 тыс. унций (+9% к прогнозу). Компания имеет отличный track record превышения целевого уровня добычи, и текущему году нет причин стать исключением.

( Читать дальше )

По итогам 1П20 производство увеличилось на 5% г/г до 723 тыс. унций. Рост добычи произошел в основном благодаря Кызылу, где производство увеличилось на 54 тыс. унции (+33% г/г). Причина роста добычи — более высокое содержание золота в руде (8,5 г/т против планового 6,5-6,7 г/т) из-за переработки складских запасов более богатой руды. Менеджмент ориентирует на снижение содержания золота в руде до 6,6-6,7 г/т в 2П20. В следующем году при нормализации содержания золота в руде мощность переработки на Кызыле может составить ~ 2,1 млн унций (+100-150 тыс. унций), то есть нивелирует негативный эффект.

Производство может быть выше гайденса. Если смотреть на run rate (а-ля % от планового объема), то 723 тыс. унций составляют ~ 48% от годового планового объема производства. За последние 5 лет run rate по итогам первого полугодия в среднем составлял 41% и не превышал 44%. Это может сигнализировать о том, что фактическая добыча может превысить прогноз менеджмента. По моим оценкам (с учетом объемов переработки, содержания золота и коэффициента извлечения в 2П20), добыча по итогам 2020 года может составить 1640 тыс. унций (+9% к прогнозу). Компания имеет отличный track record превышения целевого уровня добычи, и текущему году нет причин стать исключением.

( Читать дальше )

Блог им. Meta_trader |Оправдан ли дисконт оценки Полиметалла к оценке Полюса

- 17 июля 2020, 11:22

- |

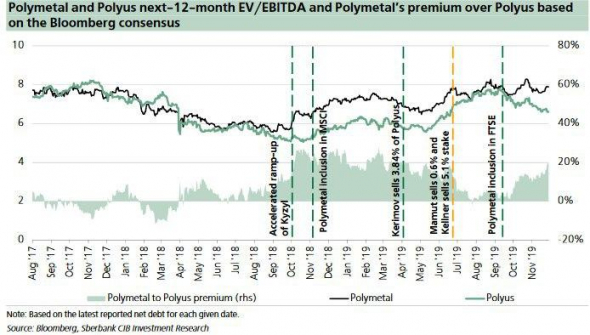

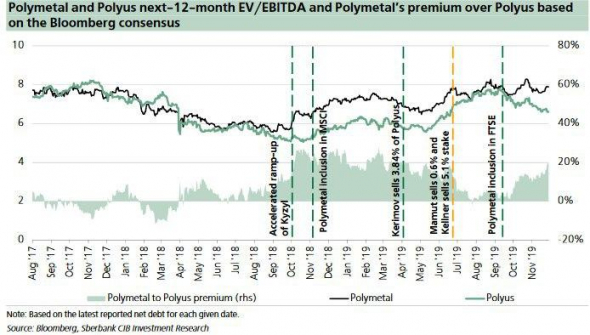

Интересно видеть замечания некоторых на первый взгляд грамотных людей, утверждающих, что более низкая оценка Полиметалла относительно Полюса оправдана. Напомню, сейчас Полиметалл торгуется с форвардным EV/EBITDA'20 ~ 6,2x, а Полюс — 7,9x (то есть дисконт к оценке Полюса составляет ~20%).

Про Полиметалл уже писал, что бумага под давлением риска продаж, поэтому такая динамика. Но фундаментальные факторы игнорироваться все время не могут.

А по поводу оценки — должен ли быть дисконт к оценке Полюса? Предлагаю посмотреть хороший график, подготовленный аналитика Сбербанка КИБ. На нем представлена 3ех годовая динамика форвардных на 12 мес. вперед EV/EBITDA Полиметалла и Полюса. Премия/дисконт Полиметалла представлена зеленой областью. Если последние годы дисконта не было (а была премия), то почему сейчас он должен быть?

Аналитика сектора в моем телеграмм канале t.me/RussianMetals

Про Полиметалл уже писал, что бумага под давлением риска продаж, поэтому такая динамика. Но фундаментальные факторы игнорироваться все время не могут.

А по поводу оценки — должен ли быть дисконт к оценке Полюса? Предлагаю посмотреть хороший график, подготовленный аналитика Сбербанка КИБ. На нем представлена 3ех годовая динамика форвардных на 12 мес. вперед EV/EBITDA Полиметалла и Полюса. Премия/дисконт Полиметалла представлена зеленой областью. Если последние годы дисконта не было (а была премия), то почему сейчас он должен быть?

Аналитика сектора в моем телеграмм канале t.me/RussianMetals

Блог им. Meta_trader |Полиметалл: неоправданная шумиха вокруг последних ABB

- 08 июля 2020, 14:47

- |

Пару дней назад стало известно, что PPF Group продает 2,7% Полиметалла. При этом диапазон ABB был в диапазоне 15,75-16 GBp, то есть дисконт составил бы не более 1,5% к цене предыдущего закрытия. Сегодня же Открытие продал почти 3,2% по 1392 рублей за акцию (2% дисконт). В прошлом году Абрамович в ходе ABB продал 1,25% Норникеля с дисконтом к рынку c.7,5%. Можно предположить, что спрос на Полиметалл высок, и покупатели понимают потенциал роста бумаги.

PPF Group и Открытию логично монетизировать свои доли. PPF Group — холдинг, у которого много разных бизнесов, а инвестиция в Polymetal далеко не профильная. Компания покупала долю в золотодобытчике еще в 2008 ~ за 4-5 $/акцию. К сегодняшнему дню холдинг заработал c.300% в долларах. Открытие также прилично заработал на Полиметалле — прибыль составила ~ 110% с октября 2017 года.

Группа ИСТ докупала Полиметалл на июньских просадках. 6 июня вышла новость о том, что Александр Несис (старший брат Виталия Несиса — топ-менеджера Полиметалла) увеличил долю в компании на 0,7%, покупая акции ~ по 1280 рублей. Группа ИСТ — долгосрочный стратегический инвестор. Его покупки — куда более репрезентативный сигнал для инвесторов.

( Читать дальше )

PPF Group и Открытию логично монетизировать свои доли. PPF Group — холдинг, у которого много разных бизнесов, а инвестиция в Polymetal далеко не профильная. Компания покупала долю в золотодобытчике еще в 2008 ~ за 4-5 $/акцию. К сегодняшнему дню холдинг заработал c.300% в долларах. Открытие также прилично заработал на Полиметалле — прибыль составила ~ 110% с октября 2017 года.

Группа ИСТ докупала Полиметалл на июньских просадках. 6 июня вышла новость о том, что Александр Несис (старший брат Виталия Несиса — топ-менеджера Полиметалла) увеличил долю в компании на 0,7%, покупая акции ~ по 1280 рублей. Группа ИСТ — долгосрочный стратегический инвестор. Его покупки — куда более репрезентативный сигнал для инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс