Блог им. Meta_trader |Петропавловск: что произошло?

- 09 октября 2020, 10:17

- |

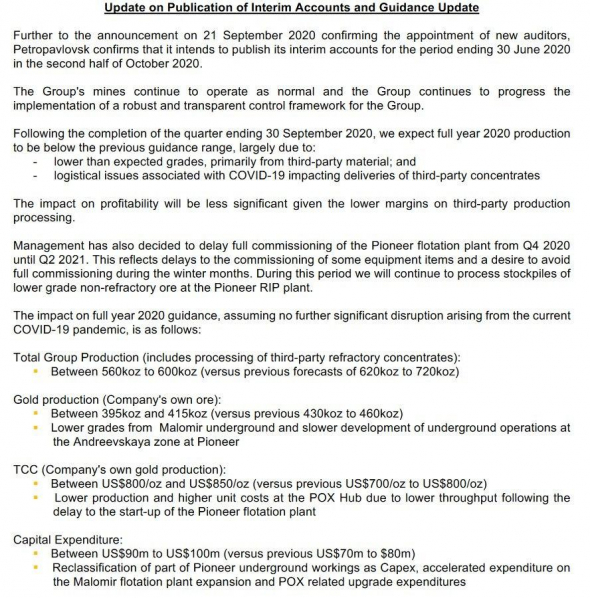

» Снижение общего производства по итогам 2020 года с 620 — 720 до 560-600 тыс. унций из-за переноса ввода флотационной фабрики на Пионере, меньшим содержанием золота на Маломыре, а также логистическими проблемами из-за чего ожидается меньший объем концентрата третьих лиц

» TCC повышается до 800 — 850 $/т (моя оценка около нижней границы с учетом валютного курса до конца года на уровне 72 рублей за доллар)

» Рост капитальных затрат с 70-80 млн долларов до 90-100 млн долларов (изначально закладывал 100 млн долларов в модели — чувствовал, что не может так быть, поэтому нейтрально)

Все это, конечно, неприятно, но инвестиционный тезис тот же — делеверидж, переоценка по мультипликатору, рост финансовых показателей, которые даже несмотря на снижение гайденса, не заложены еще рынком. Правда, целевая цена снижена до 44 рублей за акцию.

Аналитика сектора в моем канале t.me/RussianMetals

- комментировать

- Комментарии ( 1 )

Блог им. Meta_trader |Чувствительность золотодобывающих компаний к росту НДПИ

- 21 сентября 2020, 10:20

- |

Базовая ставка НДПИ в золотодобывающей отрасли составляет ~ 6% от стоимости добытого золота (или от выручки, если упрощая). НДПИ может быть и меньше из-за льготы для участников региональных инвестиционных проектов (РИП) на Дальнем Востоке и Восточной Сибири. НДПИ в рамках РИП вырастает до 6% только на 11 год после начала действия льготы).

Из годовой отчетности 2019 года видно, что эффективная ставка НДПИ (расходы по НДПИ / выручку) для Полюса и Полиметалла составляла ~ 6%, когда для Петропавловска ~ 2,3% как раз из-за льготы.

Соответственно, для анализа используется ставка 6% для Полюса и Полиметалла, 3% — для Петропавловска. В случае повышения ставки в 3,5х, дополнительный расход по НДПИ (учитывается в денежной себестоимости) составит 13% от EBITDA 21E Петропавловска, 21-22% от EBITDA 21E Полюса и Полиметалла. Очень жирно, если сравнивать с влиянием роста НДПИ для Норникеля, где дополнительный расход составит 5-7% от годовой EBITDA.

( Читать дальше )

Блог им. Meta_trader |Оценка сектора золотодобычи во время цикла роста цены на металл

- 28 августа 2020, 11:53

- |

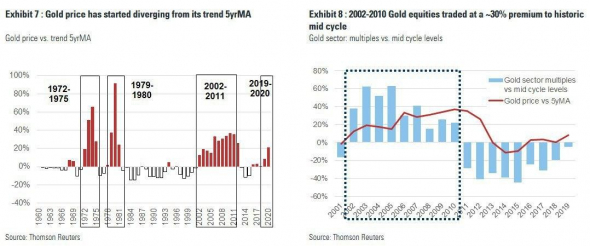

Во время прошлого цикла (2002-2011 гг.), когда цены на золото выросли в 6 раз с 300 до 1900 $/тр унцию, мультипликаторы золотодобывающих мейджоров росли в среднем на 30% относительно исторических уровней.

О чем это нам говорит? Грубо говоря, при переоценке сектора в течение года с текущих уровней потенциальный IRR NTM* составит ~ 30% + дивидендная доходность при прочих равных.

*NTM — следующие 12 мес.

Аналитика/новости сектора в моем канале t.me/RussianMetals

Блог им. Meta_trader |Петропавловск: чувствительность целевой цены к предпосылкам

- 10 августа 2020, 17:21

- |

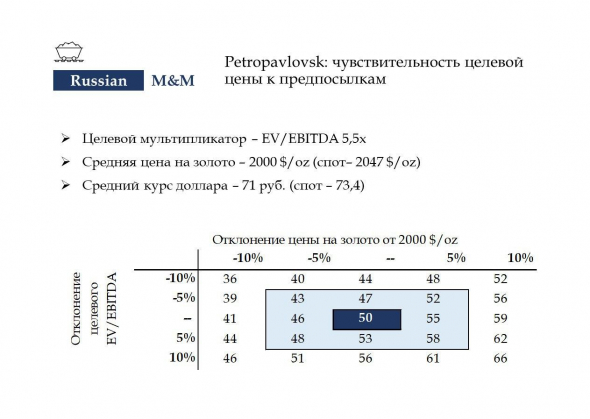

Покупать/увеличить ли лимит на Петропавловск — дело каждого. Советовать не могу и не буду. Поделюсь только анализом чувствительности фундаментальной оценки (проведена мною) к цене на золото и целевому мультипликатору (оценивал по форвардному EV/EBITDA).

Я использовал целевой мультипликатор 5,5x (довольно консервативно) и цену на золото на горизонте 12 мес. на уровне 2000 $/oz (2,3% ниже текущей цены). По моим оценкам, Петропавловск сейчас торгуется по 3,8х и 3,1х EV/EBITDA 20-21E соответственно. Риски, безусловно, есть, но и существенная фундаментальная недооценка также присутствует.

Аналитика сектора в моем канале t.me/RussianMetals

Блог им. Meta_trader |Петропавловск в случае слияния с Южуралзолото

- 07 августа 2020, 10:20

- |

Аналитика сектора в моем канале t.me/RussianMetals

Решил изложить мысли о том, какие ± могут быть при слиянии с Южуралзолото, а также какие исходы могут быть для самого господина Струкова.

10 августа будет проведено собрание акционеров, на котором будет решаться состав Совета Директоров компании. Неизвестно, чем все в итоге закончится, но даже при победе Южуралзолота и, возможно, аффилированных с ЮГК миноритариев, есть благоприятные исходы, которые стоит учитывать в инвестиционном кейсе Петропавловска. Если все будет сводиться к покупке Южуралзолота, то в таком случае есть как положительные, так и негативные сценарии.

Слияние с Южуралзолотом может привести к синергии – рост ресурсной базы и производства в 2х, а также сокращение корпоративных издержек. По данным компании, Южуралзолото планирует произвести 18 тонн золота (~579 тыс. унций) по итогам 2020 года. Суммарное производство с Петропавловском будет составлять ~ 1030 тыс. унций (третье место по объемам после Полиметалла). При этом Южуралзолото планирует построить новые ГОКи к 2026 году, что добавит ~ 4 тонны (130 тыс. унций) золота ежегодно. Тут присутствует также технологическая синергия – в случае упорных руд концентрат с Южуралзолота может отправляться на автоклавы Петропавловска, проектная мощность которых составляет 500 тыс. тонн концентрата в год (в 2020 году планируется на уровне 330 тыс. тонн). Дополнительно компания может рассмотреть возможность строительства еще двух.

( Читать дальше )

Блог им. Meta_trader |Инвестиционный кейс Petropavlovsk

- 02 августа 2020, 15:43

- |

Как я говорил, Петропавловск пока остается в шорт листе. После мощного ралли (50% после включения в conviction list) был поставлен вопрос – остается ли потенциал роста, а если да, то какой.

Читать здесь или в моем телеграмм канале t.me/RussianMetals

Консенсус прогноз Bloomberg по компании довольно скромный – компания покрывают аналитики даже не всех российских инвестиционных банков (только ВТБ Кап. и BCS как самые адекватные). Средняя целевая цена – 42 фунта за акцию, максимальная – 52 фунта. То есть потенциал роста от 10% до 40% в фунтах. Больше всего меня смущает оценка EBITDA 20E – средняя оценка ~ 415 млн долларов, что странно при росте цены на золото в 39% г/г и ожидаемом росте продаж ~ в 20-25% г/г в основном за счет переработки стороннего концентрата на новых автоклавах (POX).

Далее будет мой анализ, но краткое резюме будет следующим: компания скорее всего отчитается лучше ожиданий консенсуса, что может послужить краткосрочным триггером роста котировок. Среднесрочно Петропавловск интересен с точки зрения переоценки мультипликатора – продажа непрофильного актива IRC, делеверидж, принятие дивидендной политики могут стать среднесрочными катализаторами роста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс