SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Meta_trader

Петропавловск: что произошло?

- 09 октября 2020, 10:17

- |

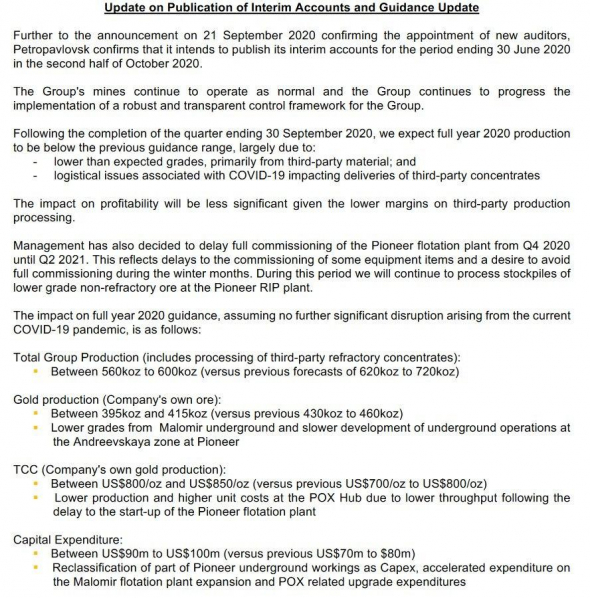

Петропавловск опубликовал пресс-релиз, в котором отметил

» Снижение общего производства по итогам 2020 года с 620 — 720 до 560-600 тыс. унций из-за переноса ввода флотационной фабрики на Пионере, меньшим содержанием золота на Маломыре, а также логистическими проблемами из-за чего ожидается меньший объем концентрата третьих лиц

» TCC повышается до 800 — 850 $/т (моя оценка около нижней границы с учетом валютного курса до конца года на уровне 72 рублей за доллар)

» Рост капитальных затрат с 70-80 млн долларов до 90-100 млн долларов (изначально закладывал 100 млн долларов в модели — чувствовал, что не может так быть, поэтому нейтрально)

Все это, конечно, неприятно, но инвестиционный тезис тот же — делеверидж, переоценка по мультипликатору, рост финансовых показателей, которые даже несмотря на снижение гайденса, не заложены еще рынком. Правда, целевая цена снижена до 44 рублей за акцию.

Аналитика сектора в моем канале t.me/RussianMetals

» Снижение общего производства по итогам 2020 года с 620 — 720 до 560-600 тыс. унций из-за переноса ввода флотационной фабрики на Пионере, меньшим содержанием золота на Маломыре, а также логистическими проблемами из-за чего ожидается меньший объем концентрата третьих лиц

» TCC повышается до 800 — 850 $/т (моя оценка около нижней границы с учетом валютного курса до конца года на уровне 72 рублей за доллар)

» Рост капитальных затрат с 70-80 млн долларов до 90-100 млн долларов (изначально закладывал 100 млн долларов в модели — чувствовал, что не может так быть, поэтому нейтрально)

Все это, конечно, неприятно, но инвестиционный тезис тот же — делеверидж, переоценка по мультипликатору, рост финансовых показателей, которые даже несмотря на снижение гайденса, не заложены еще рынком. Правда, целевая цена снижена до 44 рублей за акцию.

Аналитика сектора в моем канале t.me/RussianMetals

500

Читайте на SMART-LAB:

💼 Чем отличается портфель клиента ВТБ Мои Инвестиции от «стандартного»

Классической считается такая пропорция — 60% акций и 40% облигаций. Но портфель наших клиентов отличается от стандартного: он успешно...

16:04

Минфин предложил ужесточить бюджетное правило и сократить расходы

Правительство обсуждает снижение базовой цены на нефть для бюджетного правила и готовит приоритизацию расходов. Это сигнал, что бюджет входит в...

12:38

теги блога Russian Metals & Mining

- Ozon

- Petropavlovsk

- Polymetal

- Rusal

- акции

- АФК Система

- ГМК НорНикель

- золото

- медь

- ММК

- НЛМК

- нлмк а.о

- Норникель

- Петропавловск

- Полиметалл

- полюс

- Полюс Золото

- русал

- Северсталь

- серебро

- Фосагро

В последнем посте про ММК вы писали, что ожидаемая див. доходность за 21й год составит 13-15%. Это ведь будет разовый дивиденд из-за высвобождения рабочего капитала.

Далее ведь все вернется к привычным 3,5 рублям в год.