Блог им. LongTermInvestments |Анализ Яндекс - отчет Q3 2023

- 01 ноября 2023, 13:59

- |

Давно не писал ничего про Яндекс и в целом на Смарт-лабе, попробую вернуться к тому, чтобы периодически делиться своими мыслями.

Результаты Яндекса в 2023 году

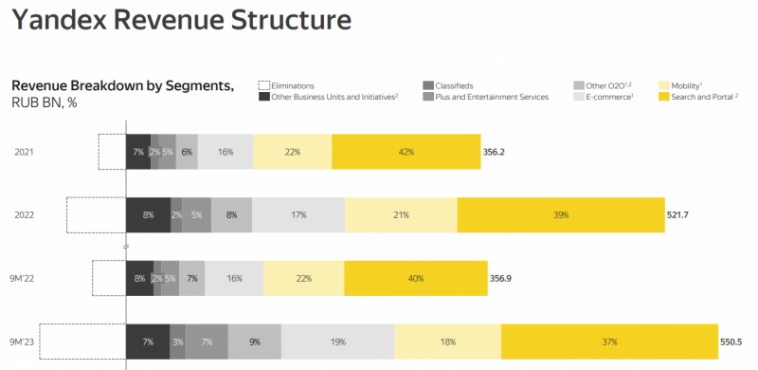

Для начала общие цифры – выручка в 2023 году растет очень быстрыми темпами, стабильно около 55% YoY последние три квартала. Быстрый рост наблюдается во всех основных сегментах бизнеса. При этом с точки зрения прибыли динамика не такая однозначная, хотя и здесь за год произошли значимые изменения. Ниже коротко рассмотрим основные сегменты и сделаем грубую оценку Яндекса.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Блог им. LongTermInvestments |Про Газпром и разрушение акционерной стоимости

- 08 сентября 2022, 10:23

- |

На прошлой неделе Газпром всех удивил, неожиданно объявив дивиденды за первое полугодие 2022 года в размере 51 рубль на акцию — по словам компании это 50% прибыли за соответствующий период.

Логика такого решения, мягко говоря, непонятна:

— 30 июня уже было понятно, что у компании отличные результаты за первое полугодие 2022 на фоне рекордных цен на газ в Европе.

— Огромный налог, который ожидается осенью, и масштабные инвест проекты, на которые компания ссылалась как одну из причин отмены дивидендов, никто не отменял.

— За прошедшие два месяца ситуация в бизнесе не только не улучшилась, но и значительно ухудшилась из-за сильного сокращения объема добычи и поставок в Европу (как краткосрочно из-за потери доходов, так как и долгосрочно, так как теперь Европа еще более оперативно будет искать альтернативные источники поставок, даже если они стоят намного дороже).

Можно придумать разные гипотезы, которые могли бы как-то объяснить произошедшее, от того, что изначально не учли интересы кого-то из больших «правильных» акционеров и сейчас исправились до того, что это хитрая спекуляция, на которой инсайдеры хорошо заработали (по котировкам до объявления решений о дивидендах видно, что кто-то знал результат заранее). Но думаю самое вероятное объяснение проще и банальнее — людям, которые принимали решения, настолько безразличны рыночная стоимость Газпрома, фондовый рынок и какие-то там инвесторы, что они вообще о них не думают и руководствуются какими-то своими соображениями.

( Читать дальше )

Блог им. LongTermInvestments |ЦБ ограничивает продажу неквалифицированным инвесторам ценных бумаг недружественных стран

- 06 сентября 2022, 14:45

- |

Ограничения будут вводиться постепенно — с 1 октября 2022 года максимальная доля таких бумаг в портфеле будет ограничена 15%, с 1 ноября 2022 года порог для таких сделок составит 10% портфеля клиента, с 1 декабря — 5%. С 1 января 2023 года открытие новых позиций будет запрещено. Ограничения не касаются уже открытых позиций (их не обязательно закрывать при превышении лимита в портфеле) и сделок по закрытию коротких позиций. Полная новость в канале ЦБ.

В качестве обоснования ограничений ЦБ говорит об инфраструктурных рисках, связанных с покупкой бумаг «недружественных» страны и возможной блокировке активов, от которой уже пострадали многие российские инвесторы. Эти риски вполне реальны, поэтому такой шаг ЦБ выглядит достаточно разумным, особенно с учетом поэтапной реализации, хотя многие инвесторы конечно не будут этому рады.

Пока не до конца понятно, какие бумаги будут считаться недружественными. Если проблема в инфраструктурных рисках, как говорит ЦБ, то по идее нужно блокировать доступ к любым бумагам на СПб бирже, которые торгуются в США, даже если сами компании из «дружественных» стран, например, из Китая. Если будет какое-то разделение, то непонятно, как будет определяться принадлежность к стране (например, будет ли аргентинская Mercado Libre, инкорпорированная в США, считаться «недружественной»).

( Читать дальше )

Блог им. LongTermInvestments |Positive Technologies - отличная динамика бизнеса, но стоит недешево

- 06 сентября 2022, 13:16

- |

В прошлый раз разбирал бизнес Positive Technologies (далее PT) в декабре, вскоре после нестандартного IPO компании на Мосбирже. Пришло время сделать апдейт по компании.

Общие вводные

Относительно предыдущего обзора, произошло, наверное, три основных изменения. Во-первых, PT еще до этого года была под западными санкциями из-за работы с российскими спецслужбами и правоохранительными органами и была ограничена российским рынком, в то время как другие российские компании в сфере кибербезопасности вроде Group IB и даже Касперского активно развивались зарубежом. В то же время на российском рынке работало достаточно много западных игроков. В совокупности это создавало риски и ограничения для развития бизнеса PT.

После февраля многое изменилось – западные игроки уже ушли или, вероятно, вскоре уйдут с российского рынка почти полностью, а одним из крупных российских конкурентов Group IB попал в немилость властям – основатель компании Илья Сачков сидит в СИЗО и обвиняется в госизмене. В то же время на фоне роста геополитической напряженности спрос на кибербезопасность в России явно вырос. Иными словами, фундаментально позиция PT на рынке и потенциал самого рынка в этом году стали значительно лучше.

( Читать дальше )

Блог им. LongTermInvestments |Анализ Ozon – улучшение экономики бизнеса

- 25 августа 2022, 15:56

- |

Последний обзор Ozon делал в июне, с точки зрения общей ситуации в компании и на рынке изменений было не очень много. Головной холдинг Ozon на Кипре, поэтому у компании те же проблемы, что и других российских компаний с зарубежной пропиской. “Переезжать” в Россию компания вряд ли будет в обозримом будущем, но и дивидендов от нее ждать не стоит, поэтому в случае Ozon это, возможно, не так критично. В отличие от Яндекса Ozon пока не рассчитался с зарубежными кредиторами по конвертируемым облигациям, но деньги для погашения на счетах есть и скорее всего это вопрос времени.

Из свежих новостей – у Ozon недавно сгорел крупный склад в Московской области. Хотя сам склад и товар были застрахованы, сумма ущерба и потенциальной компенсации пока непонятна. Даже если финансовые убытки будут в основном компенсированы, негативное влияние на бизнес все равно будет, так как отсутствие склада усложнит логистику в Москве и МО, которые очевидно являются крупнейшим регионом для компании. Насколько сильно это может замедлить рост бизнеса или увеличить издержки мы вряд ли узнаем раньше отчета за третий квартал.

( Читать дальше )

Блог им. LongTermInvestments |Про покупку Саудовским принцем российских акций

- 15 августа 2022, 12:28

- |

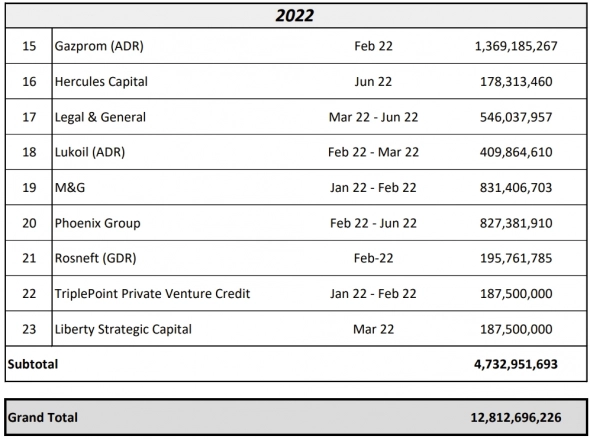

Недавно появились новости, что Саудовский принц Alwaleed Bin Talal в феврале купил расписки Газпрома, Роснефти и Лукойла на $500 млн. В России все Телеграм-каналы сразу перепостили статью в Коммерсанте, где утверждается, что акции были куплены 22 февраля, хотя в оригинале в Блумберге прямо сказано, что даты покупки неизвестны и представители принца не ответили на уточняющий запрос.

Если посмотреть на официальную отчетность фонда принца, то можно легко понять, что там указан только год и месяц покупки, т.е. Feb 22 означает февраль 2022 года, а не 22 февраля, как сходу решили журналисты. Более того, там же указано, что часть позиции в Лукойле была куплена уже в марте 2022 года после сильного падения котировок.

С учетом того, что фонд принца обычно делает менее 10 сделок в год и исходя просто из здравого смысла, думаю, что значимая часть или даже вся позиция в российских акциях была сформирована 24 февраля или позже, уже после обвала котировок, и сейчас у принца по ней отличная прибыль, особенно в долларовом выражении с учетом укрепления рубля.

( Читать дальше )

Блог им. LongTermInvestments |Анализ VK - рост рекламных доходов, но много проблем

- 12 августа 2022, 12:58

- |

Общие вводные о компании

В последний раз я разбирал бизнес VK еще в конце прошлого года – этот анализ можно найти здесь по ссылкам: часть 1, часть 2, часть 3. Тогда я решил не покупать акции, несмотря на то, что формально VK стоил очень дешево, так как у компании было приличное количество рисков и неопределенности. За это время ситуация в бизнесе сильно изменилась:

- VK договорился купить у Яндекса Дзен и Новости. О сделке объявили еще в апреле, но пока она не закрыта и условия не известны. Ходят слухи, что Дзен могут обменять на Delivery Club.

- В России запретили и заблокировали Facebook и Instagram, а также заблокировали Twitter. Фактически VK стал монополистом на рынке классических социальных сетей. Конкуренция осталась только косвенная в виде YouTube (который отключил рекламу в России) и Telegram (где рекламы на уровне платформы почти нет).

( Читать дальше )

Блог им. LongTermInvestments |Зачем казино, если есть СПб биржа

- 11 августа 2022, 14:12

- |

Исторически российский фондовый рынок отличался не очень высокой волатильностью. По сравнению с компаниями в США, где котировки даже крупных корпораций могут летать на десятки процентов в день, в России такие ситуации случались крайне редко, если не считать далекие неликвидные эшелоны с мизерными объемами или отдельные экстраординарные события. Но СПб биржа упорно работает над тем, чтобы инвесторы в России тоже не скучали.

Сначала СПб биржа стала главной площадкой для спекуляций среди большого количества новых инвесторов, которые пришли на рынок в 2020-2021 году. Ведь намного веселее покупать акции SPCE, которые могут улететь в космос в прямом и переносном смысле, чем скучные российские бумаги. Правда реальные коммерческие полеты SPCE все время откладываются, а у акционеров после резкого взлета была весьма жесткая посадка, но это уже детали.

Затем в новых реалиях после февраля на СПб бирже появился еще один новый элемент, добавляющий остроты ощущений — возможная блокировка активов. Часть средств у некоторых инвесторов уже была заблокирована и есть риск, что остальные бумаги и/или доллары на счетах может постичь та же участь. СПб биржа пытается «диверсифицировать депозитарии», чтобы снизить риски, и будет здорово, если это получится делать, но пока покупка зарубежных акций через российскую инфраструктуру несет высокие риски. Также биржа недавно добавило китайские акции с листингом в Гонконге, но и там непонятна схема владения и нельзя исключать возникновение проблем с инфраструктурой.

( Читать дальше )

Блог им. LongTermInvestments |Про сложный и непонятный текущий рынок

- 09 августа 2022, 12:51

- |

Поймал себя на мысли, что сейчас, возможно, самый необычный и сложный с точки зрения понимания рынок за все время, в которое приходилось инвестировать. Причем это касается как инвестиций в России, так и зарубежом.

Начнем с России, с чем сейчас имеет дело инвестор:

1) Большое количество компаний не раскрывает информацию о своих финансовых результатах или делает это очень ограниченно, из-за чего сложно оценить реальное состояние бизнеса.

2) Зарубежные санкции и ограничения порвали привычные бизнес процессы, которые налаживались десятилетиями, и могут точечно сильно ударить почти по любой компании. И даже без прямых санкций зарубежные клиенты и подрядчики могут просто перестать работать с российским бизнесом. И все это происходит не разом, а в случайные непредсказуемые моменты времени.

3) Внутреннее регулирование, по старой российской традиции, зачастую страшнее любых внешних факторов. В текущих реалиях государство может кинуть поменять мнение в последний момент, и, например, отменить дивиденды и выкачать прибыль налогами. Опять-таки, проблема даже не в самом факте таких решений, а в их непредсказуемости и отсутствии понятных правил игры, которые можно использовать для принятия решений.

( Читать дальше )

Блог им. LongTermInvestments |Безумное новое IPO в США или как "заработать" х200 за две недели на фондовом рынке

- 03 августа 2022, 11:19

- |

Каждый раз, когда мне кажется, что последние 2.5 года на рынке были достаточно безумными и чем-то сильно удивить будет уже сложно, обязательно происходит событие, описать которое иначе как «взрыв мозга» просто невозможно описать. В этот раз речь о новом IPO в США, про которое почти никто не слышал и которое, кажется, ломает все границы здравого смысла.

18 июля на американской бирже NYSE начала торговаться компания AMTD Digital (тикер HKD), технологическая компания, базирующаяся в Гонконге. На IPO акции стоили $7.8, компания привлекла $125 млн инвестиций при оценке около $1.4 млрд. Если бы такое IPO произошло года 1.5-2 назад, оно бы легко затерялось в списке более громких и крупных размещений. В текущей же ситуации даже сам факт такого размещения уже выглядит достаточно удивительно — IPO активность в 2022 году была минимальной даже среди американских компаний, а для бизнеса с пропиской в Гонконге успешное IPO вдвойне удивительно. Но это только начало истории.

Далее акции компании начали расти по экспоненте, прибавляя десятки и даже сотни процентов в день. В итоге к текущему моменту котировки выросли более чем в 200 раз от цены IPO. Даже в мире криптовалют подобный рост происходит крайне редко и, как правило, с неликвидными токенами, которые разгоняют на минимальных объемах. Здесь же речь идет о публичной компании на NYSE с приличным объемом торгов (сотни миллионов долларов). Капитализация AMTD Digital при этом сейчас составляет более $300 млрд, а на пике вчера доходила до $450 млрд — примерно на уровне Nvidia или Visa!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс