Блог им. Ivan777 |Whoosh разбор компании.

- 24 мая 2023, 14:45

- |

Кого-то раздражают самокатчики на тротуарах, а для кого-то это бизнес. Меня раздражают, но сегодня непредвзято посмотрим на бизнес-модель Whoosh, крупнейшего кикшеринга в России. Компания не так давно провела IPO и сейчас бумаги торгуются на 5% ниже цены размещения.

Начнём с показателей за 2022 год.

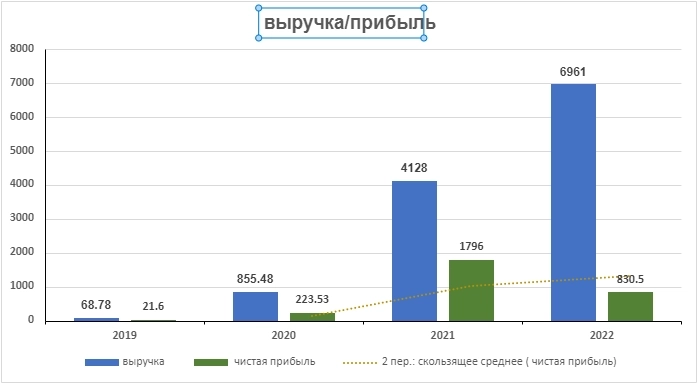

Выручка продолжила рост за счёт расширения бизнеса, новых городов присутствия и расширения парка на 45000 единиц, как раз за счёт средств с IPO. Чистая прибыль при этом упала год к году ввиду затрат на IPO и были выплачены опционы менеджменту. Так же в этом бизнесе всегда будет высокая амортизация, самокаты часто ломаются, требуют ремонта, а срок эксплуатации примерно 4–5 лет. Но при этом бизнес маржинальный, один самокат окупается в среднем менее двух лет.

Долг на комфортных уровнях, в районе одной годовой прибыли. Соотношение капекса и операционных денежных потоков растёт симметрично.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Блог им. Ivan777 |ПИФы недвижимости

- 30 января 2023, 11:29

- |

Почему ЗПИФы сейчас могут быть интересны? При девальвации недвижимость в долгосрочной перспективе может быть переоценена в большую сторону (с некоторым лагом), то есть вырастет стоимость чистых активов фондов (СЧА). Денежные потоки от недвижимости ежегодно растут, так как в долгосрочных договорах аренды прописана индексация. Начнём:

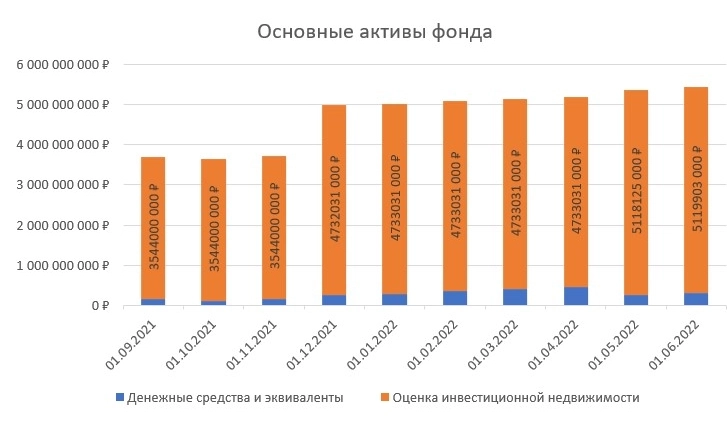

ПНК-РЕНТАЛ. Наверное, самый известный фонд (ЗПИФ) на нашем рынке был создан ещё в 2020 году, но инвестировать в него можно было только через управляющую компанию через доверительное управление. Но с середины 2021 года торгуется в виде акций на бирже и доступен широкому кругу лиц.

По сути, это аналог западного REIT. Фонд инвестирует в индустриальные парки и складские помещения, которые построены девелопером PNK Group. Целью фонда стало более быстрое привлечение капитала для строительства индустриальных парков за счет денег частных инвесторов. Акционерами фонда (пайщиками) являются частные инвесторы и сама PNK Group, но точных данных о составе акционеров нет. Жирный плюс, доход выплачивается на ежемесячной основе. Ориентир по доходности фонда – 12% годовых. Фонд имеет три источника дохода: арендный поток от недвижимости в собственности, доход от продажи недвижимости, доход от размещения остатков денежных средств на депозитах.

( Читать дальше )

Блог им. Ivan777 |Какие компании мне наиболее интересны в 2023 году?

- 25 января 2023, 17:31

- |

1. ДЕВЕЛОПМЕНТ.

Динамика ИЖК в декабре продолжила падать, зависимость от государственных программ очень высокая. При этом предложение сейчас превалирует над спросом. По данным от ЦИАН, продажи в столичном регионе снизились за год на 15-20%. “Самолёт” указал, что в 2022 году было продано 6,3 млн. Кв. М. жилья — против 8,3 млн. Кв. М. в 2021 году. Пока не вижу идей в этом секторе, скорее ожидаю коррекцию цен на недвижимость.

2. ФИНАНСОВЫЙ.

Если говорить про банки и делать прогноз, что в нашей экономике не будет уже сильного падения, и всё хотя бы просто будет стагнировать, а процентные ставки не будут сильно расти, как в феврале, то фаворитом для меня является Сбербанк. Банк закрыл минувший год с прибылью, вышел на свой до СВОшный уровень, имеет качественный кредитный портфель (60% юрлица, что даёт возможность меньше откладывать под резервы; 40% физ. Лица — в составе кредитов преобладает ипотека, что снижает стоимость риска). Также можем ожидать выплату дивидендов, которые нужны и нам и государству. Риски тоже есть, как уже писал, если ожидаем падение цен на недвижимость, то это негатив и для банка, потому что большой процент кредитного портфеля даётся под ипотеку физ. Лицам или на проектное финансирование юридическим лицам. Если рубль будет сильно девальвироваться, разгоняя инфляцию, ЦБ придётся повышать ставку, что будет замедлять кредитование и следовательно темпы роста выручки Сбера. Ну и государство может изъять деньги через повышенный налог или в виде единоразовой выплаты. Тогда уже будет не до дивидендов.

( Читать дальше )

Блог им. Ivan777 |Время инвестировать в Китай?

- 17 января 2023, 17:19

- |

| СИЛЬНЫЕ СТОРОНЫ | СЛАБЫЕ СТОРОНЫ |

1. Вторая экономика в мире 2. Низкая инфляция 3. Дружественная юрисдикция 4. Доход в валюте 5. Стабильные дивиденды |

1. Перегретость на рынке недвижимости |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс