Блог им. InvestHero |М.Видео. Первые ласточки или всё под контролем?

- 31 августа 2023, 11:19

- |

После выхода отчетности по МСФО за 1П 2023 г. облигации компании начали снижаться, потеряв в цене от 4,4% до 16,2%, и торгуются с доходностью к погашению 20-25% в зависимости от срока до погашения. Давайте разберемся, в чем причина такой реакции и стоит ли покупать облигации компании с такой привлекательной доходностью.

Спойлер: если вы любите рисковать и готовы, например, к риску реструктуризации долга и личным фин. потерям, то да. Если нет, то лучше обратить внимание на менее доходные, но более устойчивые альтернативы.

Что случилось

25 августа компания «М.Видео» представила слабую отчетность по МСФО за 1П 2023 г. Оборот снизился на 18% г/г, и это второе слабое полугодие после 30%-ного падения во 2П 2022 г. Чистый убыток вырос до 4,6 млрд против 3,7 млрд руб. годом ранее.

C одной стороны, снижение продаж компании в целом отражает рыночную динамику (в феврале-марте 2022 года был всплеск спроса, а в этом году расходы потребителей, по данным Sberindex, почти до конца марта демонстрировали отрицательную динамику г/г). С другой стороны, «М.Видео» показала более существенное снижение продаж (если сравнивать с данными Sberindex), что может говорить о том, что физические магазины компании и их услуги теряют свою актуальность, а онлайн-продажи стагнируют, проигрывая конкуренцию маркетплейсам.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. InvestHero |Видео: Рынок в боковике, ОФЗ вниз. Разбираем Whoosh, Ozon и М.Видео

- 28 августа 2023, 07:31

- |

Новый выпуск программы «Вот такие пироги» на нашем канале YouTube. На прошедшей неделе продолжился боковик российских акций. Я ждал, что рынок снизится вслед за долларом, но доллар приостановился, а вслед за ним и рынок акций. Думаю, что все-таки шансы на коррекцию высокие, и пока мы ждем, будет она или нет, разберем четыре темы:

1. ОФЗ снова снижаются, так как Минфин вышел на рынок с размещениями. Ждать ли новые низы по ним?

2. Куда может вырасти ВУШ? Мой личный опыт и сравнение с Yandex.

3. Отчеты OZON и М.Видео: buy и sell в секторе.

4. РТС: разбираем лонг.

Также поговорили про TLT, нефтянку vs банки, BRENT и еще пару тем.

Переходите и смотрите свежий выпуск!

Блог им. InvestHero |Почему цены облигаций растут, несмотря на повышение КС и жесткий сигнал?

- 28 июля 2023, 10:46

- |

В прошлую пятницу ЦБ поднял ставку сразу на 100 б.п., до 8,5%, и просигнализировал о том, что будет и дальше ее повышать, если цены продолжат расти. Несмотря на это, как в ОФЗ, так и в корпоративных облигациях наблюдается небольшой подъем. Мы считаем, что это иррационально, так как думаем, что КС может быть повышена до 9-9,5% к концу 2023 года. А это значит, что ОФЗ со сроком погашения до 3-х лет и такие же корпоративные бумаги могут быть под давлением.

В чем может быть причина роста цен:

• Отдельные бумаги сильно распродали перед заседанием ЦБ и сейчас их откупают.

• Около 30-35% оборота в корпоративных облигациях приходится на физлиц. По итогам 1 кв. 2023 года у домохозяйств было 15 трлн руб. наличными (рекорд с 2018 года) и 13,9 трлн руб. на депозитах (второй по величине результат с 2018 года). Средства для покупки есть.

• Индекс ММВБ приближается к 3000 пунктам — ровный уровень. Перед такими рубежами часть инвесторов может фиксировать прибыль в акциях и перекладываться в облигации.

( Читать дальше )

Блог им. InvestHero |Видео: ЦБ поднял ставку на 1%, а доллар не упал. Что дальше?

- 24 июля 2023, 17:35

- |

Новый выпуск программы «Вот такие пироги» уже на нашем Youtube-канале!

О чем поговорили:

1. ЦБ поднял процентную ставку на 1%. Каких шагов ждать дальше?

2. Как повышенная % ставка и меры по зеркалированию операций ФНБ скажутся на валютном рынке? Укрепится ли рубль? Причем здесь Тиньков?

3. Скажется ли повышение % ставки ЦБ на рынке акций? Смотрим на исторические примеры.

4. Какие акции наиболее чувствительны к рублю и могут пострадать при снижении курса доллара?

Блог им. InvestHero |Чего ожидать от заседания ЦБ

- 21 июля 2023, 09:40

- |

21 июля состоится очередное заседание ЦБ РФ, на котором будет повышена ставка (это консенсус). Насчет шага идет дискуссия, но большинство склоняется к 50 б.п., т.е. до 8%. Мы также считаем, что ставка будет повышена до 8%, и прозвучит сигнал к ужесточению, т.е. ЦБ скажет, что он допускает возможность повышения ключевой ставки на ближайших заседаниях для возвращения инфляции к 4%.

Почему все ждут повышения

В июне инфляция с сезонной корректировкой в годовом выражении (SAAR) составила 6,4%. В мае она была 4,9%. Т.е. два месяца подряд она находится выше целевого уровня Банка России в 4%. За последние три месяца (апрель-июнь) инфляция SAAR составила ~5%. Это основная инфляция, на которую смотрит ЦБ. И она тоже выше уровня 4%.

Оперативные данные говорят, что кредитование в июне оставалось высоким, а за ним и спрос. Дефицит рабочей силы никуда не ушел, рубль ослабел на 10%, а цены на зерно и мясо вырастут на фоне более низкого урожая в 2023 году.

Почему не +100 б.п.

Об этом хорошо написали Твердые цифры. Если коротко, то по итогам июня текущая инфляция не складывается выше прогноза ЦБ в 4,5-6,5% на конец года, а инфляция SAAR в июне и инфляционные ожидания ниже исторических, когда ЦБ прибегал к более широкому шагу.

( Читать дальше )

Блог им. InvestHero |Что происходит на рынке замещающих облигаций

- 28 июня 2023, 13:25

- |

22 мая Президент подписал изменения в 430 Указ, обязывающие эмитентов выпускать замещающие облигации по евробондам. Теперь все эмитенты должны заместить те евробонды, права на которые учитываются в российских депозитариях.

Для евробондов, хранящихся в Евроклире, будет два варианта: эмитент либо заместит их на свое усмотрение, либо будет проводить по ним платежи напрямую. Это касается бумаг тех компаний, которые не находятся под блокирующими санкциями. А под ними находятся: «Алроса», «Полюс», ГТЛК, «Северсталь», «НордГолд» и банки.

Провести замещение необходимо до конца года. Это значит, что к началу 2024 года, на рынке ЗО будут новые эмитенты. Например, о намерениях заместить два своих евробонда уже заявила «ФосАгро».

На этом фоне управляющие компании начинают формировать ПИФы замещающих облигаций. Такой фонд уже есть у «Альфы» и скоро будет у «Тинькофф». Это позитивная новость для держателей замещающих облигаций, т.к. покупка бумаг в такие фонды выступает драйвером роста цен облигаций.

( Читать дальше )

Блог им. InvestHero |Будет ли ЦБ повышать ставку и есть ли риск для облигаций

- 09 июня 2023, 10:10

- |

Мы считаем, что СД на заседании примет решение сохранить ставку на текущем уровне 7,5%, несмотря на последний недельный принт, который зафиксировал ускорение темпов роста цен. Но так как основной вклад внесли сезонные категории, связанные с отпуском, то мы считаем, что повышать из-за этого ставку ЦБ не будет, а вот сигнал об ужесточении дать может.

Мы допускаем повышение КС в 2023 году до 8% (в 3-4 кв.), т.к. риски для инфляции выходят на первый план. Доходности ОФЗ уже заложили этот рост, поэтому негативной реакции мы не ждем, но краткосрочные эмоциональные продажи не исключаем с последующим восстановлением.

Корпоративные облигации также могут отреагировать в моменте негативно. Бумаги в нашем портфеле отчасти защищены от этого падения благодаря расширенной премии к ОФЗ и адекватному кредитному качеству.

Какие проинфляционные риски мы видим

Восстановление потребительского спроса. В 1 кв. 2023 года норма сбережений (% от доходов, который откладывается) упала до ~6% с 25% в 4 кв. 2022 года. Растет выдача потребительских кредитов: март — 1,5 трлн руб. (рекорд), апрель — 1,4 трлн руб. Кредитование населения ускорилось до докризисных уровней.

( Читать дальше )

Блог им. InvestHero |Замещающие облигации — что такое и для чего

- 03 августа 2022, 11:33

- |

Выпуск имеет все параметры, как у еврооблигаций, кроме объема выпуска — $395 млн у замещающих vs $525 млн у евробондов. Срок погашения, купонная ставка, номинал одинаковые.

Меньший объем выпуска объясняется тем, что он соответствует объему прав держателей евробондов ПИКа, учитываемых в российских депозитариях (75%). В итоге 75% выпуска станет обслуживаться в рублях по курсу ЦБ для держателей в российских депозитариях через замещающие облигации, а 25% выпуска останутся на руках держателей в иностранных депозитариях.

Несмотря на то, что ПИК не находится под санкциями, он не смог провести платеж по купону от 19.05.22 из-за того, что иностранный банк-корреспондент отказал в проведении транзакции. В отчетности по МСФО за 1п2022 Группа упомянула, что намерена провести собрание среди держателей еврооблигаций, чтобы сделать возможными выплаты в рублях.

( Читать дальше )

Блог им. InvestHero |Дефляция: устойчивый тренд или временное явление

- 28 июня 2022, 13:56

- |

Во второй половине мая вышла первая дефляционная статистика: рост цен с 14 по 20 мая составил -0.02%. На следующей неделе был нулевой рост цен. И далее последовало 3 недели дефляции, при этом она усилилась: -0.01%, -0.14% и -0.12%. Таким образом, изменение цен с 1 по 17 июня составило -0.26%, накопленная инфляция с начала года снизилась до 11.51%, а в соотношении год-к-году замедлилась до 16.4%.

Сегодня мы разберемся с тем:

- почему цены снижаются и можно ли считать это снижение устойчивым

- что мы ждем от уровня цен до конца года

- как реагируют на дефляцию линкеры (ОФЗ-ИН)

Почему цены снижаются и можно ли считать это снижение устойчивым

Причины снижения цен:

- коррекция цен после мартовского рекордного роста вслед за укреплением рубля

- падение потребительских расходов на фоне снижения потребкредита

В марте цены выросли на 7.6% за месяц, многие продавцы товаров и услуг повышали цены сильнее необходимого, т.к. вокруг была высокая неопределенность будущего, а биржевой курс USDRUB на пике доходил до 121.

( Читать дальше )

Блог им. InvestHero |Инфляционные ОФЗ: что это и как работает

- 28 апреля 2022, 13:42

- |

Сейчас у всех на слуху инфляционные ОФЗ, потому что в России сильно разогналась инфляция. И считается, что это top pick на сегодняшний день. Отчасти, мы согласны с этим, но есть и свои нюансы.

В этой статье мы расскажем вам о том, что из себя представляют инфляционные ОФЗ, как они работают и имеет ли смысл их сейчас покупать.

Линкеры

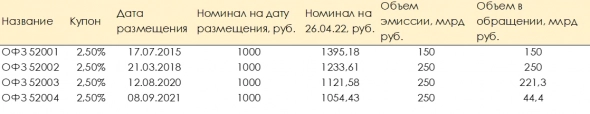

ОФЗ-ИН — это официальное название гособлигаций с Индексируемым Номиналом. Такие ОФЗ начинаются на 52ХХХ. Выпускаются Минфином РФ, как и другие ОФЗ. Купоны по ним платятся 2 раза в год. На рынке их называют линкерами.

На Московской бирже сейчас торгуется 4 выпуска:

Купонная ставка маленькая и одинаковая у всех выпусков — 2,5%. Но т.к. номинал всегда прирастает на значение инфляции, то купон в рублях тоже растет.

Как происходит индексация номинала

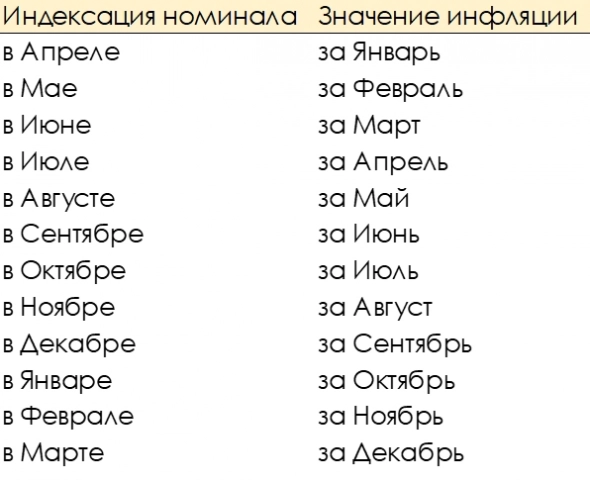

Номинал индексируется на темп роста инфляции с задержкой в 3 месяца.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс