Блог им. InveStory |Сворачивание "QE" на примере 2013г-2014гг

- 24 сентября 2021, 19:08

- |

В среду прошло важное заседание Федрезерва: сворачивание стимулов вероятно начнётся уже со следующего заседания в ноябре и продлится до лета 2022г.

Инвесторы по всему миру пытаются угадать (или «спрогнозировать», что в общем-то одно и то же) как сворачивание скажется на динамике рынков. Консенсус, конечно же, на падение: чем меньше ликвидности, тем хуже.

Можно взглянуть на крайний пример сокращения темпов выкупа активов в 2014 году. На графике ниже показана динамика S&P500 и отмечены 3 ключевые точки: анонс (май 2013г), начало (январь 2014г) и конец (октябрь 2014г) сворачивания монетарных стимулов. Интересная динамика: сначала вниз на 5%+, что кстати очень много для текущей ситуации, а затем «buy the dip», и в итоге: индекс за этот период закрылся в плюсе.

По-настоящему негативные эффекты случились гораздо позже. Как только ФРС перестала накачивать рынок, импульс на выкуп просадок существенно замедлился. В итоге 2015-й стал первым, закончившимся в волатильном боковике. А при снижении баланса ФРС в 2018 году, мы в первый раз увидели “красный” год за все десятилетие.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 21 )

Блог им. InveStory |Перспективы заседания ФРС

- 22 сентября 2021, 15:03

- |

Сегодня состоится очередное заседание ФРС, на котором будут представлены новые прогнозы по экономике, а также 'dot plots' (прогнозы по движению % ставок).

Весь инвестиционный мир пытается угадать — будет ли анонсировано сворачивание монетарных стимулов («QE»). Давайте вспомним недавнюю хронологию. Изначально рынок ждал анонса на Джексон Хоул, которого не произошло. Помешала неопределённость с дельта-ковидом. А затем, уже в начале сентября, вышел очень слабый отчёт по рынку труда за август — такой, что даже самые ястребы (сторонники ужесточения) Федрезерва начали сомневаться в тайминге сворачивания стимулов. Поэтому, вероятно и это заседание не принесёт в этом отношении «ничего нового».

Кроме того, не стоит забывать, что Пауэлл стоит на пороге переназначения на новый срок главы ФРС. Президент США Байден до сих пор не определился — официального анонса не было, вероятно специально тянет время. В итоге Пауэлл находится в заложниках ситуации — ему выгодно не уронить рынок, а значит он всячески будет пытаться сгладить все углы, не допуская резких заявлений на пресс-конференции. На всех предыдущих заседаниях у него это успешно получалось.

( Читать дальше )

Блог им. InveStory |Конец сентября - худшее время на рынке?

- 20 сентября 2021, 16:38

- |

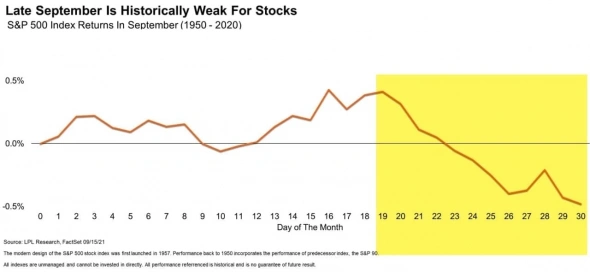

Сентябрь перешёл во вторую половину, а инвесторы вспомнили про очередную статистическую закономерность: «сентябрьское проклятие рынка».

Что это такое? Исторически сентябрь — худший месяц в году на фондовом рынке. По статистике с 1928 года в сентябре индекс вырос всего в 46% случаев и в среднем падал на -0.5%. Более подробно этот феномен мы разбирали здесь. При этом отметим, что в этом году проклятие работает как часы, S&P500 начал падать уже с 2го сентября и с тех пор падает практически без остановки. Самый же пик «проклятия» как раз приходится на наши дни, где, как мы видим на графике, шансы падения рынка максимальны за весь год.

Весьма «оптимистичная статистика», не так ли? Впрочем сработает ли вторая часть в этот раз, узнаем уже очень скоро. А пока ближайшим катализатором для дальнейшего падения рынка остаётся собрание ФРС 22 сентября и вероятный анонс ужесточения монетарной политики ФРС.

Блог им. InveStory |Инфляция в США: арендная плата, логистика и цены на ресурсы останутся ключевыми драйверами

- 03 сентября 2021, 16:01

- |

Рост арендной платы в США ускоряется. По данным компании Zumper, за год (с 2 кв. 2020 по 2 кв. 2021) средняя арендная плата за однокомнатную квартиру выросла на 9.2%, а за двухкомнатную — ещё больше — на 11 (!) процентов. Более наглядно рост выглядит на графике к посту.

Арендная плата за жильё составляет примерно треть от всего американского индекса потребительских цен (по-русски — ИПЦ, на английском — CPI). Поэтому продолжение роста арендной платы в целом по стране может привести к тому, чтовысокая инфляция в США задержится минимум ещё на пару кварталов.

Эффект от роста арендной платы переоценивать не стоит: количество строящейся недвижимости сейчас на максимумах, так что новые дома будут вводиться в строй на горизонте 6-12 месяцев. Это должно немного остудить раскалённый до предела рынок недвижимости в США.

Тем не менее,по-прежнему высокая арендная плата + проблемы с логистикой = опасный инфляционный коктейль. По опросам IHS Markit, текущие логистические проблемы «являются самыми серьёзными из когда-либо зафиксированных за последние 25 лет». В портах по всему миру застряло более 20 миллионов контейнеров. Это почти половина произведённых в мире товаров, включая смартфоны, ноутбуки, товары для дома и автозапчасти. Цены на доставку контейнеров выросли в 5 раз с начала пандемии. Мы считаем, что эффект от логистических проблем сильнее всего проявится в ноябре (Чёрная Пятница) и декабре (Рождество).

( Читать дальше )

Блог им. InveStory |Джексон Хоул-2021: объявят ли о замедлении "печатного станка" в США?

- 23 августа 2021, 12:19

- |

В пятницу 27 августа стартует ежегодный симпозиум центральных банкиров. Этим летом участники рынка гадали о том, когда ФРС объявит о сворачивании монетарных стимулов в США. Большинство аналитиков по-прежнему уверены, что глава ФРС Пауэлл объявит об этом именно на симпозиуме в Джексон-Хоул. Исторически, главы ФРС уже неоднократно использовали данное собрание для важных анонсов по денежно-кредитной политике. Правда, в последнее десятилетие анонсы в основном касались запуска очередного раунда стимулирования, а не, наоборот, сворачивания.

Но что вообще значит «стимулирование» и его «сворачивание»? Напомним, после кризиса 2008 года Федрезерв проводил несколько раундов количественного смягчения, или QE (от англ. «quantitative easing»). Суть QE ультракоротко — «напечатать» больше денег, чтобы снизить ставки по кредитам и тем самым сделать кредитование более доступным и для бизнеса, и для простых людей. Для этих же целей также применяетсяснижение процентной ставки ФРС, которая является аналогом ключевой ставки ЦБ в России. «Сворачивание» стимулирования означает, что Федрезерв будет сначала «печатать» меньше денег, потом перестанет «печатать» полностью, а затем начнёт повышать процентную ставку.

( Читать дальше )

Блог им. InveStory |Рынки растут, но расслабляться рано

- 26 июня 2021, 15:53

- |

Фондовый рынок США торгуется на максимумах после одобрения Байденом инфраструктурного плана на сумму ~1 трлн долларов. Сильнее растут акций промышленных, энергетических и финансовых компаний.

Сегодня вышли данные по расходам на личное потребление в США (Core PCE) за май. Рост составил 3.4% за год, что выше среднеисторических значений, но соответствует ожиданиям аналитиков.

После одобрения инфраструктурного плана и продолжения стимулирования экономики инвесторы явно “выходнули” и уже не переживают о возможном росте процентных ставок в ближайшие годы. Тем более что второй квартал должен быть не менее сильным, чем первый, так как экономика США продолжает восстанавливаться.

Однако главная интрига развернётся вокруг третьего квартала этого года. Летом большинство штатов прекратят выплату стимулирующих чеков, при этом число заявок на пособия по безработице на этой неделе оказалось выше, чем ожидали аналитики.

Не забываем и про сырьё, которое торгуется либо на максимумах, либо недалеко от них. Например, нефть WTI уже пробила годовой максимум и торгуется на отметке $74 за баррель. У нас в InveStory нет сомнений в том, что показатели инфляции в США в следующие несколько месяцев останутся высокими.

( Читать дальше )

Блог им. InveStory |ФРС наконец-то признал очевидное

- 17 июня 2021, 11:38

- |

Вчера закончилось важное для рынков мероприятие — заседание ФРС. По итогам заседания глава Федрезерва Джером Пауэлл признал, что "инфляция может оказаться выше и устойчивее, чем мы ожидаем". Об этом риске мы в InveStory уже предупреждали наших читателей.

В целом, генеральная линия ФРС не изменилась: регулятор продолжит стимулировать экономику США через QE. Но что интересно, теперь руководители ФРС ждут двух повышений ставок в 2023 году. Раньше повышение ставок рассматривалось не ранее 2024 года. И 2024, и конец 2023 года — по-прежнему далёкая для рынков перспектива. Однако, чем дольше инфляция будет оставаться высокой, тем выше вероятность, что ставку повысят уже в 2022 году. Каждый сдвиг прогноза по повышению ставки ближе к 2022 году будет приводить к коррекциям на рынке.

Напомним, если ФРС повышает ставку — обслуживание долларовых долгов растёт, доступность кредитов снижается. Денежные потоки компаний, у которых много долга — снизятся, из-за этого их акции будут падать. Параллельно с повышением ставки ФРС начнёт изымать ликвидность (напечатанные деньги) из экономики — и этого особенно сильно боится рынок, который последний год рос именно на ликвидности.

( Читать дальше )

Блог им. InveStory |Отчёт по рынку труда: BUY или SELL?!

- 04 июня 2021, 14:17

- |

Чем так важен этот отчёт? Прежде всего это состояние рынка труда, а это основная и главная метрика, на которую смотрит ФРС. Пауэлл не раз подчёркивал, что основная цель — нормализация ситуации на рынке труда. Даже рост потребительской инфляции оценивается через призму состояния рынка труда: при текущей занятости рост цен можно списать на временный фактор.

( Читать дальше )

Блог им. InveStory |Обзор новостей фондового рынка

- 14 декабря 2020, 19:28

- |

Еженедельный обзор рынков: 14/12/2020 — 18/12/2020г

Добрый день, уважаемые Инвесторы!

COVID-19. Несмотря на то, что FDA одобрил вакцину Pfizer/BioNTech и вот-вот должно начаться вакцинирование, вирус продолжает нарастать. Метрика положительных тестов в Нью Йорке не опускается ниже 5%, а штат Калифорния бьет рекорды по заражениям, смертям и госпитализациям. За океаном ситуация не лучше — в Германии со среды вводится «hard lockdown» минимум до 10 января, а во Франции снова рост заражений уже несколько дней подряд. Похоже в этом году главный праздник Англосаксов — Католическое Рождество, да и Новый год пройдут «at home».

Фискальные стимулы. На этой неделе вероятно начнется голосование в Конгрессе по предложению двухпартийной группы (бюджет на $908 млрд.), что не означает его автоматического принятия. По прошлым «bills» Сенат успешно проголосовал «против».

Заседание ФРС в среду 16 декабря. Многие аналитики считают, что это будет ключевым событием недели. Вопрос по сути один — будущее программы «КуЕ», конкретно — размер, длительность и структура выкупа. Команда InveStory считает, что в моменте нет смысла анонсировать новую политику — рынок на максимумах, а индекс финансовых условий от Goldman Sachs рекордно «мягкий». Логично было бы перенести это решение на январь, либо на март. Решение вероятно тоже рынку известно — размер программы без изменений ($120 млрд. в месяц), длительность до достижения целей по инфляции и безработице, структура выкупа со смещением в длинный край кривой государственных облигаций.

Хотим пожелать всем отличной и продуктивной рабочей недели!

Больше обзоров, аналитики и актуальных новостей на нашем Telegram-канале @investorylife.

Блог им. InveStory |Достижение максимальной занятости - главная цель ФРС

- 28 сентября 2020, 18:39

- |

Добрый день, уважаемые Инвесторы!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс