Блог им. InveStory |Топ 10 Акций РФ - Какие купить сейчас? Уровни | Технический разбор. Выпуск № 7 от 30.07.2022

- 31 июля 2022, 18:20

- |

○ Росагро ○ Роснефть ○ Тинькофф ○ ФСК ЕЭС ○ МосЭнерго ○ Мечел ап ○ HeadHunter ○ ФосАгро ○ Полюс ○ Аэрофлот ○

- комментировать

- Комментарии ( 0 )

Блог им. InveStory |Росагро

- 29 июля 2022, 21:01

- |

Сегодня новостной фонд не радует многих инвесторов: США признаёт Россию, страной, финансирующей терроризм. Сделки на сегодня можно отложить, однако стоит упомянуть о $AGRO:

• Расписки Росагро растут меньшими темпами, чем, например, $VKCO,$HHR, что даёт нам основания их держать .

• Также EMA перешли в пересечение снизу-вверх, что дает нам сигнал на будущий рост.

• Осциллятор Чайкина, подбирается к пересечению нулевого уровня => назрел растущий тренд!!

Вывод: обладатели $AGRO сегодня могут переставить свои стопы в безубыток. Держим Росагро, так как пока это хорошая и понятная история с переносом компании в Россию.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Блог им. InveStory |Норникель, отчёт

- 29 июля 2022, 10:17

- |

Норникель, как один из металлургов, сегодня снизил неопределенность вокруг своих акций. Компания отчиталась о своих предварительных результатах за 2 кв. и 1 полугодие 2022 г. Как итог:

Позитив:

◾️ ГМК Норникель зафиксировал рост производства металлов по сравнению с 1 полугодием 2021 года: никель +26%, медь +18%, палладий +8%

◾️ Будучи металлургом, который, как мы уже заметили, не отличается устойчивостью на рынке, $GMKN порадовал открытостью результатов инвестору (вспомним тот же Новатэк $NVTK)

◾️ Будучи заложников рыночной турбулентности, Норникель проводит модернизацию оборудования, чтобы обеспечить выход на плановые объемы.

А теперь негатив:

◾️ Хоть мы и увидели рост, но он не отражает «силу» металлурга: в 1 полугодии 2021 были аварии и приостановка работы рудников, из-за чего и пострадали объёмы. Как итог, компания просто отработала свои «упущенные возможности».

◾️ Деятельность требует высокопроизводительной техники и запасных частей, с которыми у нас из-за санкций проблемы. Проведение форумов пока не решило эту проблему полностью как и для других роспредприятий. Однако, Норникель заявил, что нашел решение.

( Читать дальше )

Блог им. InveStory |Новатэк (#NVTK $NVTK)

- 21 июля 2022, 14:17

- |

Компания привлекла внимание инвесторов после «отмены» дивидендов Газпрома, а также после позитивных комментариев Леонида Михельсона в рамках ПМЭФ-2022.

Новатэк, в отличии от $GAZP, не получает сверхприбыль от роста цен на газ из-за фиксированных контрактов. Тем не менее, компания растет в размерах, последовательно запуская свои мегапроекты, и по праву является одной из немногих «компаний роста» на рынке РФ.

Низкие котировки — это отражение риска НЕзапуска в срок проекта Арктик СПГ-2 из-за санкций на импортное оборудование. Кроме того, есть дополнительный навес в виде доли французов Total — 19.4% в Новатэке + Ямал СПГ, Арктик СПГ-2, которые могут принять решение «выйти».

С другой стороны,

▪️ Л. Михельсон сообщил, что сроки запуска Арктик СПГ-2 будут выдержаны;

▪️ Компания заплатит промежуточные дивиденды (одна из немногих).

Ждем 1300-1500 за акцию. Компания подходит в рамках долгосрочных инвестиций в «пенсионный портфель».

Блог им. InveStory |Schlumberger Limited ($SLB #SLB) - крупнейшая в мире нефтесервисная компания.

- 19 июля 2022, 14:34

- |

Нефтесервисные услуги — необходимый элемент в добыче нефти. Все компании, которые занимаются добычей нефти, так или иначе пользуются услугами компаний из этой отрасли. В итоге, рост добычи в мире неизбежно сопровождается приростом заказов (выручки) таких компаний как $SLB $HAL $BKR и других.

Преимущество Schlumberger заключается в том, что основной рынок этой компании — страны MENA (Ближний Восток и Северная Африка), а это именно те страны, которые могут в текущих условиях увеличить добычу.

Идея в росте показателей бизнеса:

▪️ Маржинальность по EBITDA (2020г) 18% -> 24% (к 2023г);

▪️ Гашение долга Net Debt / EBITDA 1.6х (2022г) -> 0.9x (к концу 2023г);

▪️ Рост дивидендов: в 2022г уже увеличили на +30%, ждем дальнейшее увеличение.

Ждем возврат акций $SLB на $50+. Ближайший катализатор — отчет за 1 полугодие 2022г, который выйдет 22 июля ДО открытия рынков.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Блог им. InveStory |Топ 10 акций РФ - Какие акции купить сейчас? Уровни | Технический разбор. ВЫПУСК №5 от 16.07.22

- 17 июля 2022, 07:15

- |

Новое видео на YouTube-канале InveStory

Разбор по техническому анализу

▪️ где покупать

▪️ где фиксировать

▪️ перспективы

▪️ обзор на предстоящую неделю!

Что разберём?

○ Лукойл ○ Газпрнефть ○ МКБ ○ Мосбиржа ○ Северсталь ○ НЛМК ○ Мать и дитя ○ Мвидео ○ Полюс ○

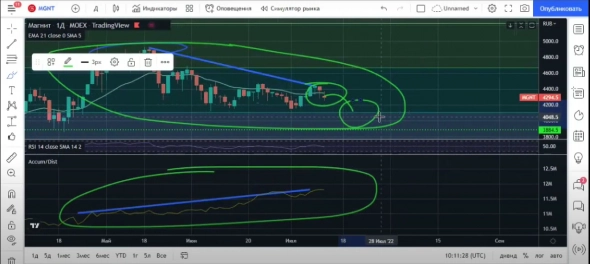

Блог им. InveStory |Магнит ($MGNT)

- 12 июля 2022, 20:20

- |

Акции компании неплохо себя чувствуют относительно рынка, на 14% ниже уровней до начала СВО, и почти в 2 раза выше минимумов 24 февраля. Продуктовая инфляция РФ составляет не менее 20% в годовом выражении, что транслируется в выручку ритейлеров, в том числе Магнита.

СМОТРЕТЬ РАЗБОР ПО ССЫЛКЕ

В компании видим два ключевых драйвера:

▪️ Возврат выплаты дивидендов, вероятно после полного сворачивания программы депозитарных расписок. Дивиденды могут составить около 600 руб. (~14% к текущей цене).

▪️ Гашение долга. Текущий показатель долг/EBITDA составляет ~3x.

Ближайший катализатор — отчет за 1 полугодие 2022г, который по плану выйдет 28 июля 2022г, где посмотрим как инфляция транслировалась в выручку компании, а также эффективность (динамика LFL, маржинальность).

В среднесрочной перспективе можно ждать возврат акций на уровень 6000 руб. (+39% к текущей цене).

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Блог им. InveStory |ТОП-10 АКЦИЙ РФ - КАКИЕ АКЦИИ КУПИТЬ СЕЙЧАС? Уровни | Технический разбор 💥ВЫПУСК №4 от 09.07.22

- 10 июля 2022, 11:19

- |

Новое видео на YouTube-канале InveStory

📈Разбор по техническому анализу

▪️ где покупать

▪️ где фиксировать

▪️ перспективы

▪️ обзор на предстоящую неделю!

• Что разберём? •

○ Магнит ○ Пик ○ X5 ○ Полюс Золото ○ Белуга ○ Сегежа ○ РусАква ○ Распадская ○ VK ○ Аэрофлот ○ Мечел ○ Петропавловск ○

Приятного Вам просмотра! 👍🏻

Блог им. InveStory |ФосАгро ($PHOR) — ещё минус одна дивидендная история (временно?)

- 04 июля 2022, 19:27

- |

Ещё не так давно к ФосАгро практически невозможно было придраться. Компания старалась платить дивы даже в тяжёлые времена, продукция компании конкурентоспособна, а в последний год ещё и цены на удобрения сильно выросли. Смущал валютный долг, который было бы неплохо снизить, и неоднозначное прошлое владельцев компании, семьи Гурьевых.

Сегодня две новости сильно подпортили инвесткейс компании:

▪️ На ГОСА решили не платить финальные дивиденды за 2021 год. При этом в компании отметили, что в будущем могут возобновить выплаты.

▪️ В Госдуме РФ предложили либерализовать внутренний рынок газа. Сейчас газ на внутреннем рынке поставляется по относительно низким (по мировым меркам) ценам и для населения, и для промышленности. Если изменения примут, то промышленные предприятия будут платить за газ уже по более высокой цене. Для ФосАгро это негатив, так как при производстве азотных удобрений газ является основным сырьём.

Разовую невыплату дивидендов мы считаем некритичным событием, но с учётом общерыночного тренда на отмену дивидендов рассчитывать на кредит доверия инвесторов уже не приходится. А вот потенциальное повышение цен на газ может заметно повлиять на рентабельность — но без конкретных параметров обсуждать эту тему рано. Главное — удивляться сегодняшнему падению котировок $PHOR точно не стоит.

( Читать дальше )

Блог им. InveStory |🧐 Дивиденды от Роснефти и кто может быть следующий после Газпрома

- 01 июля 2022, 10:57

- |

Роснефть ($ROSN) вчера под конец дня порадовала положительным решением по дивидендам, компания заплатит 23.63 рубля на акцию, суммарная дивдоходность за 2021 год — примерно 7%. Негусто, но уж точно лучше, чем ноль.

В истории с Газпромом ($GAZP) по-прежнему остаётся много вопросов. Почему НДПИ повысили именно для него? Почему не тронули гигантскую кубышку Сургутнефтегаза ($SNGS), не тронули ту же Роснефть, но по полной программе «обобрали» Газпром? Не уверены, что услышим ответы на эти вопросы, но это лишь подчёркивает непродуманность последствий принятого решения. Если уж правительству так нужны деньги — можно равномерно повысить НДПИ для всех, на худой конец можно привлечь средства через ОФЗ.

Газпром -4%, Роснефть +4% по состоянию на это утро. Кто платит дивы — тот и остаётся на плаву. Сегодня ждём пресс-релиз от ОГК-2 ($OGKB), дочерней компании Газпрома. Газпром нефть ($SIBN) заплатит дивиденды полностью, так что шансы в случае ОГК-2 есть.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс