Блог им. InveStory |Robinhood: как заработать на простых инвесторах дважды

- 29 июля 2021, 19:46

- |

Как мы знаем по английским народным балладам, Робин Гуд грабил богатых и отдавал добытое беднякам. Брокер Robinhood своим примером показывает, что бывает и наоборот.

История Robinhood (#HOOD $HOOD) у нас вызывает смесь восхищения и, одновременно, отвращения. Начнём со слегка подзабытого факта о том, за счёт чего Robinhood совершил революцию в торговле акциями — позволил миллионам клиентов торговать с нулевой комиссией. Компания добилась этого благодаря продаже данных о сделках простых пользователей хедж-фондам типа Citadel, которые используют эти данные для высокочастотного трейдинга.

Теперь основатели брокера хотят заработать на простых инвесторах во второй раз. IPO Robinhood отличается от большинства других тем, что позволяет пользователям его приложения участвовать в размещении акций, которые традиционно выделяются только институциональным инвесторам или инвесторам с очень хорошими связями.

Начало торгов показывает, что большого энтузиазма вокруг акций компании нет — но это даже к лучшему для основателей, так как лучше разместиться в нижнем диапазоне цены и показать хороший первый торговый день.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. InveStory |Apple - держать нельзя продавать

- 29 июля 2021, 11:05

- |

«Яблочная» империя Стива Джобса сообщила о своих квартальных успехах за 3ий квартал 2021. В этой статье, по традиции, покопаемся в результатах и решим, стоит ли с текущих уровней покупать акции самой дорогой компании планеты.

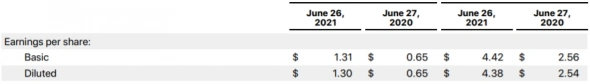

Третий квартал стал самым прибыльным весенним кварталом за всю 45-летнию историю компании и в 17 раз подряд обошёл все ожидания рынка:

— Выручка подросла на 36% — до $81.43 млрд против прогнозов в $73.5 млрд

— Операционная прибыль улетела сразу на 84%

— EPS удвоился (!) с $0.65 сразу до $1.3, консенсус был на 30% меньше!

Основной причиной выдающихся результатов стали отличные продажи iPhone. Продажам помогли отличный маркетинг, суперцикл обновления в связи с переходом на 5G, а также бесплатная раздача денег от правительства и ковид в целом. В итоге компания выручила $39.6 млрд по сравнению с $26.4 млрд годом ранее (+50%).

( Читать дальше )

Блог им. InveStory |Китайская резня регулированием: что будет дальше?

- 28 июля 2021, 11:52

- |

За последние дни китайские акции потеряли более $770 млрд капитализации — инвесторы уже не просто “волнуются” о масштабе регуляторных ограничений, а, по сути, бегут с китайского рынка в панике.

Отметим, что за последние 40 лет современной истории Китая ещё не было таких масштабных и одномоментных “репрессий” сразу в нескольких секторах. Одна из причин — до прихода Си Цзиньпина в высшем руководстве Китая была налажена пусть и неформальная, но работающая система передачи власти. По данным опытных экспертов по Китаю, Си Цзиньпин в своё время лично принял решение об отмене IPO Ant Group, и, скорее всего, также лично дирижирует процессом взятия ключевых секторов экономики под фактический контроль государства.

Учитывая что Си Цзиньпин в Китае сейчас является фигурой примерно на уровне китайских императоров, в его логике и временном горизонте мышления можно пожертвовать иностранным капиталом и ростом отдельных секторов в краткосрочной перспективе, но при этом обеспечить стабильность роста, избежать перегрева экономики и постепенного скатывания Китая в пучину неравенства. Эту логику следует держать в уме любому инвестору, который планирует инвестировать в Китай.

( Читать дальше )

Блог им. InveStory |Медь - выход из консолидации

- 27 июля 2021, 18:36

- |

Заседание ФРС 16 июня стало триггером к коррекции сырья и циклических акций. Медь как основной индикатор экономического роста и восстановления экономики ушла в боковик: падение с максимумов в начале мая достигало 16%. И вот спустя месяц случилось знаковое событие — резким импульсом почти на +4% вновь начался рост. На сцену сразу вышел Китай как основной потребитель и в очередной раз объявил о продаже 30 тыс. тонн меди из госрезервов «в рамках мер по сдерживанию роста цен на сырье» — капля в море с учетом годового мирового предложения ~20-21 млн. тонн.

Как отыграть рост меди?

Наш топ-пик — это компания Freeport-McMoRan Inc. (тикер: FCX), топ-3 крупнейший производитель меди и золота в мире.

▪️ при сохранении цены на металл около текущих уровней ($4.00/lb — $5.00/lb), компания получит сверхприбыль уже по итогам 2021 года (ожидания ~$11 млрд. EBITDA в 2021г против $4.2 млрд. в 2020 году — рост 2.6x);

▪️ есть существенный потенциал в росте добычи меди и золота, когда индонезийский рудник Grasberg выйдет на полную мощность (2022г);

▪️ компания активно гасит долг (net debt / ebitda = 0.4x по итогам 2кв 2021г против 3.5х во 2кв 2020г);

— дивиденды $0.30 / на акцию в год (~0.82% к текущей цене) + опция на их рост до 50% FCF по итогам достижения целей по гашению долга (то есть уже по итогам 2021 года), то есть ~$1.8 / на акцию (по прогнозам самой компании по FCF 2021г) или около 5% к текущей цене;

▪️ EV/EBITDA 2021E ~6x, что предполагает существенный дисконт к сектору.

( Читать дальше )

Блог им. InveStory |TAL Education: послесловие

- 26 июля 2021, 18:45

- |

Несмотря на то что мы в InveStory торгуем на фондовых рынках уже много лет, видеть, как капитализация компании стирается в пыль за считаные месяцы — завораживающее зрелище. Тем более когда речь идёт не об очередном мертворождённом стартапе, а о компании, которая находится на бирже больше десяти лет и имеет растущий, прибыльный бизнес.

То, что казалось “ягодками” в случае двухмиллиардного штрафа к Alibaba, оказалось “цветочками”, когда дело дошло до китайского сектора дополнительного образования.

Почему всё произошло именно так, как произошло? Между всеми последними случаями вмешательства китайского правительства мы видим общую канву: государство не хочет выглядеть “слабым”. Финтех-компании типа Ant Group — гораздо более продвинутые, чем застарелые, неповоротливые китайские госбанки. Учитывая огромную популярность TAL Education и других представителей сектора доп. образования, весь сектор одним своим существованием выставляет государственное школьное образование в невыгодном свете.

( Читать дальше )

Блог им. InveStory |Обвал китайского EdTech сектора: берем на отскок?

- 26 июля 2021, 12:24

- |

Капитализация китайского сектора EdTech испарилась прямо на глазах. Всего за пятницу котировки крупнейших акций сектора упали на 50%-70%. Давайте разберёмся, что случилось и есть ли шансы заработать на резко подешевевших активах?

Что случилось?

Как и всегда в последнее время, Китай снова закручивает гайки. Все это во благо населения разумеется. Регуляторы заявили, что дополнительные занятия чрезмерно нагружали и без того замученных китайских школьников. Более того, репетиторство резко увеличивало стоимость содержания ребёнка, что порождало неравенство и тормозило рождаемость — большие проблемы партии на данный момент.

Ответом стала новая реформа образовательной индустрии Китая, сливы которой обрушили сектор уже в пятницу, а подтверждения обрадовали на выходных. Ключевые новые правила:

— Компаниям придётся преобразовываться в некоммерческие организации. Регуляция стоимости услуг и зарплат перейдёт на руководство регионов.

( Читать дальше )

Блог им. InveStory |Яндекс и китайские техи - что у них общего?

- 23 июля 2021, 15:47

- |

Наблюдая за тем, как китайские власти “кошмарят” китайских технологических гигантов, мы в InveStory поймали себя на мысли, что отдалённо похожая ситуация уже была в России.

Всего пару лет назад Яндекс раздавали по 2200 рублей за акцию. Акции роста в то время были не в почёте, но что более важно - Яндекс был под прессингом государства. Всё началось со споров с правительством из-за цензурирования контента в поисковой выдаче, а закончилось тем, что в структуру собственности компании встроили “Фонд общественных интересов”. Проще говоря — это “рубильник”, с помощью которого государство может влиять на решения, принимаемые внутри Яндекса.

С тех пор Яндекс вырос почти в два раза, и росту компании не помешали ни действия правительства, ни санкционный фон, ни фактическое отсутствие экономического роста в России. Согласимся, что масштаб “репрессий” в отношении китайских техов сейчас больше, но и сами китайские техи — сильно больше того же Яндекса.

( Читать дальше )

Блог им. InveStory |FXES - разбираем новый фонд на игровую индустрию

- 23 июля 2021, 13:10

- |

Отечественный рынок ETF фондов развивается семимильными шагами. Так московская биржа недавно начала торги первым ETF в России на акции компаний игрового сектора и киберспорта — FinEx Video Gaming and eSports UCITS ETF (FXES). Сегодня рассмотрим, что он из себя представляет и стоит ли в него вкладываться.

Что это за фонд?

Основная цель фонда, по заявлениям создателей, предоставить лёгкий способ вложений в акции индустрии видеоигр и киберспорта. Для этих целей FXES следует за индексом MVIS Global Video Gaming & eSports Index. В индекс входят только крупные компании, чья выручка хотя бы на 50% происходит от сегментов видеоигр и киберспорта. При этом доля каждого эмитента ограничена 10% портфеля.

Всего в список попали 26 компаний из 8 стран. Среди них как и известные разработчики, вроде Electronic Arts, так и довольно нишевые, вроде NCSoft, что предоставляет достойную диверсификацию. Особенно радует наличие многих компаний недоступных для неквалифицированного инвестора, как например Nintendo.

( Читать дальше )

Блог им. InveStory |Авиакомпании США: почему позитивно смотрим на сектор

- 22 июля 2021, 19:00

- |

Инвестиции в авиакомпании — привлекательная идея, и вот почему:

1. Внутренние перелеты в США сейчас составляют 85% от доковидных уровней. Об этом говорят данные о числе путешествующих регулярно публикуемые Администрацией транспортной безопасности США. Глобальные авиаперевозки восстанавливаются медленнее: последние данные Международной ассоциации воздушного транспорта говорят о восстановлении международных полётов лишь до 40% от уровней 2019 года по состоянию на апрель 2021 года. Тем не менее, во второй половине года мы ожидаем более активного восстановления авиаперевозок по причине, указанной ниже.

2. В США 71% населения либо вакцинированы, либо уже переболели ковидом. Более чем две трети американского населения сейчас может путешествовать с минимальными ограничениями благодаря вакцинации и/или наличию антител после болезни, и эта динамика в ближайшие месяцы будет только улучшаться.

3. Большинство акций из сектора сейчас находятся на уровнях начала весны. Относительно в целом дорогого индекса S&P500 чей P/E в моменте достигал 30х, американские авиалинии сейчас стоят весьма дёшево и торгуются с форвардным мультипликатором 8х-12х. По мере преодоления третьей волны коронавируса мы ожидаем, что акции авиакомпаний будут расти с опережающей динамикой во второй половине 2021 года.

( Читать дальше )

Блог им. InveStory |Fix Price - инвестируем в падение доходов?

- 21 июля 2021, 15:45

- |

«Хочешь быть богатым – работай для бедных»

© Повесть о ненастоящем человеке

При изучении российских компаний потребительского сектора тяжело найти эмитента, который не страдает от печального состояния российской экономики. И рынок это знает. А потому IPO Fix Price (FIXP) прошло по столь высокому ценовому диапазону, что с тех пор котировки то и дело падают. К сегодняшнему дню капитализация просела на 20% со своих пиков. Впрочем, стали ли бумаги Fix Price интересной идеей на этом уровне? Есть ли потенциал для дальнейшего роста котировок? Давайте взглянем на отчёт за первый квартал и весь 2020 (полугодовая отчётность) и порассуждаем.

Fix Price — крупнейшая российская сеть магазинов с фиксированными ценами. Компания работает по принципам схожим с американскими дискаунтерами, вроде Dollar Tree и Dollar General, откуда и пришла идея. Основу ассортимента представляют разнообразные потребительские товары нижнего ценового сегмента, 80% не дороже 100 рублей. При этом упор делается не на выбор (продуктовая линейка в 1800 наименований), а на жёсткую стандартизацию и минимальную цену производства, что позволяет получать отличную маржинальность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс