Блог им. IgorK_23a |Инвестиции - моделирование на основе макроэкономических данных

- 02 ноября 2025, 17:38

- |

Реализация вот этой идеи: smart-lab.ru/blog/1190346.php

Цель: рассчитать оптимальные доли акций и облигаций в портфеле на основе макроэкомических данных (входных параметров), в применении к турецкой экономике.

Входные параметры (месячные данные):

- LEI (Leading Economic Indicator)

- Наклон кривой доходности (конкретно, разность доходностей между 10-летними и 2-летними облигациями)

- Процентная ставка

- Курс доллара к лире, скользящая трехмесячная доходность

- BIST (индекс турецкой биржи), скользящая трехмесячная доходность

- BIST, скользящая трехмесячная волатильность

- Вес индекса турецкой биржи BIST в портфеле

- Вес индекса краткосрочных облигаций (TKISA) в портфеле

- Вес индекса долгосрочных облигаций (TUZUN) в портфеле

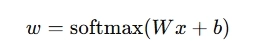

Буду использовать простую модель:

x — вектор входных параметров (6 штук), нормализирую их перед использованием в модели (посчитаю z-score)

w — веса в портфеле (3 штуки). Softmax функция нужна, чтобы загнать веса в интервал [0,1].

Надо найти матрицу W и вектор b.

( Читать дальше )

- комментировать

- 917 | ★1

- Комментарии ( 13 )

Блог им. IgorK_23a |Инвестиции: волатильность решает всё?

- 29 октября 2025, 01:00

- |

Одна из самых важных метрик риска для долгосрочного инвестора — максимальная просадка (drawdown). Она сильно влияет на психологию, в том числе провоцирует панические продажи, из-за которых весь хорошо продуманный инвестиционный план может провалиться. Нелегко терпеть потерю, например, 30% капитала.

Просадку можно пробовать предсказать. Как? Через волатильнось (то есть стандартное отклонение дневных доходностей). Волатильность, в отличие от доходности, довольно устойчивая величина. Вот аннуализированная (то есть умноженная на корень из 252) волатильность с годовым скользящим окном для S&P и золота.

( Читать дальше )

Блог им. IgorK_23a |Инвестиции -- общие подходы и турецкий рынок

- 11 августа 2025, 17:12

- |

Занимаюсь инвестициями около полутора лет. Хочу с помощью этого поста упорядочить некоторые свои мысли по этому поводу. Живу уже 10 лет в Турции, использую только инструменты, доступные в Турции.

Вот выжимка из всего того потока информации, что я переварил.

БЕНЧМАРКИ

Ориентируюсь на следующие годовые доходности для развитых рынков:5-10% — неплохо

10-15% — хорошо

15-25% — очень хорошо

больше 25% — выдающийся результат

(здесь и далее — все доходности в пересчете на доллар).

Чем выше доходность, тем больше риск. 25% и выше обычно связано с очень высоким риском.

Для развивающихся рынков как Турция эти цифры могут быть больше, за счет большей волатильности рынков и разболтанности экономических циклов.

— Пример: процентная ставка в Турции была в районе 45-50% за последний год, что позволило получить 20% годовых в долларах(!) просто на депозите или денежном фонде.

ПОДХОД

Распределяю портфель между такими инструментами: акции, облигации, денежные инструменты, золото, биткоин — на основе экономических новостей. Как правило, чем больше риск — тем меньше доля инструмента в портфеле.

( Читать дальше )

Блог им. IgorK_23a |Инвестиции -- оптимальные доли акций и облигаций в портфеле

- 09 августа 2025, 14:48

- |

Развитие вот этой идеи smart-lab.ru/blog/1187196.php .

Чтобы предсказать оптимальные доли акций и облигаций в портфеле, можно построить такую модель.

Входные данные

Макропоказатели

Берем ряд макроэкономических показателей. Я выбрал такие, как самые важные. (Все — для турецкого рынка, как самого релевантного для меня).— LEI (leading economic indicator)

Агрегированный индекс, который состоит из набора экономических показателей, изменяющихся раньше общего экономического цикла. Его задача — предсказывать направления развития экономики в ближайшие месяцы (обычно на 3–6 месяцев вперёд).

evds2.tcmb.gov.tr/index.php?/evds/dashboard/4532

— Наклон кривой доходности

Разница между доходностями облигаций с разным сроком погашения, например, между 10-летними и 2-летними государственными облигациями.

— Процентная ставка

— Курс USDTRY (месячная лог-доходность)

— BIST (индекс турецкой биржи) момент (трехмесячное скользящее средее)

— BIST волатильность (трехмесячное скользящее среднее)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс