Блог им. IgorK_23a

Инвестиции -- оптимальные доли акций и облигаций в портфеле

- 09 августа 2025, 14:48

- |

Развитие вот этой идеи smart-lab.ru/blog/1187196.php .

Чтобы предсказать оптимальные доли акций и облигаций в портфеле, можно построить такую модель.

Входные данные

Макропоказатели

Берем ряд макроэкономических показателей. Я выбрал такие, как самые важные. (Все — для турецкого рынка, как самого релевантного для меня).— LEI (leading economic indicator)

Агрегированный индекс, который состоит из набора экономических показателей, изменяющихся раньше общего экономического цикла. Его задача — предсказывать направления развития экономики в ближайшие месяцы (обычно на 3–6 месяцев вперёд).

evds2.tcmb.gov.tr/index.php?/evds/dashboard/4532

— Наклон кривой доходности

Разница между доходностями облигаций с разным сроком погашения, например, между 10-летними и 2-летними государственными облигациями.

— Процентная ставка

— Курс USDTRY (месячная лог-доходность)

— BIST (индекс турецкой биржи) момент (трехмесячное скользящее средее)

— BIST волатильность (трехмесячное скользящее среднее)

Эти показатели должны предсказывать, как распределить веса в портфеле между активами.

Активы

В качестве активов я выберу:Индексы секторов турецкой биржи:

XBANK — банковский

XUTEK — технологический

XGMYO — недвижимость

XUHIZ — услуги

можно и другие, но лучше не перегружать модель

www.borsaistanbul.com/en/index/1/8/sector

По капитализации:

BIST30 — large cap

BIST100-30 — middle cap

www.borsaistanbul.com/en/index/1/1/benchmark

Индексы гос. облигаций:

TKISA — короткие

TORTA — средние

TUZUN — длинные

www.borsaistanbul.com/en/index/2/1/government-bond

МОДЕЛИРОВАНИЕ

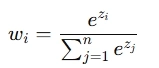

Для начала построю самую простую линейную модель, и наброшу сверху softmax функцию, чтобы перевести результат в веса в портфеле.

Wi — коэффициенты модели, bi — вектор смещений (их надо найти)

x — макроиндикаторы (они известны)

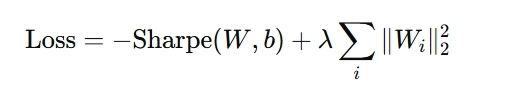

Найду Wi и bi, оптимизируя по показателю Шарпа (или Шарпа-вниз, то есть Сортино) на каком-то достаточно большом (10-15 лет) временном интервале, каким-нибудь эффективным методом оптимизации.

В итоге я получу способ предсказания весов в портфеле для акций (по секторам и капитализации) и облигаций (по сроку погашения), в зависимости от текущих макроэкономических показателей.

Линейную модель можно заменить на нелинейную, например простую нейронку; но для начала обязательно нужно попробовать линейную — коэффициенты линейной модели имеют непосредственную экономическую интерпретацию; и попробовать использовать как можно меньше параметров.

Это не выглядит сложно, попробую реализовать. Единственный затык, не пойму как скачивать данные по индексам облигаций отсюда www.borsaistanbul.com/en/index/2/1/government-bond. Вроде бы для этого есть отдельный платный портал, но душит жаба, пожалуй можно напрямую выдрать из графика.

Что думаете? Будет ли от этого вообще какой-то практический результат? Не ожидаю чего-то сверхъестественного, буду доволен, если предсказания будут хоть сколько-то обходить фиксированный портфель (например 50-50 акции-облигации).

Поправки

ЧатГПТ дал такие советы.

1) В модели сейчас много параметров (входы*выходы + выходы = 6*7 + 7 = 49), поэтому есть риск оверфиттинга. Чтобы его избежать, можно

a) Ввести регуляризацию по весам, например loss-функцию выбрать как (L2 Ridge regularization)

lambda для начала выбрать небольшим, между 10^(-4) и 10^(-2)

b) Уменьшить количество выходов. Взять для начала два индекса: BIST100 (индекс биржи) и TDTUM (индекс всех облигаций), тогда получится два выхода и одна степень свободы (поскольку веса должны в сумме дать один), то есть 6*1 + 1 = 7 параметров. Ответ будет решать классическую задачу инвестиционного портфеля: распределение между акциями и облигациями.

На втором этапе, разбить доли между секторами (для акций) и длительностями (для облигаций) можно например с помощью простого принципа моментума: распределить согласно доходности за последние три месяца.

Это имеет смысл, но у меня есть опасение, что облигации с разными maturity ведут себя слишком по-разному, чтобы склеивать их в одну кучу. Можно оставить хотя бы кратко- и долгосрочные. Стоит попробовать и так, и так.

2) Ввести лаги для входов.

Не уверен насчет этого совета.

Сегодня уже скачал некоторые данные, скоро должен получить результат.

теги блога IgorK

- bitcoin

- carry trade

- copilot

- LEI

- macd

- MOEX

- SP

- usdtry

- акции

- алготрейдинг

- арбитраж парный трейдинг

- биткоин

- волатильность

- золото

- издержки

- ИИ

- инвестирование

- инвестиции

- искусственный интеллект

- криптовалюта

- макро показатели

- макроэкономика

- марковиц

- машинное обучение

- Модели рынка

- моделирование

- монте-карло

- обзор книг

- облигации

- облигациии

- Оптимизация портфеля

- опцион

- опционы

- Парный трейдинг

- парный трейдинг

- пифы

- портфель инвестора

- портфель марковиц

- технический анализ

- торговые роботы

- трейдинг

- Турция

- турция рынок

- форекс

- фьючерс

- цикличность рынка

- экономика Турции