SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. IgorK_23a

Инвестиции - моделирование на основе макроэкономических данных

- 02 ноября 2025, 17:38

- |

Реализация вот этой идеи: smart-lab.ru/blog/1190346.php

Цель: рассчитать оптимальные доли акций и облигаций в портфеле на основе макроэкомических данных (входных параметров), в применении к турецкой экономике.

Входные параметры (месячные данные):

- LEI (Leading Economic Indicator)

- Наклон кривой доходности (конкретно, разность доходностей между 10-летними и 2-летними облигациями)

- Процентная ставка

- Курс доллара к лире, скользящая трехмесячная доходность

- BIST (индекс турецкой биржи), скользящая трехмесячная доходность

- BIST, скользящая трехмесячная волатильность

- Вес индекса турецкой биржи BIST в портфеле

- Вес индекса краткосрочных облигаций (TKISA) в портфеле

- Вес индекса долгосрочных облигаций (TUZUN) в портфеле

Буду использовать простую модель:

x — вектор входных параметров (6 штук), нормализирую их перед использованием в модели (посчитаю z-score)

w — веса в портфеле (3 штуки). Softmax функция нужна, чтобы загнать веса в интервал [0,1].

Надо найти матрицу W и вектор b.

Найду их, оптимизируя показатель Сортино за период 2010-2020 (тренировочный период)

Потому проверю эти коэффициенты на периоде 2021-2025 (тестовый период).

=== Вот решение и статистика за тренировочный период 2010-2020 ===

Коэффициенты:

| TUZUN | TKISA | XU100 | |

| LEI | 0.1333 | -0.5713 | 0.4345 |

| Slope_2y10y | 0.2613 | -0.2301 | 0.0533 |

| TRINT | 0.6164 | -0.6816 | 0.0447 |

| USDTRY_3MRet | -1.2266 | 0.3303 | 0.8089 |

| XU100_3MRet | -1.4484 | -0.4009 | 1.9253 |

| XU100_3MVol | -0.5698 | 1.1607 | -0.5406 |

| bias_b | -1.9616 | 2.5757 | -0.7231 |

| CAGR | Ann. Vol | Ann. Sharpe (rf=0) | Ann. Sortino (rf=0) | Max DD | |

| Strategy | 0.234 | 0.093 | 2.309 | 46.459 | -0.012 |

| BIST | 0.079 | 0.235 | 0.438 | 0.82 | -0.31 |

Сильно дёрганная реалокация портфеля, но в остальном все выглядит прилично, хорошие показатели.

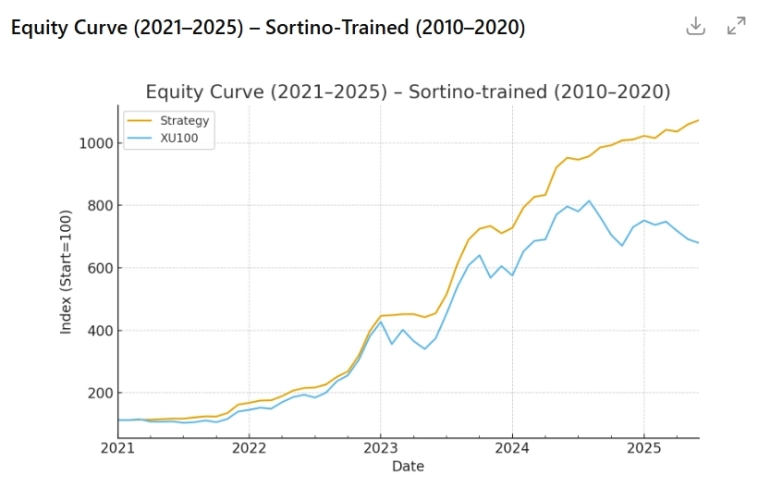

=== Теперь применим это решение для тестового периода 2021-2025 ===

| CAGR | Ann. Vol | Ann. Sharpe (rf=0) | Ann. Sortino (rf=0) | Max DD | |

| Strategy | 0.667 | 0.213 | 2.629 | 14.641 | -0.032 |

| BIST | 0.502 | 0.317 | 1.518 | 3.538 | -0.204 |

Хм, это выглядит очень хорошо по всем параметрам! Я удивлён. Даже слишком хорошо, чтобы быть правдой.

Что нужно сделать/проверить:

- Не закрался ли look ahead bias (и вообще перепроверить все расчёты и python-код).

- Не попадает ли оптимизатор в локальные максимумы?

- Слишком дерганное распределение весов по времени — не ввести ли регуляризацию?

- Провести forward тестирование и исследовать устойчивость коэффициентов во времени.

- Исследовать, какие из параметров имеют больший вклад, и попробовать уменьшить их число.

- Изучить матрицу коэффициентов на предмет того, имеют ли эти коэффициенты экономический смысл.

978 |

Читайте на SMART-LAB:

Почему металлы могут быть хорошим решением для начинающего трейдера

Драгоценные и промышленные металлы сопровождают человечество тысячи лет. Они всегда были символом ценности, стабильности и «настоящих»...

16:17

🚀 Один сектор — несколько лидеров

По мнению аналитиков ВТБ Мои Инвестиции, компании финансового сектора остаются фаворитами на рынке акций. Но жёсткая денежно-кредитная...

16:38

теги блога IgorK

- bitcoin

- carry trade

- copilot

- LEI

- macd

- MOEX

- SP

- usdtry

- акции

- алготрейдинг

- арбитраж парный трейдинг

- биткоин

- волатильность

- золото

- издержки

- ИИ

- инвестирование

- инвестиции

- искусственный интеллект

- криптовалюта

- макро показатели

- макроэкономика

- марковиц

- машинное обучение

- Модели рынка

- моделирование

- монте-карло

- обзор книг

- облигации

- облигациии

- Оптимизация портфеля

- опцион

- опционы

- Парный трейдинг

- парный трейдинг

- пифы

- портфель инвестора

- портфель марковиц

- технический анализ

- торговые роботы

- трейдинг

- Турция

- турция рынок

- фонды

- форекс

- фьючерс

- цикличность рынка

- экономика Турции

Rustem32, да, однозначно. Это очень простая линейная модель и у нее должна быть прозрачная интерпретация.

Например, вот эта строчка коэффициентов:

Она говорит, что при увеличении волатильности биржи, нужно выдергивать деньги из биржи и из долгосрочных облигаций, и вкладывать в краткосрочные. Не совсем понятно, почему из долгосрочных нужно выдергивать, но с биржей разумно.XU100_3MVol -0.5698 1.1607 -0.5406

Или вот это:

Slope_2y10y 0.2613 -0.2301 0.0533

При увеличении разрыва между доходностью долгосрочных и краткосрочных облигаций нужно перекладывать из краткосрочных в долгосрочные. Тоже вполне разумно.

в кои веки интересны пст на смартлабе...

успехов

Yakovlev Aleksey, спасибо за комментарий!

Понимаю это опасение. А что, если оставить только 2 коэффициента, по аналогии с вашей моделью: вход — это наклон кривой доходности, а выход — это процент биржи в портфеле? Или еще проще, не процент, а 0% или 100%, в зависимости от наклона? Модель с двумя параметрами вряд ли склонна к подгонке.

Шаг оптимизации по какому-то показателю доходность/риск мне кажется важным элементом, у вас его нет. Аналогия с алготрейдингом слишком привлекательная, не могу от нее отказаться.

А я его уже учёл:

4. Курс доллара к лире, скользящая трехмесячная доходность

Под доходностью имеется в виду относительное приращение курса. Не беру сам курс — неправильно было бы скармливать модели какие-то абсолютные величины; нужно какое-то нормирование, чтобы она имела смысл на разных периодах.