Блог им. Gregori |мои результаты в различных типах активов

- 04 августа 2023, 23:04

- |

мои результаты в различных типах стратегий

1. Облики- всё ок. Стабильный + и стабильный денежный и поток

2. Акции тоже в плюсе. не так хорошо как могло бы быть(если бы на мобилизации распродал облиги) но и не так плохо (если бы распродал акции 24 февраля или на мобилизации).

Фонды недвиги: пнк рентал был, ВТБ в PRO версии и Озон от пауса. хорошо себя показали. наращивал 24 февраля. Тут всё таки нет волатильности как в акциях и риска потери денег при высокой инфляции как в длинных облигах.

Впрочем результат омрачает девальвация валюты. толку то от условно 16% в хорошо подобранном портфеле облигаций, если в долларах глубокий минус. Жалею, что не не такую большую часть перевёл в валютный кэш и не зашёл вовремя в замещайки (а совсем в идеале -в евробонды когда ещё замещайки готовились- но там риск был слишком велик для меня- что бы рисковать большими суммами надо что бы они составляли не слишком большую часть капиталла)

Имел валютную позицию через фьюч si. наращивал потихоньку.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Блог им. Gregori |Почему не важно инвестировать. I

- 02 августа 2023, 14:09

- |

Ответ на пост со схожим заголовком.

1. Есть такая аксиома, что без рисков нельзя получать ставку выше безрисковой. Точнее так- иногда возможности появляются, но довольно оперативно закрываются. То есть гарантированно жить с капитала нужен капитал очень большой. Это если считать честно= с учётом инфляции реальной. Облиги с индексацией по ИПЦ (ваша инфляция может и больше быть ) дают 2.5%. т. е заработав немаленький капитал в 10 млн(это 250 медианных ЗП в 40 тыс или >20 лет) вы сможете обеспечить денежный поток в 16 тыс руб мес- даже меньше средней пенсии.

Понятно, что случай я взял крайний и в портфеле скорее всего будут более волатильные и агрессивные инструменты. Кто то и биткоин в своё время купил- но тут уж как его величество рандом повелит- волатильность она не только быстрый рост даёт но и бстрое падение.

2. На самом деле инвестиции это аксиологический=ценностный выбор. между хорошо сейчас -хз как потом и «плохо сейчас- хорошо потом». Хорошо потом имеет оговорку- если всё будет более-менее нормально в целом, без эксцессов сильных вроде блокировки бумаг.

( Читать дальше )

Блог им. Gregori |Рынки девальвировали Россию?

- 16 октября 2022, 02:32

- |

Смотрю я на свой портфель и испытываю амбивалентные чувства.

Что то мы на дне долго. по тем же сша новости о мировых войнах, убийстве Кеннеди и 11 сентября отыгрывал рынок довольно быстро. Если вспомнить Баффета и Грэма, что акция это не котировка а доля в компании дающая право на протяжение бесконечного кол-во времени получать доход, то вроде стоит рынок недорого (насколько можно судить без нормально отчётности кучи эмитентов- брать доход, прибыль и прочее по прошлому году некорректно). Но в любом случае — СВО это временно. Все военные конфликты разно или поздно заканчиваются миром. А вот права на доход -оно бесконечное. и как бы возможность закупиться по хорошей цене. И даже санкции хотя и могут продолжаться 5-10-20 лет, скорее всего в значительной степени компенсируются переориентацией. Хотел уйти в облиги и опционы, да с ценами такими на опционами как сейчас это не интересно. Право купить по такой цене стоит дорого. Из чего могу предположить что потенциальная премия за риск акций должна быть велика. Завод то вон он- за окном, дымит. ЗП сотрудники получают. B и магазин идут тратят. и прогнозы по макро не столь радужные как в январе, но и не ужас ужас- ну грубо понизили у человека с ЗП 50 тыс ЗП на 2.5 при нулевой инфляции (-5%)- печально, но не ужас. Капитализация же российской фонды упала как буд то ужас. Как буд то рынок закладывает уже это. Помню когда депозиты на 3-6 месяцев заканчивалась много голосов было- драйвер роста, пойдут выкупать рынок. Ликвидность то есть. Но не выкупают.

Даже если заложить мировую рецессию, допустим на 3 года- ну снизятся цены на комодис временно. но потом восстановятся и даже инфляцию должны заложить. Ну не будет дивов или будут сильно меньше смотрю Vanguard Value ETF с максимума 150 упал на 126. У нас же рынок за редкими исключениями (тиньков, позитив) это рынок value и комодис. Вот Норникель (в общем то уникальный по меркам мира) с 27 слетел до 12. Даже если предположить что рынок закладывал рекордные дивы как в 21 (3 тыс руб), хотя это не так- об окончании акционерного соглашения уже года 3 говорят- а предприятия будет работать в 0 (ни дивов ни увеличение внутренней стоимости т к не будет инвестиций)- это -9 тыс, это было бы 15 тыс

Но с другой стороны: зачем покупать акции сейчас (или держать акции, а не переложиться в облиги или валюту), если они завтра-через месяц-год с хорошими шансами будут так же дешевы или даже дешевле.

Вроде уже и львиная доля рисков в цене (кто то из еврочиновников недавно сказал- уже 8 месяц конфликта, там очень сложно ещё что то быстро придумать что бы это по нам самим сильно не шибанула- значит большая часть чувствительных ограничений введена), черные лебеди конечно ещё изнутри прилетают (то налоги поднимут или налоговые льготы отменят, то скажут- ну выдали в ипотеку 20 лямов, мы человека мобилизовали, он погиб- его родне за твой счёт считай квартира досталась, расходы за твой счёт а не за счёт тек кто в квартире жить будет и не гос-во которое его и мобилизовало). или с той же мобилизацией- потеря несколько сот тысяч молодых и трудоспособных мужчин.

Но с другой стороны- а какие драйверы? Переговоры о мире когда стороны устанут (и продолжение конфликта будет слишком дорогим)- пока нет на горизонте. Или что придёт подмога в виде мобилизованных и дела на фронте пойдут замечательно? Европа замёрзнет и заставит Зеленского подписать мир или сам юморист испортит отношения насколько, что достанет элиту? или появится новый конфликт (тайвань, турация-грация, иран) и всем станет побоку от того что там с Указной (как побоку и несколько идущих сейчас в мире войн)?

Блог им. Gregori |по вчерашнему обвалу

- 21 сентября 2022, 08:47

- |

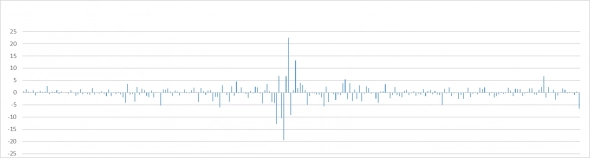

Что падаем-печально, но не фатально. но вот совсем печально мне что таких дней что то много стало (субъективно). решил проверить за последний год

Среднее движение от открытия до закрытия 1,834, при этом мат ожидание лишь немного смущено вниз -0,137. ну как немного — если тиньков за волюту на счёте брал 1% в месяц и все ахали, то тут за размещение денег в акциях 1% за чуть больше чем неделю выходит из таких движений средних).Но кол-во дней когда мы сильно (на более чем 2 средних движения) росли- 18, а вот когда падали 75. Короче- сидеть в лонгах без стопах по принципу купил и держи — дело рисковое. Большое желание есть сидеть с динамическими стопами. Правда пока не понимаю как считать оптимально, что бы не растерять позиции почём зря с последующим перезаходом по цене выше=медленный слив после N интеграций таких) . Среднее движение от минимума до максимума за день 3.7

( Читать дальше )

Блог им. Gregori |Торгуем с профессионалами

- 25 марта 2022, 20:21

- |

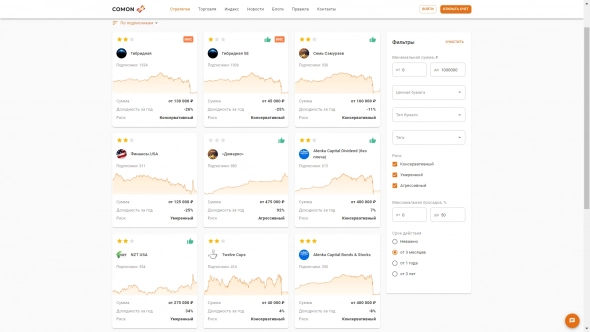

Решил посмотреть как пережили обвал профи. Ни же профи, продают свою услугу, наверно должны лучше меня пройти. Пошел на комон. Ожидал увидеть и сливы и взлёты от тех кто зашортил во время rts (или аэрофлот или si или..). Но, увы. -40% обычная просадка. Alenka Capital Dividend -97 %. Хомяк разумный на этот раз-89 %

Блог им. Gregori |к теме пассивных стратегий, "финансовая независимость" и "на пенсию 35"

- 21 февраля 2022, 19:10

- |

в 19 году думал-куплю хорошие бумаги, как Грэм завещал. А буду сидеть. и получу льготу за ЛДВ.

Март 20ого прошёл не распродавая- лишь ребалансировку делал и немного докупал. Ну и ВДО сократил, в связи с рисками+ что бы кэш свободный был. как выяснилось -не зря. По опыту марта 20ого знаю что вдо могут падать >20%, хотя и облигации.

А сейчас как то сидеть в лонгах не очень. Страшно что уйдут вверх бумаги но без меня? ну да. последний раз бумаги закупал в январе на ИИС. на падениях потом бумаги не покупал.

Покупал фтюч rts пару раз выбило по стопам, потом сидел в движении, двигал стоп лас, в прошлый четверг вышел из лонга. В на выходные ушел с небольшим хэджем фьючерсом. закрыл его утром- когда встречу анонсировали и рынок вверх пошел. Шоритить, даже фьючём пока боюсь. Возможно зря.

Решил, что коли это затягивается (а падаем с ноября), может стоит подождать с покупкой в долгосрочный портфель до введения санкций. или когда ситуация определится. А пока -такой небольшой трейдинг. Хотя с учётом того что перенос позиций через ночь и выходные -риск остаётся гэпов. Не собирался я спекулянтом становиться. но последние пол года меня к этому подталкивают.

лонги что были не режу-смысл то резать, на текущих ценах, да при таком фундаментале. договориться и полетим вверх-что видели на прошлой недели. но и в пассивные инвестиции на нашем рынке не верю. психологически вроде второй обвал (после марта 20ого). но тогда было резско -30 и подъём. А сейчас тягомотина с ноября и непонятно есть ли ей конец и край.

Из интересного по рынку -часть акций держаться очень хорошо smart-lab.ru/q/shares/order_by_last_to_prev_price/desc/

из тех что есть были у меня-

ПермьЭнС-п -третьих эшелон. дивиденая историй. ноль нерезидентов. Бонусов- внутри хорошая столовка (работал рядом).

( Читать дальше )

Блог им. Gregori |На пенсию 35- это реально? Решил прикинуть сколько я могу заработать за 10 лет на фонде

- 11 января 2022, 16:56

- |

Сел в эксель считать. Сложный процент все дела. На ± пассивных инвестициях. Без трейдинга, плечей, шортов и прочего. И что то не сходится с на пенсию 35. Вроде денежка падает и в плюсе.

Но засада в деталях:

1. инфляция . самая большая засада В РФ ещё и добавляется фактор регулярного ослабления рубля. и тут сложный процент тоже действует.

2. Ну и налоги. условно -вместо покупке квартиры мы вложились в дивидендные бумаги и снимаем. Фонда даёт большую среднюю доходность чем нежвижка на длинном горизонте. + можно диверсифицироватся по валютам. но появляются налог с дидендов +13%/ рейтов-30% (ранее эта же ставка была на ВДО российские на купон выше ставка ЦБ+5%).

То есть свою часть прибыли гос-во заберёт. а волатильности и дефолтов на вас. Например, для ОФЗ сумма коротала который требуется что бы жить с инфляции растёт очень сильно. официальная инфляция с сентября 2010 по сентябрь 2020 года — составила 87. А Продуктовая -167.

Короткие ОФЗ дают 8.5%, Звучит неплохо. Но с инфляцией 7.51 Вы сможете изъять с этого при желании сохранить капитал только 0.99%. И что бы получать среднюю ЗП(даже меньше 43500, официально средняя -51 083), придётся вложить 60 млн. (60000000*0,01/12)*0,87. При нулевой инфляции тот же поток дал бы депозит чуть больше 7 млн.

Доходность классов активов можно посмотреть тут

( Читать дальше )

Блог им. Gregori |А мне позвонила мос биржа

- 25 октября 2021, 23:21

- |

С номера в Воронеже. некий чувак заявил что он представляет аналитическую компанию бла-бла-бла -отдел московской биржи.

Спрашивал знаю ли я о том что можно заработать на росте акций, козырял знанием умных слов «технический анализ» и «Фундаментальный анализ» я изображал кофейник. И про себя смеялся.

Все эти «биржа для народа» упускают два момента:

1. если ты что то покупаешь (имея на эту причину по ТА, Фундаменталу, ещё чему то во что веришь) то на другой стороне есть продавец (возможно не более глупый- раз у него есть деньги на активы, возможно более информированный) и он находит повод продать. Или продаешь- а он находит повод купить. то есть входя в сделку мы предполагаем что мы умней.

Я упрощаю конечно т к причины могут быть разными- условно он внутредневной трейдер и закрывает позиции, а я закупаюсь на пару лет ожидая роста дивидендов. Но в целом аргумент то рабочий.

В большей части сфер можно сказать как правильно, послушать умных людей, стать более профессиональным. На бирже для почти любого инструмента можно найти и поводы продать и купить. Он падает и стабильно? покупай подешле! или вставай в шорт -тренд то на падение. он растёт и p/e 1000 ?! миллион мух не может ошибаться, рынок видет рост доходов компании по экспоненте и форвардный p/e куда ниже. Или зашорти переоценённый актив.

( Читать дальше )

Блог им. Gregori |финансовая независимость и все все все

- 06 апреля 2021, 11:28

- |

попался очередной пост от «ура-финансовая независимость»

с каждым постом таким я начинаю смотреть на этот околорынок как, почти своего рода скрам.

откладывала с апреля 91 по 100$ каждый месяц? серьезно? при том что даже 1999 году средний доход был 70$

То есть что бы столько инвестировать тогда над быть человеком очень непростым с доходами много больше среднего. Ну а если человек и так богат- и значимые доходы от бирже для него совсем другие будут. Не говоря уже о том что все эти модели (без налогов, комиссий и прочего) ещё и упускают тот факт что люди периодически лишаются работы, болеют, рожают детей и уходят в декрет и прочее и прочее.

Горизонт в 30 лет- это по сути сопоставимо с временем работы. Выпустилась из вуза в 22 пару лет поработала, начала вкладывать, провкаладывала 30 лет через годик на пенсию. Это серьезно. Причем большая доходность с первых вложений будет- сделанных как раз вначале. Но тут проблема- мало кто после вуза хорошо зарабатывает сразу, пока руку набьешь, пока мастерства достигнешь, будет репутация и связи- уже десяток лет пройдет.

( Читать дальше )

Блог им. Gregori |Почему купи и держи считается правильным, кошерным вариантом для инвесторов?

- 16 ноября 2020, 09:27

- |

За которые топит туева куча идейных инвесторов жаждущих на пенсию в 35?

Глядя на фондовый рынок в этом году портфель из акций «бай энд холд» мне не кажется таким хорошим выбором. Идея о том что «исторически рынки всегда растут», работает только для рынка США (rts с 2008 года не вырос, классический пример также рынок японии). То есть аргумент что мы не можем предвидит, что будет на рынке используемый против спекуляций тут как бы тоже работает. Смотрю я на свой портфель на ММВБ. Формально в плюсе. + дивиденды. Но как вспомню про курс доллара становиться куда менее весело

В теории более стабильно должен работать портфель из разных классов активов (удобно бэктестить это с этим в портфолио визуалайзер)- облигации разных классов, рейты, акции, комодисс, кэша(!). Какой класс будет доминировать в следующем цикле- хороший вопрос. У Далио есть табличка показывающая что за историю рынка лучшие классы менялись (акции, облигации, золото). Да и в рамках акций происходили изменения- Грэм и Баффет зарабатывали на недооцененных, последние десятилетия перформили растущие. Если рост экономики (и заложенный в цену рост прибыли предприятия с forward p/e сильно ниже p/e) замедлиться- ситуация окажется опять иной.

И что то меня подмывает в это включить и хэдж фонды. Условно 5 фондов по 2 процента от капитала. хотеться иметь в портфеле нечто рыночно нейтральное, что может зарабатывать не только на росте, но и на падении и боковике. Риски конкретной бумаги в бай энд ходд можно снизить девирсификацией. Но вот системный рыночный риск- хотеться иметь в портфеле что то рыночный нейтральное.

И мне кажется, что это не более рискованный вариант, чем какое нибудь автоследование на финаме (некоторые стратегии в котором в марте отмаржинколили средства «последователей»).

Главный вопрос- как в них войти небольшими суммами? ли это фантастика и для всех приличных фондов порог входы высокий?

p.s. бывает тут копья ломают инвестор vs спекулянт

только мне кажется тут ситуация не столько чернобелая. она многогранней.

Если мы не знаем будущего то для инвестора как бы теряет смысл даже отбор акций. несколько etf смысл купить и держать. точнее так- смысл может быть разве что в приоритетах личных- кому рост и неиспользование средств (условно в 20 лет), кому низкая волатильность и дивиденды (условно пенсионер). но в плане доходности смысла выбрать нет. ну и вероятная максимальная просадка портфеля aka уровень боли (чаще всего от неё пляшет доли облигаций/акций)

А если выбираем то уже выходит, что предполагаем что что то будет лучше рынка. Или лучше других рынков (условно nasdaq против rts, даже если просто выбираем что взять в лонг).

далее- либо постоянно держим позиции, либо ребалансируем раз к квартал, либо более активно управляем сокращая одни и увеличивая другие. Тут уже как бы инвестиции, но по сути с элементами трейдинга. Сюда же, наверно, превращение акций в квазиаблигации шортом фьючей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс