Блог им. GlobalInvestfund |Убытки не мешают Ozon развивать бизнес!

- 25 апреля 2024, 14:36

- |

Убытки не мешают Ozon развивать бизнес!

Сегодня компания опубликовала результаты за I квартал 2024 года. Интересны ли акции к покупке сейчас?

📈 Основные операционные результаты

🟣Количество заказов выросло на 70% и составило 305,3 млн шт.

🟣Количество активных покупателей выросло на 32% — до 49 млн чел.

🟣Активные пользователи стали чаще заказывать товары. На одного пользователя приходится 22 заказа за год.

💸 Основные финансовые результаты

🟣Выручка компании выросла на 32% и достигла 122,9 млрд руб. за счет роста количества клиентов и количества заказов.

🟣Скорректированная EBITDA выросла на 16% — до 9 млрд руб. за счет финтеха, где EBITDA выросла с 2,4 млрд руб. до 5,9 млрд руб.

⭐️Мнение GIF

Озон продолжает расти по операционным показателям и торговым оборотам. Мы будем ждать информации по денежным потокам компании. Она поможет оценить эффективность бизнеса.

На текущий момент не видим идеи в акциях Озона и считаем компанию справедливо оцененной.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. GlobalInvestfund |ЮГК — Почему стоит держать эту компанию в портфеле?

- 24 апреля 2024, 11:37

- |

ЮГК — Почему стоит держать эту компанию в портфеле?

GIF неоднократно рассказывал об этой компании. Она принесла нам уже более 100% прибыли. Посмотрим на финансовые результаты за 2023 год и разберем перспективы роста в 2024 году.

📈 Ключевые финансовые результаты 2023 года (г/г)

🔘Выручка выросла на 19% — до 67,8 млрд руб. EBITDA увеличилась на 23% — 30,9 млрд руб. Основная причина — ослабление рубля.

🔘Чистая прибыль составила 0,7 млрд руб. Годом ранее был убыток в 20 млрд руб. Он был связан со списанием инвестиций в компанию Петропавловск.

🔘Компания нарастила CAPEX на 24% — до 22,1 млрд руб. Сейчас ЮГК входит в период «затухающих» капитальных вложений. Бизнес перейдет от фазы активного инвестирования к фазе запуска инвестиционных проектов.

🔘Чистый долг вырос на 22% — до 62,8 млрд руб. По итогам 2023 года доля рублевого долга составила 43% (юань — 51%, доллар — 4%). Однозначный позитив. В случае девальвации рубля валютные доходы компании будут расти.

( Читать дальше )

Блог им. GlobalInvestfund |X5 Group — кто не испугался заморозки, сможет заработать!

- 22 апреля 2024, 15:36

- |

X5 Group — кто не испугался заморозки, сможет заработать!

Сегодня компания поделилась финансовыми результатами за I квартал 2024 года. Накопленная прибыль растет. Инвесторы смогут недурно заработать?

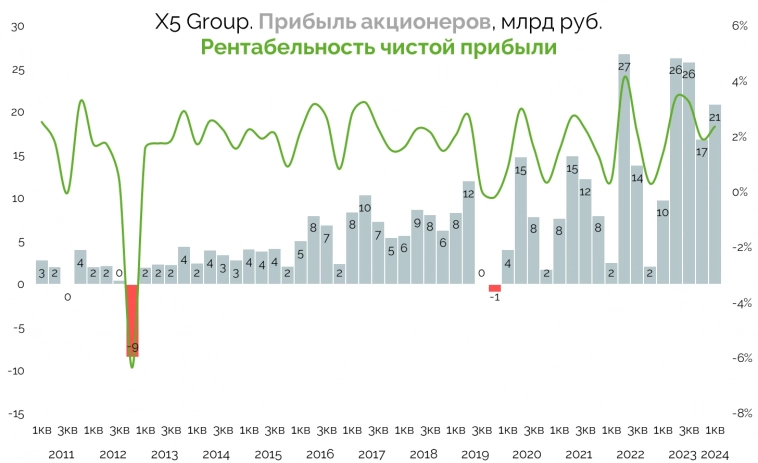

🟢X5 нарастил выручку на 27% — до 886 млрд руб. Этому сопутствовали рост трафика, цен на продукцию и органическое увеличение бизнеса.

🟢Валовая маржинальность осталась на прошлогоднем уровне — 24%. При этом рентабельность по операционной прибыли выросла до 5,3% против 4,4% в I квартале 2023.

🟢Чистый долг с учетом аренды остался на прежнем уровне — 904 млрд руб. Показатель EBITDA вырос c 70 до 91 млрд руб. Соотношение чистого долга к EBITDA снизилось с 2,2х до 2х.

🟢Свободный денежный поток отрицательный — минус 8 млрд руб. Давление оказал рост оборотного капитала. Выросли запасы и уменьшилась прочая кредиторская задолженность.

‼️ ЧИСТАЯ ПРИБЫЛЬ ВЫРОСЛА В 2 РАЗА!

Она составила 21 млрд руб. в текущем периоде против 10 млрд руб. за аналогичный период 2023 года.

( Читать дальше )

Блог им. GlobalInvestfund |OZON — к новым рекордам?!

- 09 апреля 2024, 15:38

- |

📦 OZON — К НОВЫМ РЕКОРДАМ?!

В 2023 году компания показала рекордные обороты. Только вот проблема в том, что бизнес до сих пор убыточен. Или для Озона это вовсе не проблема?

📊 Финансовые показатели 2023 года

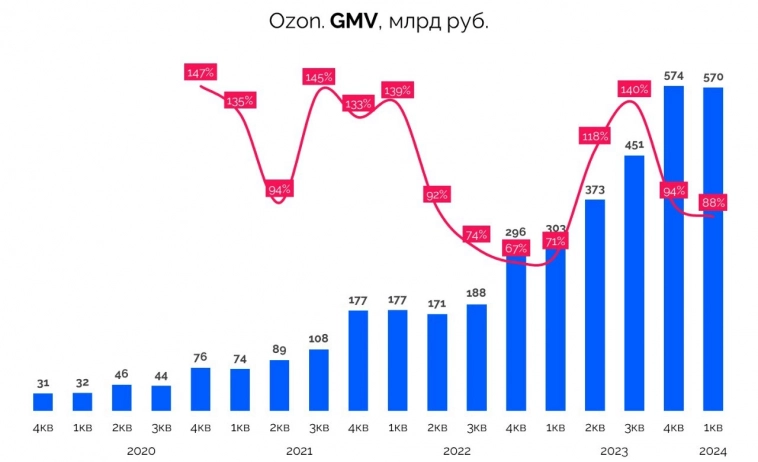

🟣Оборот GMV вырос на 111% и составил 1,75 трлн руб. Выросло количество заказов (+107% г/г) и повысился средний чек.

🟣Выручка прибавила 53% — до 424,3 млрд руб. Увеличились доли высокомаржинальных сегментов: рекламный (+168%) и финансовый (в 12 раз).

🟣Скорректированная EBITDA составила 4,2 млрд руб. против убытка в 3,2 млрд руб. в 2022 году.

🟣Чистый убыток снизился на 27% — до 42 млрд руб.

🟣Накопленный убыток вырос до 218 млрд руб.

🟣Свободный денежный поток резко вырос с минуса в 53 млрд руб. в 2022 году до 58,1 млрд руб.

⁉️ Откуда взять деньги на рост?

OZON банк свое дело делает. Сумма средств на счетах выросла в 10 раз — до 60 млрд руб.

⭐️ Мнение GIF

Мы позитивно смотрим на бизнес компании. Озон продолжает показывать феноменальные темпы роста из года в год. Однако слабый баланс может привести к необходимости замедлить рост и сфокусироваться на повышении маржинальности.

( Читать дальше )

Блог им. GlobalInvestfund |CarMoney. Последняя недооцененная акция?!

- 03 апреля 2024, 12:19

- |

CarMoney. ПОСЛЕДНЯЯ НЕДООЦЕНЕННАЯ АКЦИЯ?!

Сегодня вышел годовой отчет компании. Сейчас разберемся, есть ли в акциях потенциал роста?

📈 Ключевые финансовые показатели 2023 года

🟡Выручка выросла на 18% — до 3,2 млрд руб. К концу года динамика выручки заметно улучшилась. Стабильный рост портфеля займов при сохранении средней ставки на уровне 80%+.

🟡Показатель OIBDA увеличился на 9% — до 1,9 млрд рублей. Компания нарастила маркетинговые расходы для ускорения роста бизнеса.

🟡Чистая прибыль увеличилась на 42% — до 554 млн рублей. Результат обеспечен снижением расходов на формирование резервов. Без расходов на pre-IPO и DPO прибыль могла бы составить 640 млн руб.

🟡Рентабельность капитала составила 18,7% против 19,7% годом ранее. Компания не в полной мере успела переварить денежные средства, привлеченные в результате IPO.

🟡Чистый долг CarMoney снизился с 2,56 до 1,92 млрд рублей. Соотношение чистого долга к OIBDA составило 1,1х против 1,7х годом ранее.

⭐️ Мнение GIF

( Читать дальше )

Блог им. GlobalInvestfund |Астра — IT лидер будет только расти!

- 02 апреля 2024, 14:52

- |

💻 Астра — IT лидер будет только расти!

Сегодня компания отчиталась за 2023 год и проводит День Инвестора. Расскажем все, что нужно знать о компании.

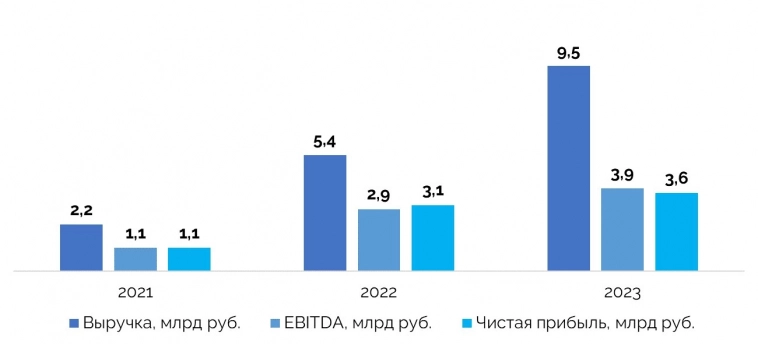

📤 Выручка в 2023 году выросла на 76% — до 9,5 млрд руб.

Основную долю выручки приносят продажи Astra Linux — 66%. Растет доля продаж экосистем (с 13,4% до 18,3%) и сопровождения продуктов (с 8,4% до 14,7%).

📤 Количество сотрудников Астры увеличилось в 3 раза.

Сейчас в компании трудятся 2275 человек. Выросли и расходы по выплате заработной платы до 3,8 млрд руб.

📤 Бизнес в 2023 году нарастил расходы на маркетинг с 570 млн до 1,4 млрд.

Крупные бизнесы продолжают переходить на отечественные ПО. Компания активно развивает маркетинговую компанию и участвует в различных конференциях и форумах.

📤 Чистая прибыль 2023 года выросла на 20% — до 3,6 млрд руб.

В 2023 году компания понесла разовый расход в размере 680 млн руб. в рамках IPO. Если не учитывать эти расходы — прибыль выросла на 42%.

📤 Чистый денежный поток по итогам года вырос до 1 млрд руб.

( Читать дальше )

Блог им. GlobalInvestfund |Whoosh — в 2024 году будет рост в 2 раза?

- 29 марта 2024, 19:26

- |

🛴Whoosh — в 2024 году будет рост в 2 раза?

Менеджмент рассказал о своих планах. Что нужно знать о компании?

📈 Перспективы российского рынка

По оценкам компании российский рынок аренды кикшеринга может вырасти в два раза в 2024 году и составить около 400 млн поездок. Whoosh планирует сохранять долю от рынка на уровне 50%.

В 2023 Whoosh охватил 55 городов России и стран СНГ. В 2024 году выходят в еще 8 городов России. К старту сезона компания закупила 44 тыс. СИМов.

💪Сильные стороны Whoosh

🟣Поездки стали короче. Но их количество выросло. Поэтому выручка в минуты растет.

🟣Новые батареи электросамокатов позволили снизить затраты на обслуживание.

🟣Основное преимущество компании — фокусировка на бизнесе кикшеринга и развитие собственного программного обеспечения.

📊 Финансовые показатели

🟣На фоне быстрых темпов роста компания планирует сохранить высокое значение рентабельности EBITDA на уровне 40%.

🟣Чистый долг к EBITDA вырос до 1,9х. Это нормально. Компания увеличила флот на 83% — до 150 тыс. СИМ.

( Читать дальше )

Блог им. GlobalInvestfund |Whoosh — сезонность никуда не делась

- 27 марта 2024, 13:01

- |

🛴 Whoosh — сезонность никуда не делась

Компания отчиталась за 2023 год. Сможет ли Whoosh продолжать рост в условиях конкуренции с Яндексом? Посмотрим на основные результаты.

📊 Финансовые результаты 2023 года

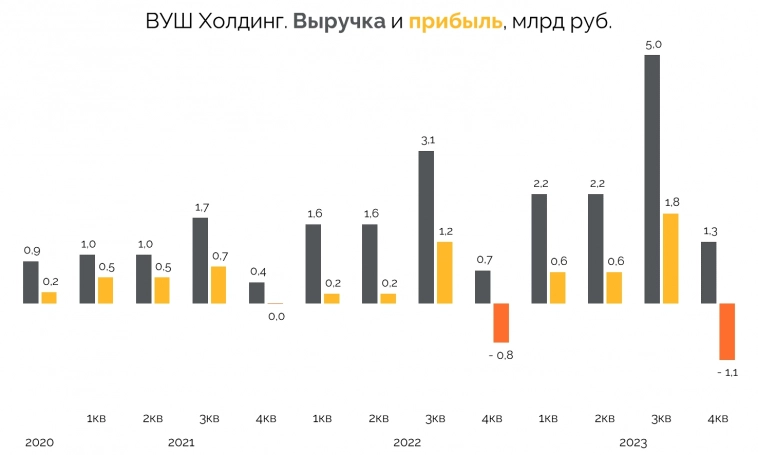

🟣Выручка компании выросла на 54% г/г — 10,7 млрд руб.

🟣Операционная прибыль увеличилась с 1,4 млрд руб. до 2,6 млрд руб.

🟣Рентабельность по операционной прибыли выросла с 20% до 25%.

🟣Чистая прибыль показала рост с 0,83 млрд руб. до 1,9 млрд руб.

🛴 Поездок становится больше. А их продолжительность меньше.

Рост выручки был достигнут за счет увеличения количества поездок на 87% — до 103,9 млн. Расчетная выручка с одной поездки снизилась с 125 руб. до 103 руб.

❗️ Новые долги пойдут на инвестпрограмму

Помимо привлеченных ресурсов в III квартале 2023 года компания привлекла еще 1,2 млрд руб. долга в IV квартале. ND/EBITDA — 1,9х.

Привлеченные средства целиком пошли на инвестпрограмму. При этом стоимость приобретения одного СИМ сократилась с 69 до 58 тыс. руб.

( Читать дальше )

Блог им. GlobalInvestfund |Эталон — акции летят вниз. Что случилось?

- 25 марта 2024, 20:13

- |

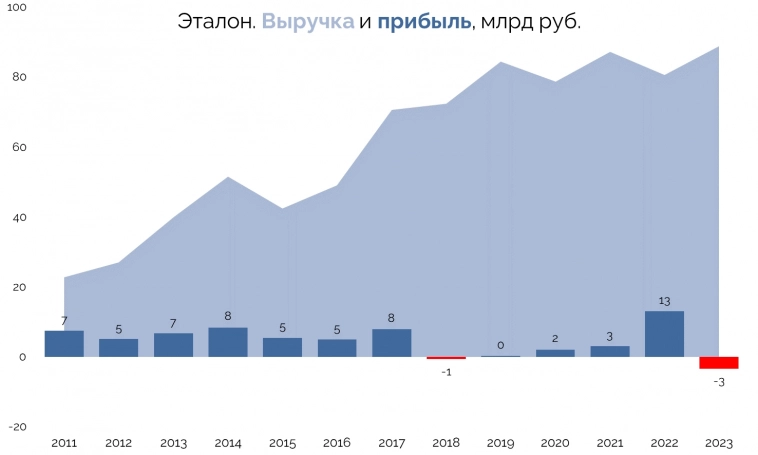

🏠 Эталон — акции летят вниз. Что случилось?

Рынок ждал возращения к выплатам дивов. Но компания разочаровала своей отчетностью. Уже нет никаких шансов получить дивиденды?

Что нужно знать про отчет?

Выручка во втором полугодии выросла на 17,2% — до 56 млрд руб. По году — на 10% — до 88,8 млрд руб. Основное влияние оказали рост продаж в регионах и стабильность цен.

❗️ Мы ждали выручку существенно больше — около 105 млрд руб.

Второй негативный момент — рост сальдо прочих доходов/расходов до 4,6 млрд руб. против 2 млрд руб. годом ранее.

🥊 Последний удар нанесли процентные расходы.

Расходы выросли до 8,8 млрд руб. во втором полугодии 2023 года. Компания получила чистый убыток в полугодии — 1,3 млрд руб. По году — 3,4 млрд руб.

❓ И как обстоят дела с долгами?

Общий долг за год вырос до 118,6 млрд руб. Даже с учетом денег на счетах Эскроу долговая нагрузка по шкале ND/EBITDA ~ 2х.

⭐️ Мнение GIF

Компания не смогла показать рост, как в ЛСР и Самолет. Очень жаль. Акционеры продолжают ждать переезда.

( Читать дальше )

Блог им. GlobalInvestfund |VK — зачем инвестировать в то, что не приносит деньги?

- 25 марта 2024, 18:36

- |

📱 VK — зачем инвестировать в то, что не приносит деньги?

Посмотрим на годовые результаты и решим: а нужно ли покупать акции VK?

🖥 Операционные показатели (г/г)

🟣Средняя дневная аудитория площадок выросла на 13% — до 78 млн чел.

🟣Проведенное время на площадках увеличилось на 6% — 3,4 млрд минут/день.

🟣Просмотры VK Видео выросли на 18%. Клипы — на 47%.

📊 Финансовые показатели (г/г)

🟣Выручка выросла на 36% — до 132,8 млрд руб.

🟣Операционный убыток составил 24,3 млрд руб.

🟣Чистый убыток по году составил 34,3 млрд руб.

🟣Свободный денежный поток — минус 57 млрд руб.

🟣Чистый долг утроился до 130 млрд руб.

💬 Коротко о ситуации

Основной вклад на рост выручки оказала онлайн-реклама. Она прибавила 40% и составила 79,7 млрд руб.

На операционном уровне убытки. В этом поспособствовали опережающий рост расходов на персонал (+43,8%), вознаграждения агентам и партнерам (+69,6%) и маркетинг (+75,8%).

⭐️ Мнение GIF

VK продолжает прибавлять в выручке по всем сегментам. Однако конвертировать выручку в прибыль пока что не может. Чистый долг сопоставим с капитализацией.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс