Блог им. Generation_Finance |«СБЕР под прицелом: готовимся к квартальному дивидендному драйву или дайву?»

- 28 июля 2025, 19:01

- |

Отчёт Сбербанка ожидается 29 июля, и, судя по предварительным сигналам, он будет вполне сбалансированным.

Чего стоит ждать от отчета? Прежде всего — умеренного роста выручки и прибыли: аналитики сходятся на +7–8 % за полугодие и +2–3 % к прошлому кварталу. ROE в районе 22–24 % вряд ли сильно изменится, что сохранит спрос на акции в качестве дивидендного инструмента.

Корпоративный портфель, вероятно, прибавит около 9–11 %, а вот розница (кроме ипотеки) может показать стагнацию — бремя высокой ключевой ставки и сезонного спада спроса никуда не делись. При этом Сбер уже заложил сценарий снижения ставки ЦБ к концу года в районе 17 %, а к декабрю — до 16 %. Это должно поддержать кредитование и снизить нагрузку на маржу.

Главный «фишка» — дивиденды: ориентир по выплатам на акцию в районе 36–37 ₽ (плюс−минус) будет ключевым аргументом для держателей. При дивдоходности 11–12 % бумаги банка остаются едва ли не лучшим сочетанием доходности и надёжности на отечественном рынке.

( Читать дальше )

- комментировать

- 421

- Комментарии ( 0 )

Блог им. Generation_Finance |ЦБ РФ остался жёстким - оптимизм на фондовом рынке оказался преждевременным 🦅

- 06 июня 2025, 19:25

- |

В решении и комментариях не было намёков на быстрое снижение ставки. Обсуждалось снижение только на 50–100 б.п., а вариант -200 б.п. даже не обсуждали — в Совете директоров доминируют «ястребы». Более того, ЦБ прямо заявил: если инфляция перестанет замедляться или снова ускорится — ставку могут повысить.

⚠️ Главный посыл от ЦБ— не ставка 20 или 21%, это детали. Важно, что ЦБ не формирует ожиданий быстрого смягчения ДКП. Если бы он это сделал — получили бы взрывной рост кредита, скачок инфляции и перспективу 25+% по ставке.

По факту — риски инфляции ЦБ видит серьёзные и они могут увеличиться

текущее замедление инфляции — временное;

ВВП во 2К 2025 ускорится → может привести к перегреву экономики ;

рынок труда жёсткий, зарплаты растут двузначно → инфляционная спираль;

бюджетная политика остаётся агрессивной, доля военных расходов вырастет.

Вывод для рынков: рассчитывать на быстрое смягчение ДКП не стоит. Играть на снижение ставки или против рубля — плохая идея. Цикл снижения ставки еще не запущен.

( Читать дальше )

Блог им. Generation_Finance |⚡️За Мосбиржу, быки, замолвите слово! (Немного теханализа по акции #MOEX)

- 20 февраля 2024, 20:52

- |

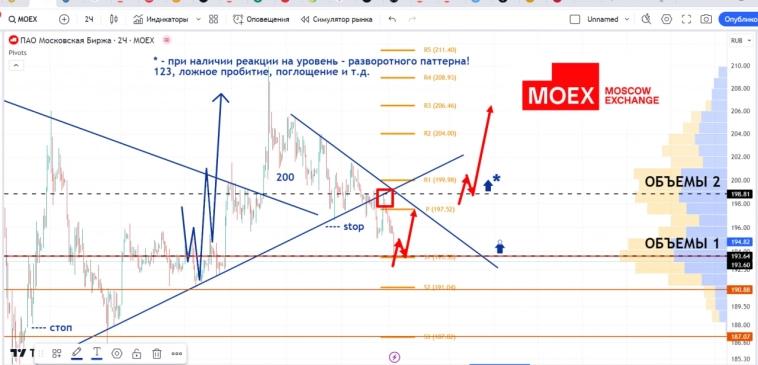

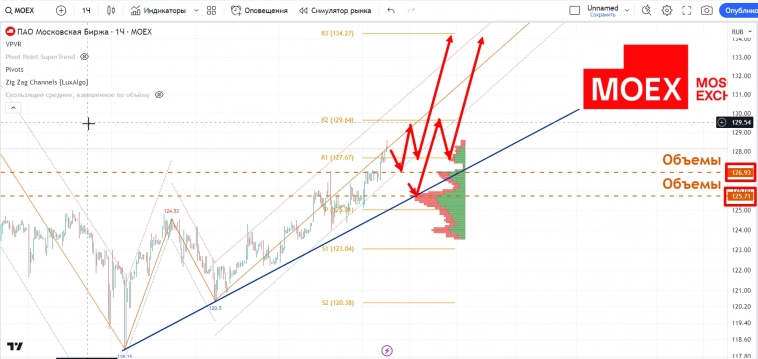

По #MOEX прилетают в личку вопросы — посмотрел график:

Пока очень технично вышли из бычьего импульса с обратным ретестом -ближайшие поддержки указал на слайде. Пока крайний импульс падения не преодолен — текущий находится на уровне «Объемы 2» на слайде — покупки можно рассматривать только в плане отскока до ближайшего верхнего уровня (с частичной фиксацией, остальное можно оставить на случай возвращения быков на арену).

Плюс, конечно, текущий новостной негатив должен осесть в плане фундаментума.

https://t.me/generationFin — наш телегpам канал

с актуальными инвестиционными и торговыми идеями!

Успехов и взвешенных инвестиционных решений!

Блог им. Generation_Finance |⚡️Техразбор фьючерса #moex

- 18 июля 2023, 16:56

- |

В личке попросили фьючерс #moex разобрать - может кому еще пригодится

Generation Finance: финансовые рынки от «А» до «Я». Подписаться: https://t.me/generationFin

( Читать дальше )

Блог им. Generation_Finance |Что ждать от минуток ФРС и заявления ЕЦБ по монетарной политике? Мысли вслух по евро, доллару, рублю и золоту.

- 07 июля 2021, 17:14

- |

Приветствуем, Друзья!

Ну, что — наливаем себе в кружку вкусного ароматного кофе и начинаем разбирать перспективы евро, золота, рубля и доллара в ближайшей перспективе! ☕

Начинаем, как всегда с фундаментума:

Экономический календарь на неделю

Коллеги, эта неделя будет насыщенна важными экономическими событиями, что может повлечь за собой увеличение волатильности. Самые важные новости выделены в календаре красной рамкой. Учитывайте это при планировании своих торговых позиций!

Ключевые события: Решение по процентной ставке банка Австралии во вторник, Публикация протоколовFOMV в среду и Заявление по монетарной политике ЕЦБ в четверг.

Фундаментальный анализ:

Коллеги, прошлая неделя перевернула первый календарный месяц лета, отдав бразды правления его старшему брату июлю. Как правило, в начале месяца новость, которую большего всего ждут трейдеры — данные по рынку труда США, так называемые нонфарм пейроллс.

( Читать дальше )

Блог им. Generation_Finance |Мысли вслух по золоту, нефти, баксу, фунту и нашему дорогому рублю на ближайшую пятидневку.

- 23 июня 2021, 13:24

- |

Приветствуем, Друзья!

Ну, что — наливаем себе в кружку вкусного ароматного кофе и начинаем разбирать рынок по косточкам на ближайшую неделю! ☕

Первое блюдо, как всегда — фундаментум:

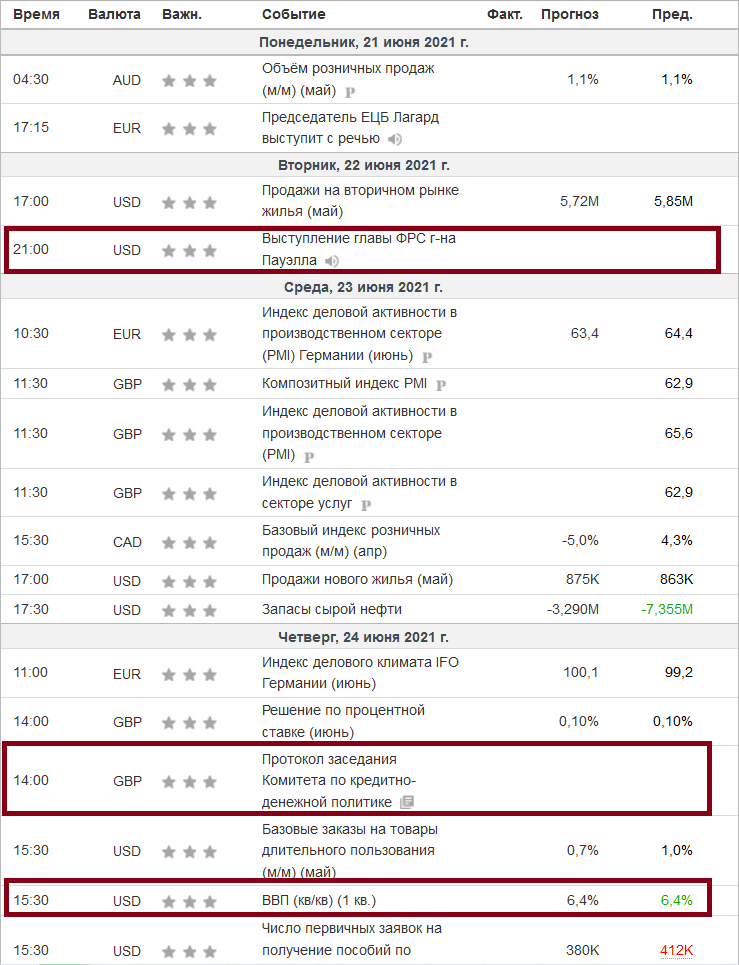

Экономический календарь на неделю

Коллеги, эта неделя будет насыщенна важными экономическими событиями, что может повлечь за собой увеличение волатильности. Самые важные новости выделены в календаре красной рамкой. Учитывайте это при планировании своих торговых позиций!

Ключевые события: Выступление Джерома Пауэлла в Конгрессе во вторник. Плюс протоколы заседания Банка Англии в четверг.

Фундаментальный анализ:

Коллеги, в нашей предыдущей статьей мы задали ключевой вопрос председателю ФРС США Джерому Пауэллу:

( Читать дальше )

Блог им. Generation_Finance |Что нам торговая неделя готовит? Вкусные рецепты приготовления европейских, американских, российских валютных блюд и вишенка на торте - обзор по золоту.

- 31 мая 2021, 15:18

- |

Друзья, всех приветствую!

После небольшого отпуска возобновляю обзоры по фин. рынкам.

Направление осталось неизменным — американские индексы, валютные пары, рубль, золото и нефть. Фундаментум + техника и опционные объемы.

А вот формат немного поменялся — решил-таки освоить редактор телеграма — Телеграф и попробовать скомпоновать, уложить и запечатать текст и графики в новой упаковке.

И вот что из этого получилось:

vk.com/wall-75313_6250

Выдержки из статьи:

Экономический календарь на неделю

( Читать дальше )

Блог им. Generation_Finance |Торговый план на неделю. Фундаментальный и технический анализ валютных пар, а также американского индекса (на русском и английском).

- 23 июня 2020, 13:48

- |

Друзья, рад всех видеть!

Решил немного поменять формат нашей аналитики по рынку.

В начале недели выкладывать общий обзор на торговую пятидневку с ключевыми новостями и уровнями.

Соответственно, в пятницу делать «раскадровку» плана — смотреть, какие идеи отработали, а какие нет.

По возможности, внутри недели будем проводить обзоры рынка на английском языке.

Кто хочет быть в курсе событий и попрактиковать свой английский — You are Welcome!

Вот, кстати, здесь лежит и пылится запись крайнего выпуска:

( Читать дальше )

Блог им. Generation_Finance |Что будет с нашим дорогим деревянным? (ПРОГНОЗ ПО ДОЛЛАР-РУБЛЮ)

- 22 мая 2020, 09:44

- |

Друзья, всем добрый день!

Вчера попросили горстку аналитики для одного журнала по перспективам российского рубля.

Вот, что получилось:

Правда, в оригинале текста и картинок было побольше, но ножницы редактора сделали свое дело.

Изначальный вариант таков:

Техническая картина пары USD/RUB (доллар-рубль):

Валютная пара доллар-рубль, достигнув 19 марта локального максимума в 86.80 рублей за доллар, начала свою техническую коррекцию. Первой целью выступал психологический уровень — 72.5 рублей — это также уровень начала крайнего восходящего импульсного движения пары. Этот уровень был достигнут аккурат 10 апреля, когда страны ОПЕК, включая Россию, в качестве наблюдателя организации, сумели договориться о сокращении уровня добычи нефти. Цена нефти марки Брент к этому моменту уже находилась возле важного психологического уровня — 20 долларов за баррель. После подписания договора, нефтяные котировки сделали ложный прокол психологического уровня, после чего стали формировать восходящую структуру на рост (изображено на прилагаемом графике). Эта структура приняла форму треугольника. Прорыв одной из его сторон, давал цене возможность выбрать дальнейшее направление. Цена сумела сломить уровень поддержки 72.5 и уйти к текущим отметкам:

( Читать дальше )

Блог им. Generation_Finance |Пятничные заметки по рынку + теханализ по основным валютам.

- 15 мая 2020, 09:58

- |

Предлагаю обсудить, что вкусного приготовит нам рынок на сегодня.

Для начала пробежимся по календарю событий.

КЛЮЧЕВЫЕ НОВОСТИ ПЯТНИЦЫ:

- 11:00 EUR ВВП Германии (кв/кв) (1 кв.) прогноз: -2,2% пред: 0,0%

По прогнозу ждут снижения ВВП. Америки открывать не будем — это негативный фактор для евро, так как Германия — локомотив европейской экономики;

- 15:30 USD Базовый индекс розничных продаж (м/м) (апр) прогноз: -8,6% пред: -4,2%Коронавирус по-прежнему давит на все мировые рынки и показатели — розничные продажи в США не исключение — показатель пока имеет явный медвежий оскал;

- 17:00 USD Число открытых вакансий на рынке труда JOLTS (мар) прогноз: - пред: 6,882M Прогноз затерялся где-то в кабинетах аналитиков, но судя по динамике с начала года — показатель планомерно снижается (в конце декабря он составлял 7,361M вакансий). Влияние индикатора прямое, чем больше открытых вакансий, тем меньше безработных в полку дядюшки Сэма. В случае роста показателя — гринбек может получить дополнительную поддержку и наоборот.

Да, друзья, последнее время рынок слабо реагирует на экономические показатели — занимая выжидательную позицию, пытаясь понять — кто из стран быстрее преодолеет последствия новой пандемии и экономики чьих стран быстрее встанет на привычные рельсы. Пока разве что Китай сигнализируют об успехах борьбы с их коронавирусными летучими мышами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс