Блог им. Foudroyant |ОФЗ с доходностью 30%

- 12 октября 2022, 21:01

- |

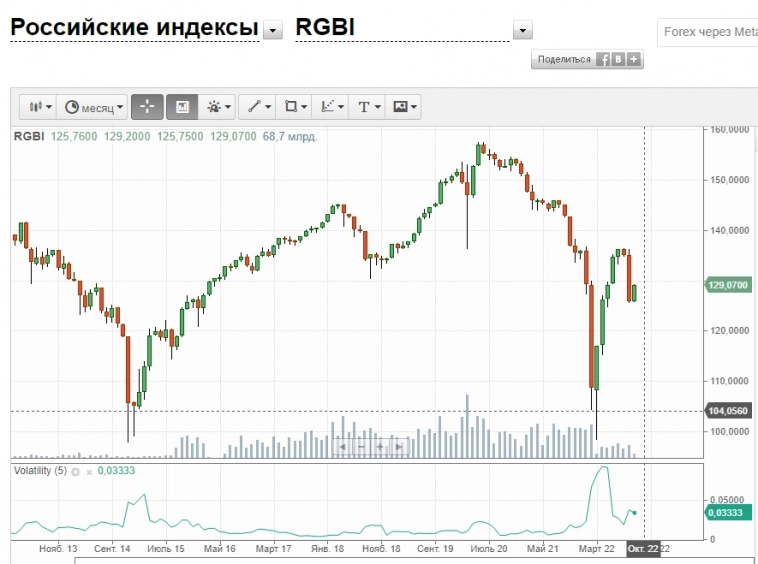

Верно ли понимаю, что если я хочу купить ОФЗ с доходностью намного выше инфляции для долгосрочного портфеля, то мне нужно:

1. Ждать обвалов индекса RGBI до явно необычного уровня.

2. Покупать на дне долгосрочные облигации — и там будет доходность 30% и более. Потому что к моменту погашения они отрастут, скорее всего, а в момент падения индекса проседают больше всех. И потом, если упадут ниже, то можно усреднять.

Верно ли данное рассуждение?

- комментировать

- ★1

- Комментарии ( 21 )

Блог им. Foudroyant |ОФЗ или FXMM?

- 10 мая 2021, 14:09

- |

Многие на свободное от фьючерсов ГО покупают короткие ОФЗ. Это позволяет отбивать контанго фьючерсов.

А почему именно ОФЗ, а не FXMM? Там ведь тоже идёт какое-то начисление. К тому же, FXMM не проседает, в отличие от коротких ОФЗ.

В чём разница, для этих целей?

Буду рад подробному разъяснению.

Блог им. Foudroyant |Стоит ли брать эту ОФЗ?

- 26 марта 2021, 18:09

- |

Хочу взять ОФЗ на свободное ГО фьючерсного портфеля.

Например, берём вот эту:

Облигация ОФЗ 26209 (SU26209RMFS5)

Вот что пишет «Смартлаб» насчёт этой облигации:

«Облигация ОФЗ 26209 стоит сейчас 1 029.5 руб или 102.95% от номинала. Облигация будет полностью погашена по номиналу 2022-07-20. Если вы купите одну облигацию сейчас, то вы заплатите продавцу накопленный купонный доход 14.16 руб, а следующий купон вам будет выплачен 2021-07-21 в размере 37.9.

При этом первая купонная выплата для вас составит 23.74 руб, что подразумевает доходность первого купона 2.3%. Текущая доходность* облигации к погашению составляет 5.3% годовых».

Стоит её брать или нет?

Блог им. Foudroyant |Вопрос специалистам по ОФЗ

- 23 октября 2019, 17:28

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс