Блог компании Финам Брокер |Итоги недели: дивиденды «Газпрома» и отчет NVIDIA

- 26 мая 2024, 17:40

- |

Российские компании одна за другой отказываются выплачивать дивиденды. Почему так происходит и есть ли перспективные акции на рынке? Отвечаем на этот вопрос в новом выпуске нашего YouTube-шоу. Также обсудили отчет NVIDIA и ситуацию на китайском рынке.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

- комментировать

- Комментарии ( 3 )

Блог компании Финам Брокер |Не покупайте акции NVIDIA, пока не прочитаете этот пост!

- 24 мая 2024, 18:56

- |

Недавний квартальный отчет компании оказался очень сильным, отразив кратный рост выручки и прибыли. При этом компания дала и оптимистичный прогноз на следующий финансовый период. Это говорит о том, что спрос на вычислительные решения для искусственного интеллекта, вопреки опасениям некоторых экспертов, остается очень высоким и пока не видно каких-то предпосылок к его замедлению. В то же время мы считаем, что хорошие перспективы развития бизнеса NVIDIA уже учтены в котировках акций компании. Наша оценка целевой цены данных бумаг, построенная методом DCF, указывает на их умеренную перекупленность в текущий момент. Аналитики «Финама» считают достаточно высокой вероятность их отрицательной переоценки в среднесрочной перспективе, и подтверждают рейтинг «Держать» для акций NVIDIA с целевой ценой $ 911,4, что предполагает потенциал снижения на 12,1%.

Отчетность NVIDIA за I квартал 2025 финансового года с окончанием 28 апреля оказалась очень сильной. Выручка выросла в 3,6 раза г/г, до рекордных $ 26 млрд, в том числе в сегменте решений для центров обработки данных продажи подскочили в 5,3 раза, до $ 22,6 млрд.

( Читать дальше )

Блог компании Финам Брокер |Анализ фондового рынка Бразилии (часть 1): Нефтегазовая отрасль

- 24 мая 2024, 10:29

- |

Лучшее представление о конкурентоспособных отраслях экономики можно получить из структуры её экспорта. В стране, например, могут производиться такие товары, которые без заградительных импортных пошлин не найдут своего покупателя (например, продукция АвтоВАЗа), тогда как на экспорт идёт только то, что конкурентоспособно на мировом рынке и по цене, и по качеству. Структура экспорта Бразилии: 40% сельское хозяйство, 13% нефтегаз, 15% черная металлургия, 6% автомобили и комплектующие, 5% прочее машиностроение.

Население Бразилии растёт, хотя темпы роста замедляются,доля трудоспособного населения составляет 69,5% и продолжает расти, доходы населения также медленно, но растут, внутренний рынок, соответственно, тоже растёт. Основные экономические проблемы: высокая коррупция, социальное неравенство, криминал, высокая концентрация населения в двух крупнейших мегаполисах (Рио-де-Жанейро и Сан-Паулу). Плюсы: в «домашнем» регионе (Центральная и Южная Америка) все остальные страны сильно уступают по размеру экономики, что существенно облегчает внешнюю экономическую экспансию.

( Читать дальше )

Блог компании Финам Брокер |Дивиденды в нефтегазовом секторе - какие компании еще могут их выплатить и в каком размере?

- 20 мая 2024, 16:49

- |

В ближайшие недели компании из нефтегазового сектора, ещё не давшие рекомендации относительной финальных дивидендов за 2023 года, наконец сделают это. Несмотря на то, что все компании уже раскрыли свою отчётность по итогам 2023 года, в ряде кейсов остаётся высокая неопределённость относительно размера выплат.

23 мая СД «Газпрома» рассмотрит вопрос о дивидендах за 2023 год

Неопределённость относительно размер выплат остаётся крайне высокой. С одной стороны, в конце прошлого года финансовый директор компании говорил, что рост долговых метрик не должен сказаться на дивидендах газового гиганта. Если опираться на эти слова, то норма выплат составит 50% скорректированной прибыли по МСФО, что соответствует 15,3 руб. на акцию (10,1% доходности). С другой стороны, долговая нагрузка по итогам года достигла опасных 3 Чистый долг/EBITDA, что делает выплату дивидендов нецелесообразной с точки зрения сохранения финансовой стабильности «Газпрома». Кроме того, дивидендная политика компании позволяет СД уменьшить норму выплат или вовсе отказаться от дивидендов при росте коэффициента Чистый долг/EBITDA выше 2,5.( Читать дальше )

Блог компании Финам Брокер |Итоги недели: обмен бумаг «Яндекса» и акции девелоперов

- 19 мая 2024, 17:48

- |

В новом выпуске нашего YouTube-шоу обсуждаем перестановки в правительстве, состояние рынка недвижимости, перспективы акций девелоперов и обмен бумаг «Яндекса». А еще рассказываем, что такое базовый рефлекс инвестора и как он помогает минимизировать риск просадки портфеля.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Блог компании Финам Брокер |Изменится ли российский рынок IPO в ближайшее время? Что значит минимальный порог free-float для развития фондового рынка?

- 16 мая 2024, 11:25

- |

Банк России намерен ужесточить требования для компаний, планирующих проведение первичного публичного размещения своих акций на бирже. Выступая на конференции НАУФОР «Российский фондовый рынок 2024», глава ЦБ Эльвира Набиуллина заявила, что регулятор намерен обсудить введение минимального порога free-float для компаний при выходе на IPO, что позволит увеличить ликвидность и будет способствовать качественному ценообразованию. При этом Банк России также готовит ряд рекомендаций для брокеров и эмитентов, которые нацелены на защиту интересов частных инвесторов, участвующих в IPO. В целом, ЦБ видит потенциал роста рынка IPO, а также уверен в том, что удвоение капитализации российского фондового рынка является хоть и сложной, но реализуемой задачей.

Согласно данным Мосбиржи, опубликованным в конце 2023 года в руководстве для эмитента «Как стать публичной компанией (IPO-Гид)», в свободном обращении находится примерно 30% акций российских компаний. При этом вложения индивидуальных инвесторов в акции составляют 2,1 трлн рублей, или же 17% от объема free-float.

( Читать дальше )

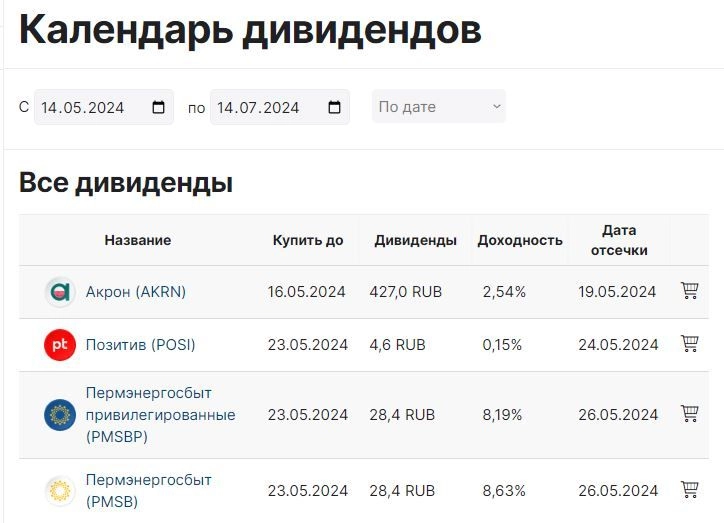

Блог компании Финам Брокер |2024 год может стать рекордным по выплатам дивидендов. Хотя, не обойдется без разочарований

- 15 мая 2024, 11:02

- |

Дивидендный сезон в самом разгаре, и некоторые «фишки» предлагают двузначную доходность. Акционеры ждут от компаний триллионы рублей дивидендов. Однако есть и повод для разочарования. Уже несколько компаний рекомендовали акционерам не распределять прибыль за 2023 год на выплаты дивидендов.

Объем выплат может стать рекордным

Весной и летом дивиденды компаний на МосБирже могут превысить 3 трлн рублей, а всего за 2024 год акционерам будет выплачено 4,8 трлн рублей, прогнозируют аналитики SberCIB Investment Research. Это рекордный объем выплат, более 5% от которого могут быть реинвестированы в рынок, что поддержит индекс МосБиржи во 2-3 кварталах текущего года. Больше всего дивидендов аналитики ожидают от нефтегазового сектора — около 1,4 трлн рублей. Однако максимальный объем выплат генерирует «Сбербанк» — 752 млрд рублей. И «Сбер», и нефтегазовые компании имеют наибольший вес в базе расчета индекса МосБиржи, поэтому в начале второго полугодия рублевый индикатор имеет все шансы на рост.

( Читать дальше )

Блог компании Финам Брокер |Топ идей в промышленном секторе: три акции с апсайдом более 20%

- 14 мая 2024, 12:16

- |

Аналитики «Финама» представили инвестиционную стратегию по промышленному сектору. Вот ключевые тезисы:

1️⃣ В апреле индекс деловой активности PMI в обрабатывающей промышленности России понизился до 54,3 пункта по сравнению с 55,7 пункта в марте, но оставался выше критической отметки в 50 пунктов. Компании сообщали об увеличении числа новых клиентов и иностранных заказов, однако скорость увеличения новых заказов стала минимальной с февраля 2023 года. Прирост издержек предприятий сектора замедлился, став самым низким с июля 2020 года. На фоне сравнительно умеренного давления цен и медленного прироста объемов новых заказов компании замедлили темпы увеличения цен на продукцию. В среднесрочной перспективе сохраняются риски, связанные с увеличением ключевой ставки ЦБ и высокой волатильностью валютных курсов, что может привести к сдерживанию экономической активности в стране.

2️⃣ Благодаря повышенным ставкам аренды полувагонов компания Globaltrans извлекает выгоду, предоставляя свои услуги и парк на рынке.

( Читать дальше )

Блог компании Финам Брокер |Итоги недели: курс рубля, топ активов в мае и перспективы «Газпрома»

- 12 мая 2024, 20:40

- |

В новом выпуске нашего YouTube-шоу обсуждаем ключевые события и отчеты коротких рабочих недель, делимся прогнозами по рублю и взглядом на акции «Газпрома», «Яндекса», АФК «Система», «М.Видео» и Совкомбанка.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Блог компании Финам Брокер |«Эти две компании не должны столько стоить» - лопнет ли «пузырь» на фондовом рынке США?

- 08 мая 2024, 09:51

- |

С 2013 по 2019 год акции семи компаний фондового рынка США росли со среднегодовым темпом в 15% по сравнению с темпом роста в 2% для остальной части базы эталонного индекса. По прогнозам Goldman Sachs, в период с 2023 по 2025 год они продолжат расти со среднегодовым темпом в 11% по сравнению с 3% для остальных эмитентов в составе S&P-500.

«Великолепная семерка» (Magnificent Seven, Mag-7) — это группа высокотехнологичных компаний на фондовом рынке США: Alphabet, Amazon, Apple, Meta Platforms (признана в России экстремистской организацией и запрещена), Microsoft, Nvidia и Tesla. Все они входят в индекс S&P-500, на их долю приходится 29% рыночной капитализации (Nasdaq 100 – 40% капитализации).

Согласно исследованию Deutsche Bank, «Великолепная семерка» в настоящее время обладает большей финансовой мощью, чем почти любая крупная страна мира. Аналитики Deutsche Bank подчеркнули, что совокупная рыночная капитализация Mag-7 сама по себе сделает ее второй по величине фондовой биржей страны в мире, вдвое больше, чем Япония, занявшая четвертое место.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал