Блог им. FinExETF |Доходности по FinEx ETFs - вместо подведения итогов года

- 18 декабря 2019, 16:35

- |

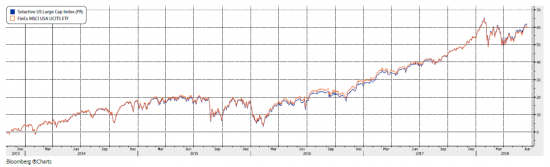

Раз уж я разыскал пароль от аккаунта на Смарт-лабе, повешу не только размышления об FXMM, но и просто данные о доходностях ETF за год. В принципе год был неплохим. Многие инвесторы «распробовали» фонды, научились ими грамотно пользоваться. Мы увидели притоки в FXGD, когда рынку понадобилась диверсификация в золото. Мы видели эффектные цифры по рынку США. Сейчас объем FinEx ETFs — уже 19 млрд руб., так что каждому, владеющему хотя бы одной акцией — большое спасибо за доверие!

PS. Меня просили указывать в каждом посте, что я лицо заинтересованное, мне скрывать нечего :)

- комментировать

- 6.7К | ★16

- Комментарии ( 20 )

Блог им. FinExETF |FXUS и US500 - новые возможности

- 18 июня 2018, 15:19

- |

На смарт-лабе было несколько публикаций по поводу нового фьюча US500 на Мосбирже. Мы в FinEx факт запуска приветствуем и подготовили тематическую презентацию. В ней сравнение US500 и FXUS плюс оценка взаимодействия продуктов на рынке.

finex-etf.ru/news/fyuchers_us500_i_fxus_etf_novye_vozmozhnosti_dlya_investorov/

Блог им. FinExETF |ПИФ золота vs. FinEx Gold ETF (FXGD)

- 15 февраля 2016, 20:35

- |

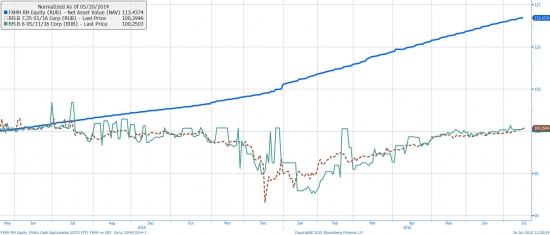

Небольшая иллюстрация, к какому отставанию от ETF (синяя линия) приводит наличие в российских ПИФ (оранжевая линия)

- высоких комиссий (total expense ratio = 3.6%) +0.79% по фонду-наполнителю

- рублевой подушки (не 100% в золоте и валюте)

- активного управления рублевой ликвидностью

- контанго и издержек при работе с фьючерсами (так цену золота реплицирует фонд-наполнитель ПИФа)

Блог им. FinExETF |При торговле ETF не забывайте о fair value

- 20 августа 2015, 18:14

- |

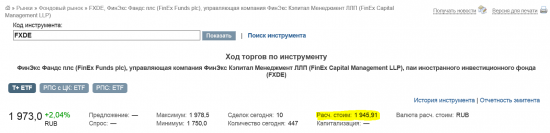

Почему ETF может раскрывать fair value в течение дня? -Это очень просто, независимый агент имеет на руках точный профиль портфеля с весами и размерами позиций и соотнеся их с рыночными ценами на акции, может посчитать справедливую стоимость на каждую секунду. Если ETF торгуется ниже Индикативной ИСЧА, значит «надо брать», арбитражная возможность — бумага торгуется с дисконтом. Беда (или точнее — большой плюс) в том, что таких ситуаций на рынке практически нет — маркет-мейкер не спит и Индикативной ИСЧА пользуется (как правило, берет из Bloomberg )

Блог им. FinExETF |Крупнейшие фидерные ПИФы на США проигрывают ETF FXUS

- 23 июля 2015, 18:57

- |

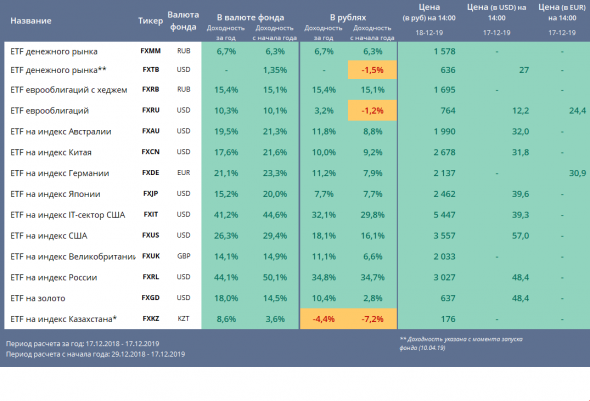

От FinEx ETF будет участвовать FXUS (FinEx MSCI USA UCITS ETF moex.com/ru/issue.aspx?board=TQNE&code=FXUS ) — синяя линия

Технологически это фонды фондов, но инвестируют они в один фонд, на самом деле не выбирая фонды. К комиссиям таких ПИФов надо не забывать добавлять «сидящую внутри» комиссию базового ETF. Иначе такие фонды называются фидерными (feeder funds). Задача управляющего — регулировать рублевую позицию и направлять приходящие в фонд деньги в зарубежный ETF.

Игроки серьезные — фонды УК Сбербанк (зеленая линия), УК Райффайзен (оба — фидеры для «мастодонта» SPDR500) и УК Открытие (фидер для iShares S&P100).

Стабильное опережение FXUS Вы можете наглядно видеть — еще бы, у него намного ниже комиссии и нет cash drag (не нужно держать рубли). Коэфф. Sortino у FXUS 2.67, у ближайшего преследователя — 2,13.

Блог им. FinExETF |FXIT и отечественные фонды высоких технологий

- 22 июля 2015, 15:39

- |

Кто сможет в комментариях назвать причины такого расхождения? Часть на поверхности, часть требует знания законодательства о ПИФах. Будем считать викториной.

Блог им. FinExETF |Убийца текущих счетов a.k.a. FXMM - часть 2

- 21 июля 2015, 13:26

- |

Добрый день, уважаемые читатели Smart-LAB!

Я получил большое количество вопросов по фонду FXMM (a.k.a. «убийца текущих счетов»), так что для интересующихся – небольшая информационная справка по фонду. В ней описан принцип работы фонда денежного рынка (FXMM), включая механизм валютного хеджирования в формате “вопрос – ответ”. Не стесняйтесь, задавайте вопросы – продукт новый, зачастую детали ускользают, но мы готовы раскрыть информацию о фонде «чуть больше чем полностью».

Из чего состоит портфель Фонда?

Из максимально «коротких» (1-3 мес.) облигаций Казначейства США (T-Bills) и однодневного своп-контракта на валютную пару рубль-доллар (RUBUSD)

От чего зависит доходность по своп-контракту (“свопу”) на рубль-доллар?

От разницы между рублевой и долларовой процентными ставками на межбанковском рынке. В связи с тем, что долларовые ставки относительно стабильны, решающее влияние на доходность свопа оказывает рублевая ставка процента, складывающаяся на межбанковском рынке (хорошим ориентиром может быть ставка межбанковского рынка кредитования, например RUONIA

( Читать дальше )

Блог им. FinExETF |FXMM, "убийца текущих счетов"

- 16 июля 2015, 14:23

- |

Читал рассказ одного частного трейдера, «просадившего» при таком временном размещении (разумеется, в ожидании восходящего тренда) уйму денег на рисковых облигациях. Разумеется, для такого размещения временно свободных средств хочется чего-то консервативного, приносящего стабильный доход.

На мой взгляд, наиболее эффективно можно использовать FXMM (ETF денежного рынка). Подвешу картинку сравнения FXMM (синяя линия) с ОФЗ (зеленая и коричневая), думаю она достаточно наглядна.

Инструмент дает доходность межбанка, см. рис. 2. Доходность извлекается из однодневного свопа рубль-доллар, постоянно роллящегося. Не всем концепция интуитивно понятна, так что желающие сообщайте — расскажу подробнее. В общем и целом доходность отражает уровень рублевых ставок в экономике — т.е. при прочих равных чем больше страх в банковской системе, тем больше будет доходность.

( Читать дальше )

Блог им. FinExETF |Что мешает развитию рынка ETF в России

- 08 октября 2014, 11:05

- |

Что мешает развитию рынка ETF в России

За свою недолгую историю — первый ETF появился на Московской Бирже в 2013 году — российский рынок биржевых фондов уже перерос рынки Польши, Турции и Бельгии. Объем средств, вложенных инвесторами в торгующиеся в РФ ETF, составляет около $95 млн. Линейка фондов покрывает все основные классы активов (акции, облигации, золото, денежный рынок); всего к обращению допущено 11 фондов. Однако стоит признать очевидное: пока эта индустрия в нашей стране развивается не так активно, как могла бы. Тому есть три основные причины.

Идеология пассивного управления недостаточно развита в российской финансовой отрасли

В США и Европе уже несколько десятилетий назад признано: индексные инвестиции наиболее эффективны. И теория, и статистика говорят об одном: систематически «обыгрывать» индекс не получится. Даже регуляторы зачастую рекомендуют крупнейшим институциональным инвесторам, таким, как пенсионные фонды, инвестировать преимущественно в пассивные стратегии. На Западе биржевые фонды ETF стояли на плечах гигантов (например, Vanguard) и нашли свою аудиторию как «индексные фонды нового поколения». В России понимание преимуществ индексных стратегий пока остается слабым, зачастую о них не осведомлены не только клиенты, но и профессиональные управляющие. Большинство участников рынка демонстрируют классический overconfidence bias (излишнюю самоуверенность), утверждая, что именно они готовы систематически приносить инвесторам «альфу».

( Читать дальше )

Блог им. FinExETF |Ответы на вопросы по FinEx ETF

- 04 марта 2014, 14:58

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс