SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EnhancedInvestments |М. Видео – потенциал роста на фоне недооценки по мультипликаторам, отличных темпов роста финансовых показателей в последние периоды

- 01 июня 2020, 00:03

- |

Компания стоит очень дешево по мультипликаторам, и обладает существенным потенциалом восстановления при снятии карантина

EV/EBITDA М. Видео – 4.0x (ниже чем у всех остальных игроков отрасли)

После интеграции Эльдорадо компания показывает отличные показатели в терминах роста выручки и EBITDA:

2019

Компания характеризуется нормальным корпоративным управлением – в 2019 платила дивиденды (див. доходность к текущей цене 10%), среди акционеров MediaMarkt, который по идее должен следить за порядочностью работы компании. В 2020 г. компания отказалась от выплаты дивидендов (это минус, но вероятно некритичный)

( Читать дальше )

EV/EBITDA М. Видео – 4.0x (ниже чем у всех остальных игроков отрасли)

После интеграции Эльдорадо компания показывает отличные показатели в терминах роста выручки и EBITDA:

2019

- Выручка +4%, EBITDA +18%

- Рост выручки +20%, в том числе рост выручки на сопоставимый квадратный метр +13.5%; рост онлайн-продаж +80% год к году

- Позитивно на выручку влияют переход на удаленное обучение/работу, ускорение продаж в связи с ростом курса доллара, рост продаж смартфонов на фоне расширения ассортмента

Компания характеризуется нормальным корпоративным управлением – в 2019 платила дивиденды (див. доходность к текущей цене 10%), среди акционеров MediaMarkt, который по идее должен следить за порядочностью работы компании. В 2020 г. компания отказалась от выплаты дивидендов (это минус, но вероятно некритичный)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. EnhancedInvestments |Русагро - потенциал на фоне растущих фин. показателей и "бесплатного" долга

- 27 мая 2020, 14:05

- |

Русагро – потенциал на фоне растущих фин. показателей и «бесплатного» долга

1. История отличного роста финансовых и производственных показателей, отличные показатели в 1м квартале 2020 г.

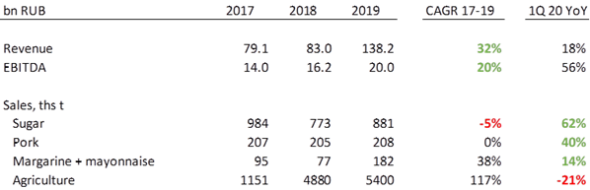

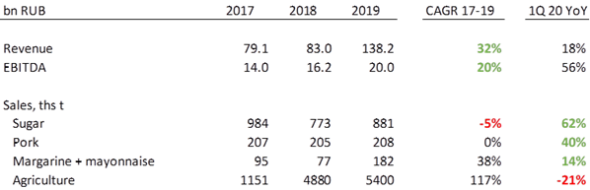

Русагро показывает средний рост выручки в последние годы 32%, EBITDA 20%; в 1м квартале и вовсе рост EBITDA составил 56%

И это несмотря на достаточно негативную конъюнктуру в последние периоды на рынках работы компании (цены на сахар снижались)

Причиной среди прочего явилось активное расширение через приобретения – в частности Разгуляя и Солнечных Продуктов, а также активные инвестиции в расширение мощностей по производству свинины

( Читать дальше )

1. История отличного роста финансовых и производственных показателей, отличные показатели в 1м квартале 2020 г.

Русагро показывает средний рост выручки в последние годы 32%, EBITDA 20%; в 1м квартале и вовсе рост EBITDA составил 56%

И это несмотря на достаточно негативную конъюнктуру в последние периоды на рынках работы компании (цены на сахар снижались)

Причиной среди прочего явилось активное расширение через приобретения – в частности Разгуляя и Солнечных Продуктов, а также активные инвестиции в расширение мощностей по производству свинины

( Читать дальше )

Блог им. EnhancedInvestments |Фосагро отчитался о результатах за 1й квартал 2020 г.

- 14 мая 2020, 21:42

- |

Фосагро ожидаемо негативно отчитался за 1й квартал 2020 г. — выручка -11% год к году, EBITDA -25%

Квартальная EBITDA оказалась в пределах 5% лучше относительно нашего прогноза, потенциал компании немного увеличился

Фосагро торгуется по 7.1x EV/LTM EBITDA, 5.7x EV/прогнозная EBITDA с учетом роста курса доллара и начала восстановления цен (при историческом мультипликаторе 7.8x на уровне 75% перцентиля), имеет LTM див доходность 7% и (несмотря на недавний рост в котором мы участвовали) сохраняет существенный потенциал роста по нашим оценкам

Акции компании практически не отреагировали на выход отчётности: сегодня Фосагро -0.2%, при индексе -1%

*Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

Квартальная EBITDA оказалась в пределах 5% лучше относительно нашего прогноза, потенциал компании немного увеличился

Фосагро торгуется по 7.1x EV/LTM EBITDA, 5.7x EV/прогнозная EBITDA с учетом роста курса доллара и начала восстановления цен (при историческом мультипликаторе 7.8x на уровне 75% перцентиля), имеет LTM див доходность 7% и (несмотря на недавний рост в котором мы участвовали) сохраняет существенный потенциал роста по нашим оценкам

Акции компании практически не отреагировали на выход отчётности: сегодня Фосагро -0.2%, при индексе -1%

*Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

Блог им. EnhancedInvestments |Petropavlovsk, недооцененный золотодобытчик на LSE

- 14 мая 2020, 21:19

- |

Petropavlovsk – еще один недооцененный золотодобытчик на LSE с высоким потенциалом роста

Наша предыдущая идея по Highland Gold хорошо сработала (несмотря на кризис показала +23% в фунтах относительно 14 февраля 2020, когда идея была инициирована), представляем вашему вниманию еще одного золотодобытчика Petropavlovsk, которого также включили в свой портфель

Позитивная конъюнктура:

Операционный performance:

Компания демонстрирует рост производства: ожидание 2019 450-500 тыс. унций, против 422 тыс. унций в 2018, 440 тыс. унций в 2017

Компания ввела в эксплуатацию современный POX комплекс, его удельные издержки должны существенно сократиться с ростом объемов переработки

( Читать дальше )

Наша предыдущая идея по Highland Gold хорошо сработала (несмотря на кризис показала +23% в фунтах относительно 14 февраля 2020, когда идея была инициирована), представляем вашему вниманию еще одного золотодобытчика Petropavlovsk, которого также включили в свой портфель

Позитивная конъюнктура:

- Золото штурмует хаи (в том числе на фоне обширного печатания денег США), а с учетом укрепления доллара, пересчете на рубли золото уже на 53% (!) дороже чем последние 12 месяцев, за которое отчитывался Петропавловск (2П 2018-1П 2019)

Операционный performance:

Компания демонстрирует рост производства: ожидание 2019 450-500 тыс. унций, против 422 тыс. унций в 2018, 440 тыс. унций в 2017

Компания ввела в эксплуатацию современный POX комплекс, его удельные издержки должны существенно сократиться с ростом объемов переработки

( Читать дальше )

Блог им. EnhancedInvestments |Тинькофф отчитался о результатах за 1й квартал 2020 г.

- 13 мая 2020, 15:46

- |

Тинькофф (входит в наш портфель) отлично отчитался о результатах за 1й квартал 2020 г. Активы +5%, чистая маржа +40%, чистая прибыль +26% год к году, и это уже с учетом созданных на фоне пандемии резервов под кредитные убытки.

Операционные расходы при этом выросли всего на 7%

Резервы созданы в размере 5.9 млрд. руб. или 1% от активов (что кажется более адекватным относительно Сбербанка, который создал их в размере всего 0.1%)

Совет Директоров утвердил план выплаты дивидендов за 2020 — $0.14/ГДР, всего $28 млн, сообщив об уверенности в достаточности капитала. Это около 1% капитализации (4% в пересчете на годовое исчисление), — не то что бы много, но с учетом отличных темпов роста компании и тем более на фоне рекомендаций Банка России переносить выплаты выглядит неплохо

Отметим, что по мультипликатору P/E Тинькофф стоит всего 5.6x — дешевле Сбербанка (5.8x), хотя исторически стоил дороже (в хорошие годы 12.3x) и динамику показателей показывает существенно лучше Сбербанка

( Читать дальше )

Операционные расходы при этом выросли всего на 7%

Резервы созданы в размере 5.9 млрд. руб. или 1% от активов (что кажется более адекватным относительно Сбербанка, который создал их в размере всего 0.1%)

Совет Директоров утвердил план выплаты дивидендов за 2020 — $0.14/ГДР, всего $28 млн, сообщив об уверенности в достаточности капитала. Это около 1% капитализации (4% в пересчете на годовое исчисление), — не то что бы много, но с учетом отличных темпов роста компании и тем более на фоне рекомендаций Банка России переносить выплаты выглядит неплохо

Отметим, что по мультипликатору P/E Тинькофф стоит всего 5.6x — дешевле Сбербанка (5.8x), хотя исторически стоил дороже (в хорошие годы 12.3x) и динамику показателей показывает существенно лучше Сбербанка

( Читать дальше )

Блог им. EnhancedInvestments |ТМК опубликовала слабые операционные результаты за 1кв20

- 24 апреля 2020, 00:13

- |

ТМК опубликовала слабые операционные результаты за 1кв20

Компания остается привлекательной из-за объявленного выкупа по цене 61 руб./акцию.

Сроки получения денег за выкуп отодвигаются примерно на 20 дней ориентировочно до 7-11 августа – ЦБ направил замечания по оферте, ТМК планирует направить уточненное предложение о выкупе в ЦБ на следующей неделе, ожидается, что цена выкупа не изменится.

( Читать дальше )

- общий объем отгрузки труб снизился на 5% по сравнению с 1кв19

- объем отгрузки бесшовных труб (наиболее рентабельная продукция компании) сократился на 10% г/г

- объем отгрузки бесшовных OCTG труб (наиболее рентабельная продукция) в российском дивизионе уменьшился на 11% г/г

Компания остается привлекательной из-за объявленного выкупа по цене 61 руб./акцию.

Сроки получения денег за выкуп отодвигаются примерно на 20 дней ориентировочно до 7-11 августа – ЦБ направил замечания по оферте, ТМК планирует направить уточненное предложение о выкупе в ЦБ на следующей неделе, ожидается, что цена выкупа не изменится.

( Читать дальше )

Блог им. EnhancedInvestments |Небольшой обзор произошедшего за неделю

- 30 марта 2020, 01:32

- |

Небольшой обзор произошедшего за неделю

( Читать дальше )

- В начале недели ФРС анонсировали неограниченные скупки активов (QE), что стимулировало активный рост рынков, а также рост commodities (т.к. печать денег стимулирует инфляционные процессы)

- В том числе поэтому золото стало штурмовать хаи — сегодня уже $1675 против $1395 в среднем в 2019; в этом плане наши защитные инвестиции в Полюс и Полиметалл на существенные доли отлично себя чувствуют: +25.5% и +24.3% за неделю соответственно; также существенно лучше рынка себя показали себя защитные инвестиции в экспортеров: Фосагро +3.3%, Русагро +8.9% и Норникель +11.8%

- США опубликовали статистику по обращению безработных: 3 млн., максимум с 1970x. Рынки в начале не отреагировали, но теперь вроде как стали реагировать

- США стали №1 по количеству заболевших коронавирусом: 86 тыс. против 82 тыс. в Китае; в Китае кстати 92% заболевших уже вылечили

- В России в рамках борьбы с коронавирусом зачем-то анонсировали с 2021 г. 15% налог на дивиденды в пользу офшорных компаний; это несколько снижает интерес к рынку со стороны нерезидентов, ухудшает положение компаний, зарегистрированных в иностранных юрисдикциях (Полиметалл, X5, Киви), а также несколько дестимулирует компании в российских юрисдикциях но с акционерами в иностранных (Фосагро, Норникель, Полюс, Акрон и т.п.) платить дивиденды; компании могут переструктурироваться в Россию, могут больше денег направлять на выкупы вместо дивидендов, могут оставить все как есть

- Сегодня Трамп подписал пакет поддержки экономики на $2 трлн (с потенциалом увеличения до 6): включает единоразовые выплаты населению, страховку от безработицы, гранты компаниям для отсрочки увольнений, дополнительное финансирование здравоохранения, поддержку малого бизнеса; рынки пока реагируют слабо (S&P -3.4% в моменте) Нефть остается низкой (Urals $21.75 в моменте)

( Читать дальше )

Блог им. EnhancedInvestments |М.Видео отчиталась за 2П и весь 2019

- 25 марта 2020, 12:47

- |

М.Видео отлично отчиталась за 2П и весь 2019:

В целом, в связи с ростом доллара вероятен повышенный доп. спрос на продукцию компании в целях «защиты денег»; в марте со слов основателя компании уже наблюдается повышенные продажи в связи с девальвацией и ожиданием возможного карантина; в целом он на базе коронавируса спрос может сократиться из-за сокращения посещений ритейла, с другой стороны может и не сократиться т.к. люди больше время проводят дома, а у М.Видео уже очень высокая доля онлайн-продаж

Компания сейчас торгуется по EV/EBITDA LTM 4.3x (что ниже всех ритейлеров и исторических уровней для компании), имеет див. доходность 8.6% и в этом плане выглядит довольно привлекательно

( Читать дальше )

- по итогам 2П выручка +0%, EBITDA +23%

- по итогам всего года выручка +4%, EBITDA +18%;

В целом, в связи с ростом доллара вероятен повышенный доп. спрос на продукцию компании в целях «защиты денег»; в марте со слов основателя компании уже наблюдается повышенные продажи в связи с девальвацией и ожиданием возможного карантина; в целом он на базе коронавируса спрос может сократиться из-за сокращения посещений ритейла, с другой стороны может и не сократиться т.к. люди больше время проводят дома, а у М.Видео уже очень высокая доля онлайн-продаж

Компания сейчас торгуется по EV/EBITDA LTM 4.3x (что ниже всех ритейлеров и исторических уровней для компании), имеет див. доходность 8.6% и в этом плане выглядит довольно привлекательно

( Читать дальше )

Блог им. EnhancedInvestments |Киви, отчет за 4й квартал 2019

- 25 марта 2020, 12:45

- |

Киви так себе отчитались за 4й квартал 2019: рост выручки замедлился до 15%, EBITDA до 7% (чистая прибыль +15% год к году); за весь год при этом EBITDA выросла на 53%, что является хорошим результатом

Компания приняла решение свернуть проект Рокетбанк, что позволит существенно увеличить EBITDA (Рокетбанк генерировал 684 млн. руб. убытка в квартал). с 2021 г. прибыль компании за счет закрытия может оценочно вырасти на 25%

Guidance 2020:

В целом, коронавирус может оказать довольно существенный негативный эффект на компанию, поскольку компания получала ранее существенный прирост прибыли от беттинга, а в этом году все основные спортивные соревнования отменены (справедливости ради, скорее это недополученная прибыль, так как в нечетных годах и вовсе нет крупных спортивных соревнований)

( Читать дальше )

Компания приняла решение свернуть проект Рокетбанк, что позволит существенно увеличить EBITDA (Рокетбанк генерировал 684 млн. руб. убытка в квартал). с 2021 г. прибыль компании за счет закрытия может оценочно вырасти на 25%

Guidance 2020:

- рост чистой выручки 3-13%

- рост чистой прибыли 10-30%

В целом, коронавирус может оказать довольно существенный негативный эффект на компанию, поскольку компания получала ранее существенный прирост прибыли от беттинга, а в этом году все основные спортивные соревнования отменены (справедливости ради, скорее это недополученная прибыль, так как в нечетных годах и вовсе нет крупных спортивных соревнований)

( Читать дальше )

Блог им. EnhancedInvestments |Фосагро – хорошая история растущей добычи и benefit от падения рубля

- 16 марта 2020, 13:26

- |

Фосагро – хорошая история растущей добычи и benefit от падения рубля

( Читать дальше )

- Мы, как и многие, задумываемся, в каких экспортеров проинвестировать, которые не особо выросли или еще лучше припали (на фоне рыночных распродаж), и в то же время имели существенную долю экспортных продаж, а также торговалась недорого(как многие помнят, например, после резкого роста доллара и падения всех компаний в конце 2014, в 2015 многие экспортеры выросли почти на 100%); Фосагро подходит практически полностью, ежегодно наращивая производство на 5-10% и торгуясь по 5.2x EV/LTM EBITDA, а также имея 10% FCF Yield и около 70% долю экспортных продаж

- Конъюнктура на рынке фосфорных удобрений не очень (соответственно и отчетность за 4й квартал у компании не очень), но ухудшаться вроде как некуда, и глобальные производители начали закрывать мощности, что уже стало приводить к росту цен; Фосагро же находится в 1м квартиле по себестоимости и наоборот производство наращивает); но даже в текущей конъюнктуре, с учетом выросшего доллара, у компании есть потенциал по нашим оценкам

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс