SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EnhancedInvestments

Русагро - потенциал на фоне растущих фин. показателей и "бесплатного" долга

- 27 мая 2020, 14:05

- |

Русагро – потенциал на фоне растущих фин. показателей и «бесплатного» долга

1. История отличного роста финансовых и производственных показателей, отличные показатели в 1м квартале 2020 г.

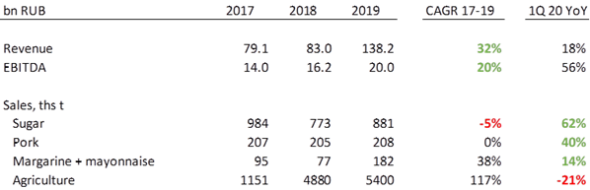

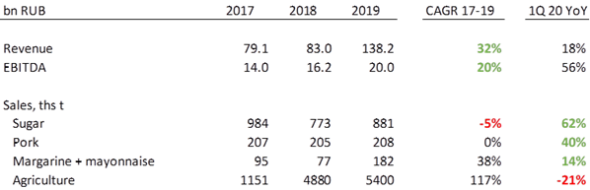

Русагро показывает средний рост выручки в последние годы 32%, EBITDA 20%; в 1м квартале и вовсе рост EBITDA составил 56%

И это несмотря на достаточно негативную конъюнктуру в последние периоды на рынках работы компании (цены на сахар снижались)

Причиной среди прочего явилось активное расширение через приобретения – в частности Разгуляя и Солнечных Продуктов, а также активные инвестиции в расширение мощностей по производству свинины

В дополнение к другим факторам EBITDA во 2П 2019 и 1 кв. 2020 растет в силу того, что приобретаемое предприятие «Солнечные Продукты» в 1м полугодии 2019 работало по толлинговой схеме (основная прибыль оседала на «Солнечных Продуктах», а начиная со 2П 2019 уже по арендной (прибыль оседает на Русагро); в этой связи 2й квартал 2020 также вероятно покажет неплохой прирост EBITDA год к году.

2. Постепенно улучшающаяся конъюнктура

Цены на ключевую продукцию стали постепенно увеличиваться и в среднем уже на 3.5% выше относительно LTM

3. Недооценка по мультипликаторам

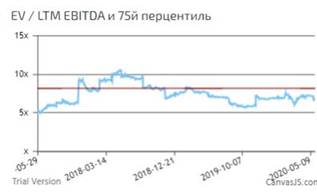

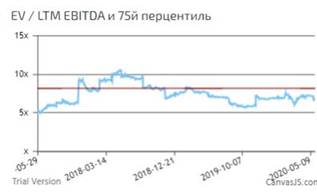

Компания стоит по EV/EBITDA LTM 6.8x, по EV/EBITDA пр. 6.7x, при историческому мультипликаторе (75% перцентиль) 8.2x, что определяет потенциал роста 42%

Кроме того, капитализация компании (88 млрд. руб.) даже ниже чем стоимость чистых активов компании (107 млрд. руб.), что часто говорит о недооценке

4. Низкое обслуживание долга / почему повышенный целевой мультипликатор Росагро оправдан

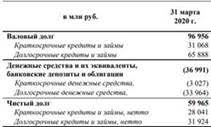

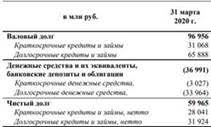

Компания имеет довольно высокий чистый долг (60.0 млрд. руб.) сформированный в том числе в результате приобретения «Солнечных Продуктов» и «Разгуляя».

Компания приобретала эти предбанкротные активы выкупая себя долги государственным банкам (РСХБ и ВЭБ) и реструктуризируя их по околонулевой процентной ставке (чтобы «визуально» номинал долга сохранился, но фактически долг дискнотировался за счет того что ставка очень низкая), с другой стороны – размещая в этих банках обеспечительные длинные депозиты / покупая их облигации. В результате частично эти активы (37 млрд. руб.) и обязательства (97 млрд. руб.) схлопываются и получается чистый долг 60.0

Вместе с тем, по размещенным депозитам компания получает достаточно неплохой % доход, а по выкупленным на себя кредитам практически не платит, + дополнительно получает субсидии от государства на выплату процентов

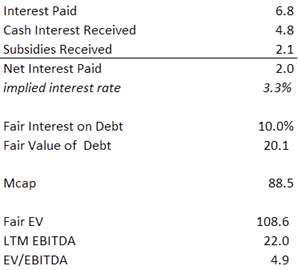

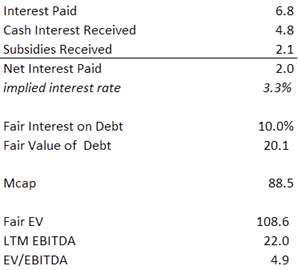

Получается, при чистым долге 60 млрд. руб. компания чистыми платит всего 2 млрд руб., стоимость долга всего 3.3%.

Такой 60 млрд. руб. льготный долг в терминах обслуживания был бы эквивалентен 20 млрд. руб. на рыночных условиях (со ставкой 10%), а он дал бы вмененный мультипликатор уже 4.9x, что для компании с активно растущей EBITDA совсем не много.

4. Неплохое корпоративное управление

Русагро торгуется и на Лондонской бирже и исторически хорошо раскрывает информацию о себе/демонстрирует высокие принципы корпоративного управления (+ ее ГД – выпускник McKinsey)

Русагро платит около 6% див. Доходность, что является нормальным для компании с такими темпами роста финансовых показателей

5. Техническая недооценка

Несмотря на недавнее восстановление, а также рост финансовых показателей последние годы, акции находятся вдали от исторических максимумов

*Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

1. История отличного роста финансовых и производственных показателей, отличные показатели в 1м квартале 2020 г.

Русагро показывает средний рост выручки в последние годы 32%, EBITDA 20%; в 1м квартале и вовсе рост EBITDA составил 56%

И это несмотря на достаточно негативную конъюнктуру в последние периоды на рынках работы компании (цены на сахар снижались)

Причиной среди прочего явилось активное расширение через приобретения – в частности Разгуляя и Солнечных Продуктов, а также активные инвестиции в расширение мощностей по производству свинины

В дополнение к другим факторам EBITDA во 2П 2019 и 1 кв. 2020 растет в силу того, что приобретаемое предприятие «Солнечные Продукты» в 1м полугодии 2019 работало по толлинговой схеме (основная прибыль оседала на «Солнечных Продуктах», а начиная со 2П 2019 уже по арендной (прибыль оседает на Русагро); в этой связи 2й квартал 2020 также вероятно покажет неплохой прирост EBITDA год к году.

2. Постепенно улучшающаяся конъюнктура

Цены на ключевую продукцию стали постепенно увеличиваться и в среднем уже на 3.5% выше относительно LTM

3. Недооценка по мультипликаторам

Компания стоит по EV/EBITDA LTM 6.8x, по EV/EBITDA пр. 6.7x, при историческому мультипликаторе (75% перцентиль) 8.2x, что определяет потенциал роста 42%

Кроме того, капитализация компании (88 млрд. руб.) даже ниже чем стоимость чистых активов компании (107 млрд. руб.), что часто говорит о недооценке

4. Низкое обслуживание долга / почему повышенный целевой мультипликатор Росагро оправдан

Компания имеет довольно высокий чистый долг (60.0 млрд. руб.) сформированный в том числе в результате приобретения «Солнечных Продуктов» и «Разгуляя».

Компания приобретала эти предбанкротные активы выкупая себя долги государственным банкам (РСХБ и ВЭБ) и реструктуризируя их по околонулевой процентной ставке (чтобы «визуально» номинал долга сохранился, но фактически долг дискнотировался за счет того что ставка очень низкая), с другой стороны – размещая в этих банках обеспечительные длинные депозиты / покупая их облигации. В результате частично эти активы (37 млрд. руб.) и обязательства (97 млрд. руб.) схлопываются и получается чистый долг 60.0

Вместе с тем, по размещенным депозитам компания получает достаточно неплохой % доход, а по выкупленным на себя кредитам практически не платит, + дополнительно получает субсидии от государства на выплату процентов

Получается, при чистым долге 60 млрд. руб. компания чистыми платит всего 2 млрд руб., стоимость долга всего 3.3%.

Такой 60 млрд. руб. льготный долг в терминах обслуживания был бы эквивалентен 20 млрд. руб. на рыночных условиях (со ставкой 10%), а он дал бы вмененный мультипликатор уже 4.9x, что для компании с активно растущей EBITDA совсем не много.

4. Неплохое корпоративное управление

Русагро торгуется и на Лондонской бирже и исторически хорошо раскрывает информацию о себе/демонстрирует высокие принципы корпоративного управления (+ ее ГД – выпускник McKinsey)

Русагро платит около 6% див. Доходность, что является нормальным для компании с такими темпами роста финансовых показателей

5. Техническая недооценка

Несмотря на недавнее восстановление, а также рост финансовых показателей последние годы, акции находятся вдали от исторических максимумов

*Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

t.me/eninv

498

1 комментарий

по фин показателям отличная бумага, жаль что оборотные средства растут уж слишком медленно)

- 31 марта 2021, 18:48

Читайте на SMART-LAB:

2025: год адаптации и перестановки сил на рынке МФО

СРО «МиР» подвела результаты 2025 года на основе данных от крупнейших МФО, на которых приходится 80% рынка. Давайте посмотрим, что происходит....

26 февраля 2026, 17:30

Полисы ДМС дорожают ускоренными темпами

Газета «Коммерсант» выпустила материал на тему добровольного медицинского страхования (ДМС). Рынок ДМС в 2026 году вошёл в фазу ускоренного...

27 февраля 2026, 14:55

теги блога Усиленные Инвестиции

- 2019 год

- 4 квартал

- Alphabet

- Comcast

- EBITDA

- EnhancedInvestments

- Evraz

- Highland Gold

- LSE

- Mail.ru

- Merc

- Netflix

- Oracle

- Petropavlovsk

- QIWI

- S&P

- update

- ValueInvesting

- Verizon

- X5 Retail Group

- автоследование финам

- Акрон

- активы

- акции

- американская стратегия

- американские акции

- анализ

- аналитика

- аналитический обзор

- Вебинар

- Газпром

- ГлобалТранс

- Детский Мир

- дивиденды

- доходность

- инвестиции

- Итоги недели

- Лента

- Лондонская Биржа

- ЛСР

- ЛСР Группа

- Лукойл

- М.Видео

- Магнит

- Мать и дитя

- металлургия

- Мечел

- мировой рынок

- ММК

- Мосбиржа

- МСФО

- неделя

- нлмк

- НорНикель

- обзор рынка

- облигации

- отчет

- отчетность

- оффтоп

- Петропавловск

- показатели

- Полиметалл

- Полюс

- Портфель

- портфель инвестора

- потенциал

- потенциал роста

- прогноз по акциям

- Регулярный update

- результаты

- рост

- Русагро

- Русал

- Сбербанк

- Северный поток-2

- Северсталь

- селигдар

- Стратегия

- стратегия инвестирования

- Татнефть

- Телеграм канал

- Тинькофф

- Тинькофф Банк

- ТМК

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- финансовые показатели

- финансы

- форекс

- Фосагро

- фундаментальный анализ

- цена

- цена акции

- цена акций

- цены

- Черкизово

- Эталон

- Яндекс