Блог им. EnhancedInvestments |Усиленные Инвестиции: итоги недели 22-29 сентября

- 02 октября 2023, 02:45

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель вырос на 6.6% (с учетом див. отсечки по Белуге/НоваБев Групп) против индекса Мосбиржи +2.8% (с начала года +138.9% и +45.5% соответственно)

Успешно закрыли квартал с доходностью +28% (!), против индекса Мосбиржи +12% - Валютная позиция выросла на 2.0%. Скорректировали модель расчета потенциала девальвации на портале с учетом прогноза проекта бюджета РФ на 2024 год (Финам), потенциал стал положительным – на локальном минимуме нарастили валютную экспозицию.

После резкого взлета цен на нефть внутри недели расчетный потенциал снизился, частично сократили позицию, но полностью не вышли из валюты – выигрывали от роста курса до конца недели - Сургутнефтегаз за неделю взлетел на 19.1%. Компания отлично отчиталась по РСБУ за 2023 H1 – чистая прибыль 847 млд руб или индикативно 7.8 руб дивидендов на акцию (13.5% див. доходности к текущей цене), заработанных по итогам полугодия.

При сохранении текущего курса по итогам года дивиденд может составить ~12.9 руб на акцию или 22.3% к текущей цене

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. EnhancedInvestments |Усиленные Инвестиции: итоги недели 15-22 сентября

- 25 сентября 2023, 02:59

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель снизился на 4.7%, против индекса Мосбиржи -3.3% (с начала года +124.1% и +41.5% соответственно) на фоне введения экспортных пошлин почти на все виды товаров, которые ранее не были ими обложены (Коммерсантъ); отчасти рынок негативно реагировал на эскалацию конфликта между Арменией и Азербайджаном. При этом уже в пятницу рынок и рос. портфель начали восстанавливаться

- Расчетный потенциал девальвации рубля стал отрицательным на фоне продолжения роста цен URALS – временно вышли из валютной позиции, пока потенциал снова не станет положительным

- Сбербанк снизился на 3.4%

- Фосагро снизилась в цене на 6.1% на фоне укрепления рубля. Позитивно снижение цен на калийную соль и серу. Негативно снижение цен на удобрения в США, карбамид и аммиачную селитру, а также повышение ставки морского фрахта и цен на аммиак. К тому же учли в модели повышение экспортных пошлин с 7% до 10% при курсе >80 руб за доллар. Потенциал роста и целевая цена снизились на 4% и 10% соответственно

( Читать дальше )

Блог им. EnhancedInvestments |Усиленные Инвестиции: итоги недели 1-8 сентября

- 11 сентября 2023, 03:15

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель снизился на 2.8%, против индекса Мосбиржи -2.7% (с начала года +132.9% и +45.9% соответственно) на фоне резко возросшего опасения значительного повышения ключевой ставки ЦБ РФ на следующем заседании 15-го сентября (неплохо что упали на уровне рынка при том, что держали >100% экспозицию и до этого росли больше рынка)

- Валютная позиция снизилась на 0.1%

- Сбербанк снизился на 3.5%

- Лукойл просел 2.8% к цене, несмотря на ослабление рубля. Трейдинговое подразделение Лукойла Litasco SA открывает офис в Мехико (Neftegaz)

- Фосагро снизилась в цене на 0.5%, несмотря на ослабление рубля. Позитивно повышение цен на удобрения в США и карбамид. Негативно снижение цен на диаммоний фосфат и аммиачную селитру, а также повышение ставки морского фрахта и цен на калийную соль, серу и аммиак. Потенциал роста и целевая цена увеличились на 12% и 12% соответственно

- Белуга просела на 2.3%

- Алроса снизилась на 2.9%, несмотря на ослабление рубля. Негативно снижение цен на алмазы. Потенциал роста и целевая цена увеличились на 4% и 1% соответственно

( Читать дальше )

Блог им. EnhancedInvestments |Усиленные Инвестиции: итоги недели 18-25 августа

- 28 августа 2023, 02:47

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель вырос на 0.6%, против индекса Мосбиржи +1.5% (с начала года +137.1% и +46.6% соответственно)

- Валютная позиция выросла на 1.8%.

- Сбербанк снизился на 0.2%.

- Фосагро снизился в цене на 0.5%, несмотря на ослабление рубля. Позитивно повышение цен на диаммоний фосфат, а также снижение ставки морского фрахта. Негативно снижение цен на удобрения в США, Карбамид, и аммиачную селитру, а также повышение цен на аммиак, калийную соль и серу. Потенциал роста и целевая цена увеличились на 2% и 2% соответственно. Фосагро успешно разместила замещающие облигации на $740 млн: серия ЗО25-Д и ЗО28-Д (Пресс-релиз компании)

- Белуга выросла на 0.8%. «Белуга Групп» сменила название на «НоваБев Групп» (Интерфакс)

- Лукойл прибавил 4.6% к цене на фоне ослабления рубля. Лукойл запросил у РФ властей разрешение на выкуп до 25% акций у нерезидентов с дисконтом ≥50% за счет средств, уже имеющихся на зарубежных счетах группы (Интерфакс)

- МТС выросла на 0.2%, позитивно отчиталась по МСФО за 2023 q2:

( Читать дальше )

Блог им. EnhancedInvestments |Усиленные Инвестиции: итоги недели 11-18 агуста

- 21 августа 2023, 02:55

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель снизился на 3.6% против индекса Мосбиржи -1.4% (с начала года +135.8% и +44.4% соответственно)

- На неделе рубль укрепился на 5.7% и 6.3% к доллару и юаню соответственно на фоне:

— ЦБ РФ повысил ключевую ставку на 3.5% до 12% (Пресс релиз ЦБ РФ)

— Правительство РФ в неформальном порядке договорилось с экспортерами об увеличении продаж их валютной выручки (Ведомости) - Хорошо, что ранее своевременно существенно сократили валютную позицию в районе максимумов. При этом полностью из валюты решили не выходить – девальвация может продолжиться, т.к. страна находится в состоянии военных действий, бюджет дефицитен, денежная масса активно растет (на ~25% г/г за июль), отток капитала не прекращается

- СД Белуги рекомендовал дивиденды за 2023 H1 в размере 320 руб на акцию или 5.7% див. доходности к текущей цене. Закрытие реестра 29.09.2023

- Алроса хорошо отчиталась по МСФО за 2023 H1:

— Выручка +0.1% г/г; за 2023 q2 +9% г/г

— EBITDA -19.1% г/г; за 2023 q2 +65% г/г

( Читать дальше )

Блог им. EnhancedInvestments |Усиленные Инвестиции: итоги недели 4-11 августа

- 14 августа 2023, 00:15

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель вырос на 3.5%, против индекса Мосбиржи +2.0% (с начала года +144.7% и +46.5% соответственно)

- Валютная позиция выросла на 3.2%.

Реализовали на портале две модели расчета потенциала девальвации (раздел рос. стратегии, под инсайдерскими сделками):

1. Ориентируемся на исторический спред на 75%-перцентиле между текущей рублевой цены Urals и таргетированной в бюджете с корректировкой на падение нефтегазовых доходов

2. Рассчитываем при каком курсе рубля к доллару бюджет по итогам года выйдет на целевой дефицит или баланс с учетом исторической сезонности расходов бюджета (обычно растут во втором полугодии) - Сбербанк вырос на 0.8%. Сбер отлично отчитался по результатам по РПБУ за июль 2023 года:

— Чистый процентный доход +24.8% г/г

— Чистый комиссионный доход +33.9% г/г

— Операционные расходы +36.8% г/г

— Чистая прибыль составила 130.4 млрд руб. Чистая прибыль за 7 мес. 2023: 858.2 млрд руб, P/E Annualized: 4.1х

Прогнозный дивиденд (50% от аннуализированной чистой прибыли): 34.1 руб на акцию или 12.8% див. доходности к текущей цене

( Читать дальше )

Блог им. EnhancedInvestments |Усиленные Инвестиции: итоги недели 22-29 апреля

- 02 мая 2022, 03:43

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Портфель вырос на 6.0% против индекса Мосбиржи +9.5%

- По основным компаниям изменения: Газпром +15.6%, ГлобалТранс +14.7%, Норникель +9.4%, Мечел +6.0%, НЛМК +1.8%, Фосагро +1.5%, Акрон -4.2%, Лукойл +22.8%, Магнит +10.1%, Сбербанк +10.1%, ММК +7.0%, Распадская +0.9%, Русагро -1.6%, Полиметалл -6.9%

- ЦБ РФ снизил ключевую ставку на 3%, до 14% (Пресс-релиз ЦБ РФ)

- Шестой пакет санкций против РФ, вероятно, будет принят на предстоящей неделе (ТАСС)

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Блог им. EnhancedInvestments |Регулярный update американской стратегии от 28 декабря

- 29 декабря 2019, 05:33

- |

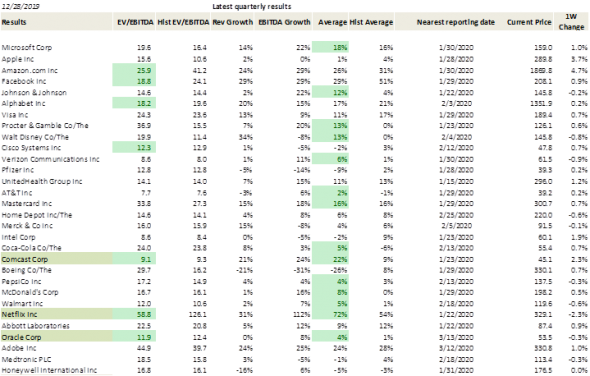

Уважаемые коллеги, направляем регулярный update американской стратегии за последнюю неделю:

- Netflix: -2.3% (немного скорректировался после огромного роста на прошлой неделе)

- Comcast: +2.3%

- Oracle: -0.3%

В среднем компании выборки скорректировались в стоимости на 0.1%

Индекс S&P 500 вырос на 1.1%

Текущая таблица компаний, потенциально привлекательных к приобретению

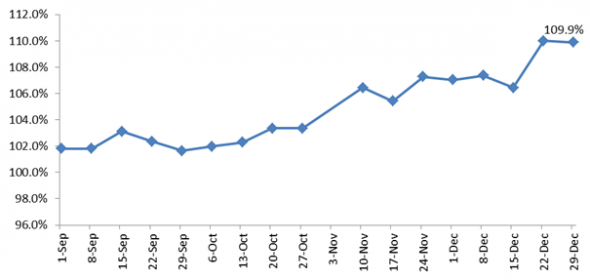

График недельной доходности с начала рассылки таблицы рекомендаций

( Читать дальше )

Блог им. EnhancedInvestments |Селигдар - активно наращивающий добычу золотодобытчик 2го эшелона по привлекательным мультипликаторам

- 29 декабря 2019, 03:57

- |

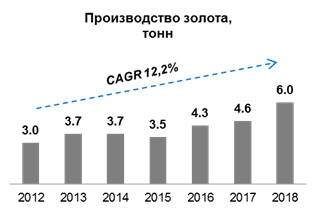

Исторически компания имела проблемное корпоративное управление и высокий объем операций со связанными сторонами, но в 2019 г. начала платить дивиденды и может быть переоценена если тенденциях сохранитсяХороший органический рост добычи:

- компания ежегодно наращивает добычу примерно на 12% в последние годы

- за 9 месяцев производство выросло на 15% (очень много в сравнении с другими компаниями)

( Читать дальше )

Блог им. EnhancedInvestments |ЛСР: потенциал роста на фоне низких мультипликаторов

- 25 ноября 2019, 13:30

- |

Компания демонстрирует небольшое снижение EBITDA и существенное снижение контрактации, но на наш взгляд, обладает существенным потенциалом роста.

Недооценка по мультипликаторам

Компания стоит дешево:

- Мультипликатор EV/EBITDA LTM 3.7x при 75% перцентиле 6.3x, медианном 4.8x.

- Мультипликатор MCap/Book Value (соотношение капитализации и стоимочти чистых активов) 101% при 75% перцентиле 129%, медианном 111%. То есть компания оценивается как если бы распродала все свои активы по себестоимости (без наценки) и остановила будущую деятельность

- Справочный мультипликатор EV/MV (соотношение стоимости бизнеса и оценки активов независимым оценщиком) 54%, при 75% перцентиле 72%, медиане 62% (мультипликатор является справочным, т.к. сложно анализировать разницу в подходах к оценке на разные даты)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс