Блог им. EnhancedInvestments |Регулярный update американской стратегии за неделю от 28 сентября

- 29 сентября 2019, 16:44

- |

На прошлой неделе компании выборки в среднем припали вместе с индексом, но по выборке падение в среднем было меньше / было во многом сглажено ростом Oracle:

1.Alphabet (Google): -0.4%

2.Visa 0.0%

3.Cisco Systems: -1.5%

4.Merck & Co: -2.6%

5.Oracle: -1.2%

В среднем выборка просела на 0.7%

Индекс S&P 500 припал на 1.0%

Справочно обращаем внимание, что 5 недель, которые мы рассылаем результаты, выборка показывает себя лучше индекса S&P.

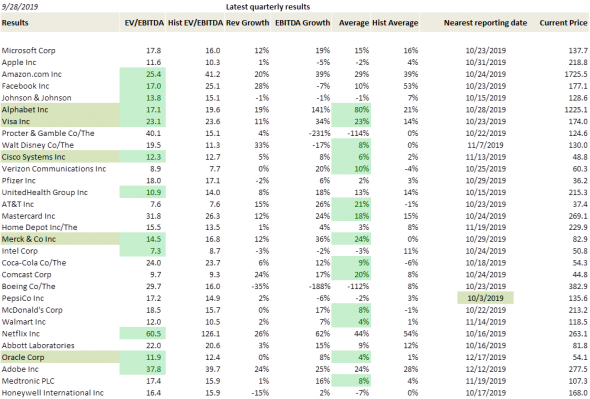

Текущая таблица компаний (зеленым слева выделены потенциально привлекательные к покупке по системе):

Таблица результатов:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. EnhancedInvestments |Акции Facebook могут быть привлекательными

- 19 июня 2018, 00:18

- |

Facebook – быстрорастущая и потенциально недооцененная компания:

1. Высокий рост фин. показателей. Ее выручка и прибыль росла последние годы более чем на 50% ежегодно (в первом квартале 2018 рост также около 50% около 1 кв. 2017), инвестбанки умеренно консервативно закладывают что она будет расти медленнее — на 33% и 36% (выручка и прибыль) ежегодно в ближайшие 2 года, что все равно очень круто

Рост во многом связывают с тем что компания только начинает профессионально монетизировать свои сервисы и там есть еще большой потенциал

2. Относительная недооценнность / потенциал роста стоимости по мультипликаторам. Хотя компания сейчас подошла к историческим пикам, нельзя сказать, что она стоит дорого:

a. Мультипликатор соотношения стоимости и прибыли (EV/EBITDA) сейчас находится на уровне 21.7x к 2017 г. и 14.5x к 2018П и имеет потенциал роста до исторического уровня (34.2x на уровне 75% перцентиля)

b. Мультипликатор ниже чем у других компаний со сравнимыми темпами роста: Амазон (EV/EBITDA 47x) Salesforce (EV/EBITDA 80x), NVIDIA (EV/EBITDA 37x); у Google похожий мультипликатор (EV/EBITDA 2017 20x, но существенно ниже ежегодный темп роста выручки последние 2 года – 20% в сравнении с 50% у Facebook)

( Читать дальше )

Блог им. EnhancedInvestments |О предсказании финансовых результатов с учетом конъюнктуры и оценке commodity компаний

- 18 июня 2018, 02:14

- |

О предсказании финансовых результатов с учетом конъюнктуры и оценке commodity компаний

Как мы обсудили в предыдущих статьях (https://smartlab.ru/blog/473014.php, https://smart-lab.ru/blog/474348.php), справедливая стоимость компании определяется прибылью, которую она зарабатывает и будет зарабатывать, и в этой связи хорошо бы научиться предсказывать результат, который заработает компания до выхода финансовой отчетности.

Классический подход инвестиционных банков предполагает формирование долгосрочного прогноза операционных (производство, цены) и финансовых (выручка, прибыль, денежные потоки) показателей, полученные денежные потоки дисконтируются к текущему моменту и получается справедливая стоимость.

При этом если компания добывает или производит сырьевые товары-commodities (а таких в России большинство), для прогноза ее деятельности критически важным фактором является прогноз цен на продукцию (и сырье), и чтобы спрогнозировать цены банки строят прогноз мирового спроса и предложения, после чего с определенной периодичностью обновляют прогнозы цен, а после пересмотра прогнозов цен на товары с какой-то задержкой пересматривают целевые цены на акции компаний. От реального изменения ситуации на рынке компании до пересмотра целевых цен на акции может произойти полгода-год (что долго).

( Читать дальше )

Блог им. EnhancedInvestments |Откуда берется доходность по акциям и как ее прогнозировать

- 31 мая 2018, 12:12

- |

При инвестициях в компанию (если вы не являетесь спекулянтом) хочется понимать, что ты можешь заработать на ней достаточную доходность на среднесрочном горизонте.

Если исходить из предположения, что стоимость компании оценивается как EBITDA * мультипликатор минус чистый долг (см. наш предыдущий пост smart-lab.ru/blog/473014.php), то в реальности у каждой компании получается три составляющих доходности:

- Рост финансовых показателей (составляющая роста стоимости)

- Восстановление мультипликатора (составляющая роста стоимости)

- Денежный поток (идет либо на дивиденды либо на сокращение долга, что также ведет к росту стоимости)

Давайте рассмотрим на простом примере:

- Выручка компании ежегодно растет на 15% и мы ожидаем, что ближайшие годы она будет расти на те же 15%, изменения рентабельности не предполагается и ожидается, что прибыль вырастет на те же 15%.

- Текущий мультипликатор EV/EBITDA компании в силу рыночных факторов снизилася до 4x, хотя исторически был 5x. В предположении восстановления мультипликатора за 2 года получается что ежегодно это даст прирост стоимости в (5/4 – 1) / 2 = 12.5%

- При стоимости 100 компания ежегодно зарабатывает 10 рублей чистого денежного потока, который идет на сокращение долга и выплату дивидендов, таким образом FCF Yield (соотношениие денежного потока и стоимости) компании – 10%.

( Читать дальше )

Блог им. EnhancedInvestments |Вебинар по системе торговли "Усиленные Инвестиции" / фундаментальному анализу и текущему взгляду на акции

- 29 мая 2018, 13:30

- |

Рассказали о нашей системе выбора ценных бумаг и торговли (первые 20 минут), текущей конъюнктуре и взгляде на investable акции (c 20й минуты) https://www.youtube.com/watch?v=la2HwBAJCk4

Блог им. EnhancedInvestments |Введение в Фундаментальный подход / Стоимостное инвестирование

- 24 мая 2018, 15:40

- |

Первый и довольно известный принцип, который лежит в основе нашей стратегии – достаточно известен на рынке и называется стоимостным инвестированием (Value Investing). Суть принципа состоит в том, чтобы покупать акции компаний, капитализация (стоимость 100% акций) которых существенно ниже справедливой внутренней стоимости (Intrinsic Value). Разница по сути составляет потенциалом роста компании или маржой безопасности – Margin of Safety). Если потенциал роста достаточно высокий, то по идее можно не сильно беспокоиться о трендовых движениях вниз-вверх (которые практически невозможно предсказать) – в итоге стоимость так или иначе должна приблизиться к фундаментальной, а значит вырасти.

Основоположником принципа считается Бенджамин Грэхэм – он одним из первых начал при инвестициях существенное внимание уделять отчетности компании, рассчитывать справедливую стоимость компаний исходя из прибыли и иных фин. показателей. Грэхэм сумел достичь в среднем 17% на периоде с 1926г. по 1956 г., несмотря на то, что начало его работы пришлось на Великую Депрессию.

( Читать дальше )

Блог им. EnhancedInvestments |Почему мы не планируем покупать акции Газпрома

- 14 мая 2018, 12:55

- |

Почему мы не планируем покупать акции Газпрома

Открывая презентацию по итогам 2017 сразу видим: чистый поток компании в 2017 г. отрицательный: (-219 млрд. руб.) – компания инвестирует больше денег чем зарабатывает, по сути «проедает» деньги.

1. Чистый долг на конец 2017 г. относительно 2016 вырос на 18% или примерно 465 млрд. руб., что составляет 13% капитализации Газпрома (компания довольно быстро «проедает» деньги

( Читать дальше )

Блог им. EnhancedInvestments |Почему мы не планируем инвестировать в Русгидро

- 12 мая 2018, 03:13

- |

Русгидро — компания, которая управляет гидроэлектростанциями (у гидроэлектростанций минимальные издержки – им не нужно топливо, плюс большой срок службы) – по идее должна зарабатывать кучу денег и выплачивать их акционерам (минимизируя инвестиции в условиях избыточного предложения электроэнергии на рынке); вместо этого компания реализует огромные инвестиции с неясной окупаемостью и напротив привлекает у акционеров дополнительные средства, размывая миноритарных акционеров.

Из таблицы с отчетом о движении денежных средств мы видим, что компания ежегодно зарабатывает около 60-70 млрд. руб. операционного денежного потока

При этом практически весь поток компания направляет на инвестиционную программу (также на уровне 60-70 млрд. руб.)

И, несмотря на приемлемые уровни долга (в конце 2017 г. чистый долг на уровне 1.0x EBITDA 2017 г.), в 2017 мы видим непрозрачную доп. эмиссию на 55 млрд. руб, которая рефинансировала долг ВТБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс