Блог им. DoctorNaviSombre |Комиссия за ДУ 50% в месяц - борзота. 42% куда не шло.

- 13 декабря 2019, 15:41

- |

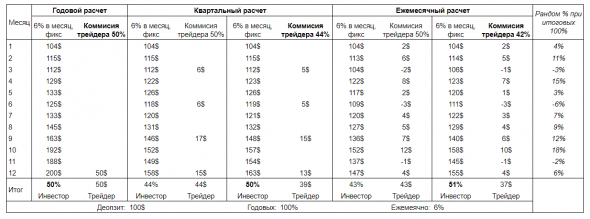

Посчитал сегодня модельку, как влияют разные интервалы комиссионных за управление капиталом.

Выводы:

Если трейдер берет 50% в квартал или месяц, то он «оборзел» т.к. :

а) режет сложный процент и страдает не только сам (Потому что беря раз в год комиссию, итоговая для него будет больше), а и инвестору убивает эту магию.

б) Если сравнивать с итогом годовых расчетов, то 50% на месячных/квартальных, это~55-60% комиссии в год.

в) Риск при малых интервалах для себя трейдер убирает т.к. слил депо, ну и бог с ним, зато до этого n-месяцев снял сливки, и потерял всего 1 месяц своих профитов. При длительных расчетах подход будет более тщательный в управление.

Прогнал так же модельку для рандомных процентов в месяц, погрешность не большая, выводы остаются такими же.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Блог им. DoctorNaviSombre |Дерзкое ограбление в сити | Реверс стратегия финиш

- 09 декабря 2019, 19:26

- |

Целую неделю не писал. Отчетик.

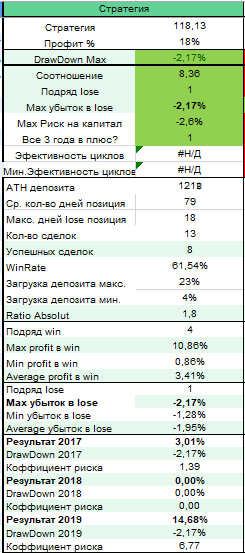

Всю неделю думал над логикой перемещения точки реверса… над параметрами так что б была не подгонки… не чего не мог придумать, не чего визуальным путём не улучшалось, где то только ломалось.

Но вот только сегодня, эмпирическим путем что то стоящие дощупал, закодил, прогнал оба актива с одинаковыми параметрами, проверил на устойчивость этих параметров и вроде как получил рабочий реверс. Логика перемещения реверса на низ длительной коррекции, при истинном пробое, не скачок туда обратно, а закрепление, и сразу длинный трейлинг на основе волатильности, если цена идет без коррекций.

Заработать, конечно сильно не заработаешь, очень длинные-старт стопы, малый объем позиции, и затяжные трейды где фии за маржу съедает все движение, но использовать его как направление и входить в откатах, возможно с х2 тейк-профитом, должно сработать. По крайней мере визуально прикинув пока видно. Стратегия на стратегию.

BTCUSD

( Читать дальше )

Блог им. DoctorNaviSombre |Смерть хедж-фондов | Дебаги | Септопластика | Ду по АПИ

- 27 ноября 2019, 17:52

- |

Рассмотрел крупные падения хедж фондов в целях не повторять ошибок, но толкового не чего не вынес.

Все слишком или размыто или очень далёкие/большие/старые проблемы..

Эффективнее было б послушать обычных ребят кто пытался делать или делает свой фонд, есть такие?

Ссылочку на то что смотрел и собрал оставляю, мб кому интересно будет: https://teletype.in/@dr.sombre/Sk8AFx33B

Тем кто плюсики поставит, отдельное спасибо и пятюню в карму)

-------

3 дня безвылазно дебажу свой самописный тестер реверсивной стратегии, уже задолбался) очень криво все сделал, но вроде осталось немного и наконец то смогу посмотреть эффективность в прошлом и на разных активах.

-----

Подписчики в чатике накидали интересные сервисы, где можно реализоваться как трейдер, торгуя по апи и инвестор сделки зеркалом получает. Так понимаю аналог «collective2», но для крипты. На днях оценю, попробую, скажу что вышло и стоит ли. Мб там сам и буду вести публичный «журнал» на будущие.

------

Кстати, может и с этим вопросом помогут) Много сил уходит на поиск и оценку хирурга по септопластике, нужна операция, дебагесли кто делал в Мск, дайте знать где, у кого и как это было?

--------

П.С. Как я строю свой хедж-фонд, исследования, сделки и проблемы на пути, все пишу в своем небольшом телеграм-блоге, буду рад поддержке и советам — https://t.me/drsombre

Блог им. DoctorNaviSombre |О хедж-фонде, тот кто против Трампа. / Мысли вслух.

- 25 ноября 2019, 20:37

- |

Фонд Farallon поглядел, полезный для мира, инвестиции на основе фундаметальгого анализа.

А нынче его создатель топит за импичмент Трампа

----

По позициям:

Шорт BTCUSD хорошо пошел, много не заработал конечно, объем позиции был небольшой в связи с колебровкой стратегии, но в целом движения ловятся хорошо.

Вроде как падение из за шухера в Китае по поводу закрытия криптообменников.Позицию держу дальше.

По ETHBTC лонг был прикрыт, где то в 0,7% убытка (выбило хвостом защитный SL), в связи с китайской поездкой не успел заполнить журнал и подвести точный итог.

На днях сделаю и мб буду выкладывать последние 10 сделок и то как сливается потихоньку депозит)

------

Интересно общаться с подписчиками, много советов, спасибо.

Узнал про сервис collective2, где можно вести свою торговлю и сервис зеркалит инвесторам сделки. Нужно б начать подобные юзать заранее для наработки репутации.

Не покидает мысль что много тех, кто хочет заниматься только разработками и исследованиями, у них есть рабочии стратегии, но нет капитала для управления. Да и направление это уже другое.

А что б продолжать на свои нужно или риски повышать, строить стратегии с 1000% годовых, либо иметь альтернативный источник дохода, что все равно не даст нужной самореализации...

( Читать дальше )

Блог им. DoctorNaviSombre |О хедж-фонде цитадель, как играют большие дяди.

- 21 ноября 2019, 12:57

- |

Продолжаю копать хедж-фонды мира на их структуру и стратегии, это вообще кому то интересно?) Или можно не публиковать, напишите хотя б "+" в комментариях?

Кеннет Гриффин в свои 34 года стал вторым самым молодым богачом в мире. В 2006 году его состояние оценивалось в $1,7 млрд.

Кстати опять крупный маркет мейкер и фонд который торгует ВСЕ и везде, и даже Россию :

Еще в 1986 году, будучи 18-летним первокурсником Гарварда, Кеннет Гриффин (Kenneth Griffin) прочитал статью в журнале Forbes о том, что акции компании Home Shopping Network Inc слишком дороги. Гриффин принял ее к сведению: свои сбережения он поставил на то, что цена этих акций пойдет вниз. И получил прибыль.

Почувствовав вкус успеха, молодой человек немедленно решил, что отныне именно зарабатывание денег на бирже будет его судьбой. Через семнадцать лет, в 2003 году, Гриффин впервые появился в рейтинге самых богатых американцев в том самом журнале Forbes — с капиталом $650 млн. В свои 34 года он стал вторым самым молодым богачом в мире. В 2006 году его состояние оценивалось уже в $1,7 млрд., а в 2007 году оно перевалило за $3 млрд.

( Читать дальше )

Блог им. DoctorNaviSombre |О хедж-фонде Сороса и рекламе Тиньков

- 19 ноября 2019, 16:59

- |

Джордж Сорос — тот кто уронил Банк Англии. И его один из самых прибыльных хедж-фондов мира, а теперь семейный фонд — Soros Fund Management, LLC.

Правда торговля у него судя по всему на интуиции, а не жёсткой системности.

Джордж Шварц (Schwartz György), родился 12 августа в Будапеште 1930 года в состоятельной семье венгерских евреев. Отец Теодор после военного плена на фронтах Первой Мировой и работал юристом, а затем управлял наследством жены — Элизабет Суц.

Фамилию Сорос мальчик получил от отца, сменившего ее в 1936 году. Наличие средств помогло семье пережить Вторую Мировую войну, избежав преследований фашистов, благодаря покупке отцом фальшивых документов, подтверждающих, что они христиане. Теодор спас не только свою семью, но и многих других венгерских евреев, и Сорос позже писал, что 1944 год был «самым счастливым [годом] его жизни», поскольку он дал ему возможность стать свидетелем героизма своего отца.

Экономику будущий гений инвестиций осваивал в London School of Economics, куда был отправлен отцом через два года после окончания Второй Мировой Войны.

( Читать дальше )

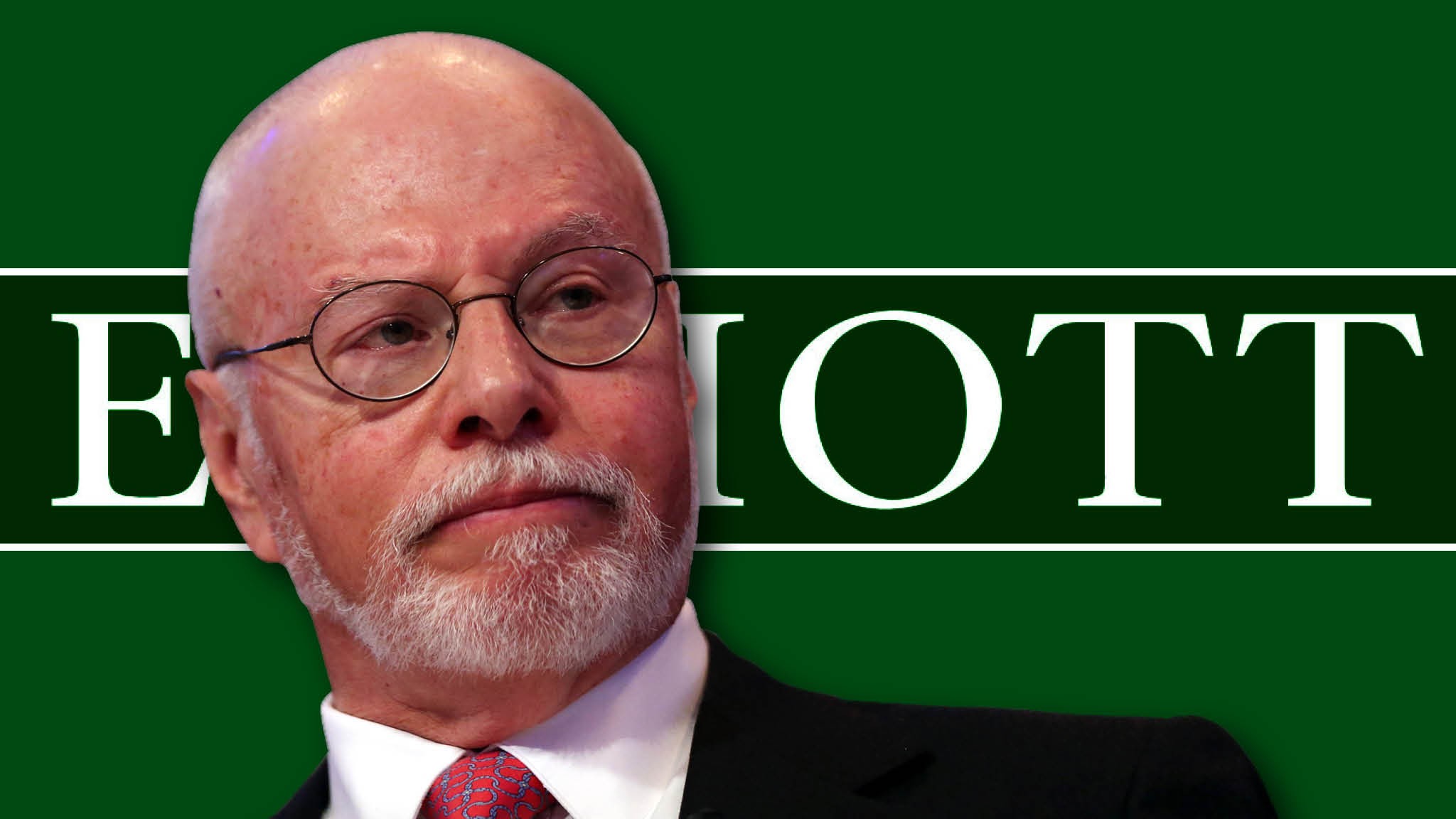

Блог им. DoctorNaviSombre |Купили дно, пересобрали бизнес, продали хаи. Биография фонда Elliot.

- 17 ноября 2019, 17:17

- |

Еще один из топовых хедж-фондов, тут вообще стратегическое инвестирование в проблемные компании.

Стратегию понял так — заходим на дне и на много, попадаем в совет директоров, заводим своих антикризисных менеджеров, проводим реорганизацию, отращиваем капитализацию, сливаем.

История

ИсторияElliott Management Corporation это управляющий филиал американских флагманских хедж-фондов Elliott Associates LP и Elliott International Limited. Корпорация Elliott была основана Полом Сингером, который является генеральным директором компании, базирующейся в Нью-Йорке.

Пол Сингер — американский управляющий хедж-фондами, инвестор, капиталист-стервятник и филантроп. По данным Forbes, его собственный капитал составляет 3,5 миллиарда долларов. Его хедж-фонд, Elliott Management Corporation (EMC), специализируется на приобретении проблемных долгов. Сингер родился в 1944 году и вырос в Теанеке, штат Нью-Джерси, в еврейской семье, он один из трех детей манхэттенского фармацевта и домохозяйки. Он получил степень бакалавра в области психологии в Университете Рочестера в 1966 году и степень доктора права в Гарвардской школе права в 1969 году. В 1974 году Сингер стал работать адвокатом в отделе недвижимости инвестиционного банка Дональдсона, Lufkin & Jenrette.

( Читать дальше )

Блог им. DoctorNaviSombre |Хедж-фонд Two Sigma 60млрд$, тот самый кукловод?

- 16 ноября 2019, 16:26

- |

История

Компания Two Sigma Investments была основана в 2001 году Джоном Овердеком, Дэвидом Сигелем и Марком Пикардом. Cигель является доктором компьютерных наук из Массачусетского технологического института и занимал должность директора по информационным технологиям в DE Shaw & Co. до создания Two Sigma. Овердек — серебряный призер Международной математической олимпиады, который впоследствии изучал математику в Стэнфордском университете, а затем перешел на должность управляющего директора в DE Shaw, перед тем как уйти в соучредители Two Sigma. Пикард занимал пост президента фирмы с момента ее основания до выхода на пенсию в 2006 году.

Согласно Two Sigma, название фирмы было выбрано, чтобы отразить двойственность слова sigma. Сигма в нижнем регистре, σ, обозначает волатильность доходности инвестиций по данному эталону, а сигма в верхнем регистре, Σ, обозначает сумму. Сложив воедино волатильность отдельных позиций, измеренную по отношению к эталону, Two Sigma может усилить прогнозные сигналы, говорится на сайте компании.

( Читать дальше )

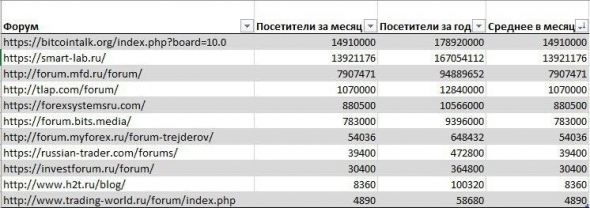

Блог им. DoctorNaviSombre |Топ форумы по трейдингу, инвестициям и крипте. Кого забыл?

- 15 ноября 2019, 14:15

- |

Анализировал поисковики на выдачу самых крупных и активных русскоязычных форумов по инвестициям, трейдингу и криптовалюте, получился вот такой список по убыванию:

bitcointalk.org/index.php?board=10.0

smart-lab.ru/

forum.mfd.ru/forum/

tlap.com/forum/

forexsystemsru.com/

forum.bits.media/

forum.myforex.ru/forum-trejderov/

russian-trader.com/forums/

investforum.ru/forum/

h2t.ru/blog/

trading-world.ru/forum/index.php

Подскажите, кого не нашел и кого можно внести дополнительно?

Ну и надеюсь будет кому то полезно. Правила не нарушает этот пост, вроде не в рекламных целях?

П.С. А может кто из модераторов открыть мне спецтеги? Алготрейдинг и трейдинг? Или что нужно сделать?

----------

П.С.2 Веду свой дневник, о том как я пытаюсь вырастить свой хедж-фонд и о том как учусь торговать, буду рад видеть в подписчиках тут и в телеграмме - t.me/drsombre

Блог им. DoctorNaviSombre |О самом жирном хедж-фонде, Bridgewater.

- 15 ноября 2019, 14:03

- |

Ну и заодно собираю и оформляю текстик для смартлаба и блога в телеграмме, мб кому будет интересно почитать.

Сегодня о самом крупном хедж-фонде в мире, о Bridgewater Associates и кстати читал еще книгу этого миллиардера, «Принципы», мне очень хорошо зашла.

История

История фирмы включает новаторские отраслевые стратегии, такие как: хеджирвоание, альфа- и бета- стратегии, создание инвестиционных портфелей с абсолютным доходом и паритет риска. Согласно Financial News, компания была самой быстрорастущей в мире с 2000 по 2005 год, пока не прекратила принимать новых клиентов. Активы компании увеличивались на 25% каждый год в течение десятилетия 2001-2010 гг. Причем количество сотрудников в одиннадцать раз превышало уровень 2000 года.

Компания Bridgewater Associates была основана Рэем Далио в 1975 году в офисе, который был комнатой в его квартире на Манхэттене. В то время бизнес состоял исключительно из консультирования корпоративных клиентов и управления внутренними и международными валютными и процентными рисками. Фирма позже изменила свой акцент и начала продавать экономические советы правительствам и корпорациям, таким как Nabisco и McDonald's.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс