Блог компании Mozgovik |En+: лакомый value актив

- 23 июня 2022, 18:24

- |

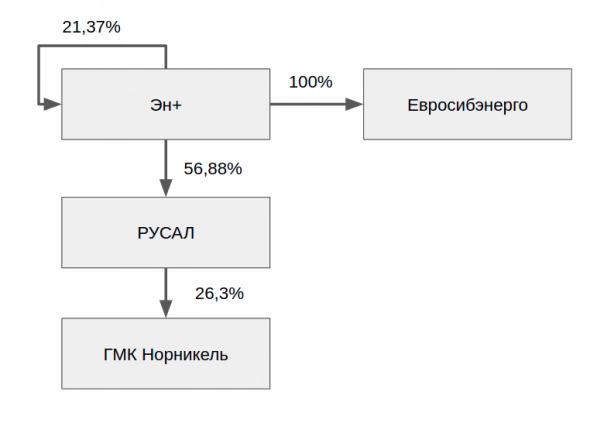

Матрешки есть не только в виде национальных игрушек, но и на фондовом рынке, одна из таких — компания Эн+. Детище Дерипаски и его головной публичный холдинг — En+ консолидирует в себя активы электрогенерации (преимущественно ГЭС в Сибири) и металлургический сегмент (56,9% акций Русал), который в свою очередь еще владеет блок пакетом в ГМК Норникель.

Про Русал и ГМК Норникель я уже писал тут Русал: алюминиевое богатство и тут ГМК Норникель в поисках upside, осталось проанализировать и решить — куда лучше инвестировать частному инвестору из этих трех гигантов и есть ли в En+ какая-то недооценка.

Эн+ — это по сути холдинг, в который входит 2 сегмента — энергетический (ГЭС и ТЭЦ) и металлургический (представлены пакетом в Русале).

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Блог им. CaptainAlbinos |🔥Итоги дня: IMOEX +0,4% Разнонаправленный рынок

- 22 июня 2022, 18:48

- |

👉 Газпром -1,9% продолжает падать, инвесторы все еще боятся, что дивиденды за 21 год могут выплатить не в полном объеме. Это не так, собрание акционеров их либо утвердит, либо нет — узнаем через неделю!

👉 ЛУКОЙЛ +1,8% растет против собратьев по нефтегазу (вчера упал из-за ГОСА и отмены дивидендов, которые и так никто не ждал?). Минфин хочет отменить топливный демпфер вообще (разницу между ценой на бензин в опте между ЕС и Россией сейчас компенсирует Минфин). Минэнерго против, поэтому пока нефтепереработка еще живёт, а цены на бензин где-то даже падают (или хотя бы не растут).

👉 Сбер +2,6% «банковская система РФ должна расти на 10-12% в год, чтобы заместить внешнее фондирование — Минэкономразвития». Половину этой системы должен занять Сбер, который стоит сейчас 0,4 капитала (если не будет массовых резервов, конечно же).

( Читать дальше )

Блог им. CaptainAlbinos |🔥Итоги дня: IMOEX -1,9% День Строителя

- 21 июня 2022, 18:47

- |

👉 Акции застройщиков растут широким фронтом ПИК +8,6%, Самолет +3,7%, Эталон +7,4% и ЛСР +7,5%. Сегодня президент объявил, что стране нужны миллиарды квадратных метров и надо вкладывать в реальные активы, такие как стройка. Льготная ипотека в этом поможет.

👉 Газпром -3,3%, Минфин планирует обложить компанию допналогом за сверхвысокие цены на газ в сентябре-ноябре 2022 года. Планируют изъять 416 млрд рублей, правда непонятно какие объемы и цена будут осенью этого года — скорее всего берут сверхналог за ударное первое полугодие. Кто следующий?

👉 Новатэк +3%, ударно растет второй день подряд, даже против рынка — пробил 1000 рублей за акцию.

👉 Полюс -4,1%, Полиметалл -1,5%, Селигдар -3,6%

( Читать дальше )

Блог им. CaptainAlbinos |Газпром и Налоги

- 21 июня 2022, 13:15

- |

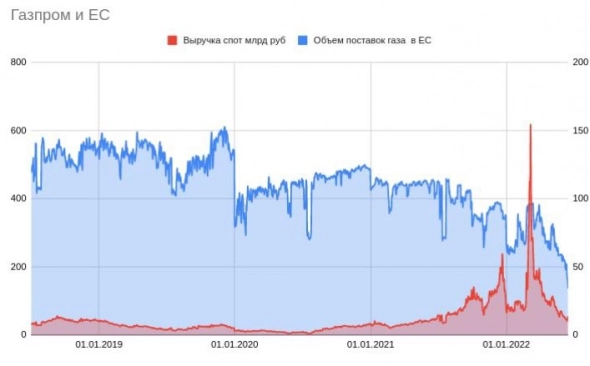

График цены на газ в рублях исходя из индекса TTF (газпром продает с лагом цены там реально НИЖЕ)

За декабрь 2021 могут накинуть еще 150 млрд смело, а за 2022 вы сами поняли)) Что-то как то лихо идет процесс деакционеризации.

Что думаете? Пора тикать из акций Газпрома или из российских акций вообще?

Вот выручка по споту TTF с учетом текущих объемов и курса бакса, ситуация нерадостная!

( Читать дальше )

Блог им. CaptainAlbinos |🔥Итоги дня: IMOEX +2,1% Россия вперёд!

- 20 июня 2022, 18:50

- |

👉 USD/RUB -1% пока экономисты спорят курс рыночный или рисованный — рубль обновляет лои в новой реальности. Привет импортерам!

👉 Новатэк +10% — герой дня. Михельсон на ПМЭФ сообщил, что с Арктик СПГ все нормально, справимся в срок и без иностранцев. Цены на СПГ все знают, европейцы покупают активно и у нас по спот цене (1000 долларов за тыс. кубов).

👉 Сбербанк +4,8% — Греф на ПМЭФ так же сообщил, что в банковском секторе все более-менее. Прибыли не будет, но и убытков в 5 трлн во всех банках тоже.

👉 Яндекс +6,2% выкупает 93,2% облигаций. За 200 тысяч $ номинала облигации Яндекс выплатит 140 тыс $ и 957 акций Яндекса (премия к текущей цене).

👉 Акрон +8,5% Структуры Вячеслава Кантора сократили долю в ПАО «Акрон» до 40,85%. Санкций, видимо, не будет.

( Читать дальше )

Блог компании Mozgovik |Мой Рюкзак #1

- 20 июня 2022, 13:25

- |

( Читать дальше )

Блог им. CaptainAlbinos |🔥Итоги дня: IMOEX -0,7% Суверенная биржа

- 17 июня 2022, 18:55

- |

👉 Сегодня был интересный день на ПМЭФ, почти все умнейшие экономисты страны высказались, но индексу это не помогло — сегодня падаем.

👉Газпром -0,6% Немцы пытаются уговорить канадцев отдать им компрессор. Газ в Европе снизился до 1300 долларов за тысячу кубов.

👉 Новатэк -1% Михельсон просит 24 млрд рублей на создание отечественных технологий по сжижению газа. Наверное дадут!

👉 Лукойл, Татнефть, Роснефть и другие снижаются на 1-2%, цена на нефть падает на 3.8%.

👉 Сбер +0,18% - президент объявил о снижении ставки на льготную ипотеку до 7% + объявил о ипотеке для бизнеса в 5% годовых. Рост строительных кредитов неизбежен?

👉 Самолет +1,9%, Пик +3%, снижение ставки на льготную ипотеку позитивно отаржается в девелоперах. Ждем роста продаж, несмотря на цены? Рубли то надо куда то деваьт.

( Читать дальше )

Блог им. CaptainAlbinos |Завтрак с Грефом

- 17 июня 2022, 08:50

- |

«Герман Греф проводит традиционный завтрак «Сбера» на питерском форуме

Дискуссия началась со слайдов о состоянии экономики:

• Сначала о хорошем: первый эффект от санкций оказался значительно мягче, чем все ожидали — рубль укрепился, это повлияло на инфляцию, ставку ЦБ, возобновление кредитования, огромный профицит торгового баланса

• Но рубль в итоге переукрепился. «Такой ситуации я не помню — когда валюта в России никому не нужна, банки вводят отрицательные комиссии, парадоксальная ситуация», — удивлялся Греф.

• Большая часть экономики под ударом: на страны, которые ввели санкции против России, приходится 56% экспорта и 51% импорта. Под угрозой 15% ВВП.

• Около 32% импорта приходится на нашего ключевого торгового партнера — ЕС.

• $30 млрд — критические позиции импорта из стран, которые ввели санкции против России (это затрагивает машинное оборудование, фармацевтику, транспорт и т.д.)

( Читать дальше )

Блог им. CaptainAlbinos |Энел, Лукойл и Газпром

- 17 июня 2022, 08:31

- |

Капитализация энел 19.7 млрд руб, в долларах 350 млн баксов

56.4% энела по рыночной стоят 200 млн баксов, энел продаёт за 137 млн баксов. Скидон 31%.

Те считайте покупают в стакане по 0.38 рубля (рыночная вчера 0.56р), при этом балансовая стоимость 1.25 рубля — Грэм бы одобрил (нет).

Насчет оферты не уверен, все таки параметры сделки неясны, возможно лукойл с Газпромом купили пополам и потом попилят активы.

Может лукойл туда выделит генерацию (давно хотел сделать спинофф и оставит историю публичной), либо все заберёт себе гэх — посмотрим.

С убытком продавать на открытии наверно не стоит, как и покупать — лучше стоять в стороне.

P. S. Юнипро Вряд-ли купят дороже, так что позитив для интер РАО. Да и активы там получше.

Блог им. CaptainAlbinos |🔥Итоги дня: IMOEX +2,2% Тихая гавань

- 16 июня 2022, 19:17

- |

👉 Во всем мире акции и индексы падают (S&P500 -3%, NASDAQ -4%, FTSE100 -4%, DAX -3,1%) из-за резкого повышения ставки ФРС, мировой инфляции, рецессии. А мы растем наперекор дружественным и недружственным странам

👉 ПМЭФ радует российских инвесторов интересными новостями и подробностями про публичные компании — теперь кулуарные беседы на форумах вместо отчетов.

👉 НОВАТЭК +4,2% планирует достроить Арктик СПГ-2 в срок, возможно немного сдвинув сроки. И это несмотря на разрыв сервисного соглашения с Baker Hughes

👉 Газпром -0,13% Алексей Миллер сообщил, что компрессор может починить только Сименс и только в Канаде. А посол в ЕС Чижов сообщил, что если компрессоры нам чинить не будут, то возможно Северный Поток 1 отключиться вообще. СП-2 при этом готов к работе, а цены на нат газ в Европе сегодня щупали 1500 долларов за тысячу кубов.

👉 Нефтегазовые компании дружно растут (Роснефть, Лукойл, Татнефть, Газпромнефть и др) — Новак ожидает снижения объемов добычи нефти всего на 3-5% от 2021 года.

👉 Сбер +1,5% — Сбер не ожидает массовых дефолтов, докапитализация банку не потребуется. У ВТБ дела похуже, Костин сообщил, что прибыли в 2022 году не будет, а миллиарды долларов заморожены санкциями.

👉 YNDX +4,8%, VKCO +4%, GEMC +25% и другие расписки устроили небольшое ралли — возможно близится решение по конвертации зависших ГДР?

👉 СПб Биржа+8%, хотя днем доходили до +20% — планируют открыть торги гонгконгскими акциями. Ждем!

👉 Энел +4,8% — Enel близка к заключению сделки по продаже своих активов в России.

Всем удачи!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс