Блог компании Mozgovik |Газпром: сбудутся ли мечты акционеров без экспорта газа в Европу и вырастут ли акции через 5 лет?

- 24 января 2024, 14:40

- |

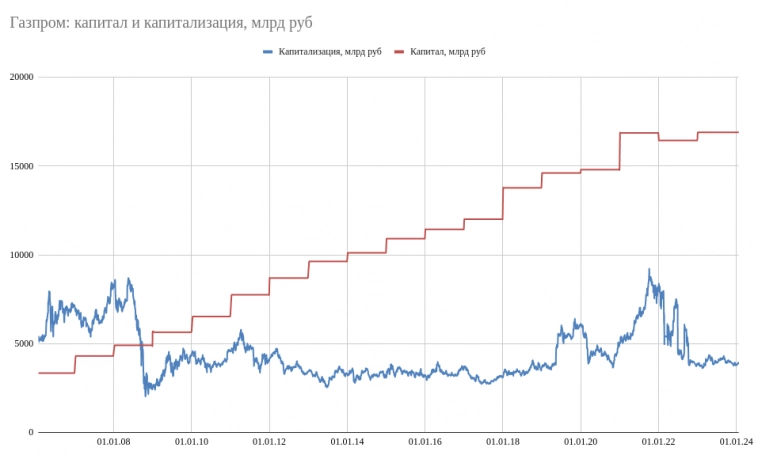

Газпром — одна из крупнейших энергетических компаний в мире по запасам и активам, но одна из худших по соотношению активам к капитализации.

Акции на бирже приносят только убытки долгосрочным инвесторам в данный актив (с учетом инфляции и девальвации рубля), при этом капитал компании растет (но капитал закопан в землю в виде труб и стадионов — прибыли не приносит, соответственно и капитализации тоже)

График капитализации и капитала

Полтора года назад подбирался к анализу Газпрома и написал два поста: Газпром: будущее от текущих https://smart-lab.ru/company/mozgovik/blog/816502.php и Газпром: будущее от текущих, обновление расчетов по модели в Сентябре 2022 года https://smart-lab.ru/company/mozgovik/blog/835371.php

Тогда решил не тратить время на погибающего монстра под напором санкций, в целом это было правильное решение — акции только и падали или топтались на дне. Но теперь прошло время, Сила Сибири набирает ход, пора взглянуть на перспективы акций свежим взглядом.

Разберем Газпром “с нуля” в текущих условиях снова. Что такое Газпром? Это не только газовый бизнес, хотя он и является основой:

( Читать дальше )

- комментировать

- 3.8К | ★6

- Комментарии ( 43 )

Блог компании Mozgovik |Денежная масса и капитализация: количество рублей уже 100 трлн или "у нас очень много денег"

- 15 января 2024, 20:13

- |

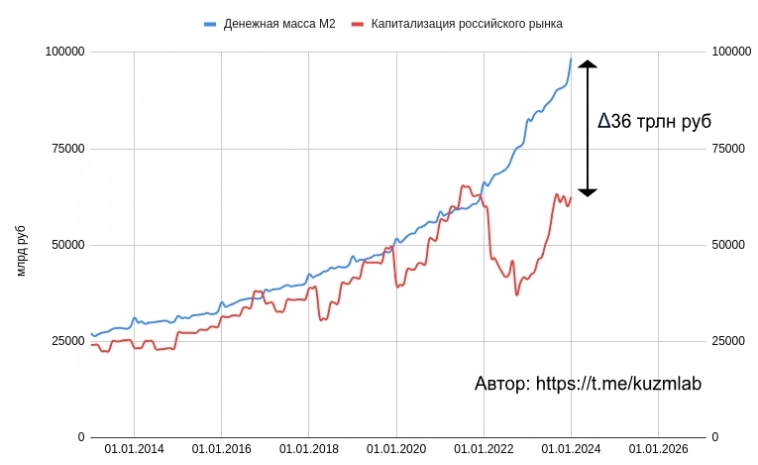

Вышли данные по денежной массе М2 от ЦБ, традиционно делаем диаграммы в сравнении с капитализацией российского рынка, дабы подтвердить ОСНОВНОЙ ТЕЗИС — чем больше денег в системе, тем выше капитализация компаний (причем важно не сравнение м2 с капитализацией, а динамика изменения денежной массы по месяцам)

В декабре 2023 года (традиционно сильный месяц для м2) добавилось 5,95 трлн рублей в денежную массу м2 (м2 был 92,55 трлн руб, стало 98,5 трлн руб) — сезонно резкий всплеск бюджетных расходов превзошел ожидания.

Капитализация публичных компаний в декабре выросла на 2,5 трлн рублей, но по сути топчемся на месте с сентября.

В ежемесячном формате это выглядит так

( Читать дальше )

- комментировать

- 21.5К |

- Комментарии ( 99 )

Блог компании Mozgovik |ЛУКОЙЛ сломал установку каталитического крекинга - пора ли продавать акции?

- 15 января 2024, 15:22

- |

ЛУКОЙЛ перестал продавать АИ-95 на бирже из-за поломки установки каткрекинга на Нижегородском НПЗ — многие аналитики-инвесторы уже бьют тревогу, что с акциями и дивидендами будет что-то не то. Давайте разбираться!

«У ЛУКОЙЛа в январе вышла из строя установка каталитического крекинга на Нижегородском НПЗ, которая позволяет выпускать высокооктановый бензин, рассказали несколько собеседников “Ъ”.

По их словам, причиной ее остановки 4 января стала поломка иностранного компрессорного оборудования, которое невозможно заменить в ближайшее время из-за западных санкций. Собеседники “Ъ” утверждают, что ЛУКОЙЛ будет стремиться завершить ремонт на этой установке до весны.

«Нижегороднефтеоргсинтез», один из крупнейших производителей бензина в России, в среднем в 2023 году производил 410 тыс. тонн в месяц, за 11 месяцев — 4,6 млн тонн, отмечает Александра Зубачева из «Петромаркета». По ее словам, в последние месяцы весь объем бензина направлялся на внутренний рынок.

( Читать дальше )

Блог компании Mozgovik |Дивидендная увертюра в Роснефти: как быстро закроет дивидендный гэп компания №1 на российском рынке по капитализации?

- 10 января 2024, 16:44

- |

Сегодня отсекается Роснефть (последний день чтобы купить акции и получить дивиденды) с дивидендом в 30,77 руб (5,1% ДД)

Продолжаю серию постов в виде дивидендных спекуляций.

Статистика закрытия див гэпов от Роснефти впечатляет — одно из лучших, что я успел посмотреть:

( Читать дальше )

Блог компании Mozgovik |Потенциальные инвест идеи 2024 и РИСКИ их исполнения

- 09 января 2024, 18:17

- |

2023 год был одним из лучших в истории российского рынка — восстановление стоимости по большей части бумаг составило больше 60% и обогнать депозит, инфляцию и индекс не составило труда для большинства инвесторов.

Частично сработал Иранский сценарий, о котором писал 2 года назад smart-lab.ru/company/mozgovik/blog/779845.php

Год назад писал пост Потенциальные инвест идеи на 2023 и РИСКИ их исполнения

Получилось вполне себе неплохо — эмитенты из таблички, чьи столбцы изменения прибыли и див доходности были отмечены зеленым выросли более чем на 100% (а Совкомфлот на все 300%). Дивиденды в ЛУКОЙЛе, НМТП и Сбере попали практически в яблочко, а Совкомфлот оказался в 2 раза лучше даже моего смелого прогноза.

( Читать дальше )

Блог компании Mozgovik |Мой Рюкзак #35: Итоги 2023 года и планы на будущее

- 31 декабря 2023, 18:49

- |

Традиционный итоговый пост Рюкзака — 31 декабря для этого подходит как нельзя кстати. Сделок сегодня, естественно не совершал.

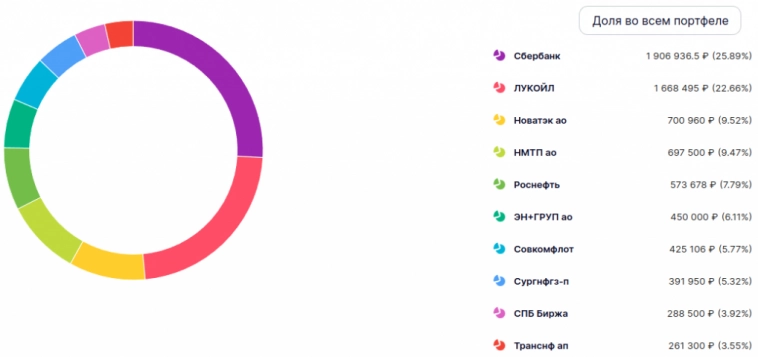

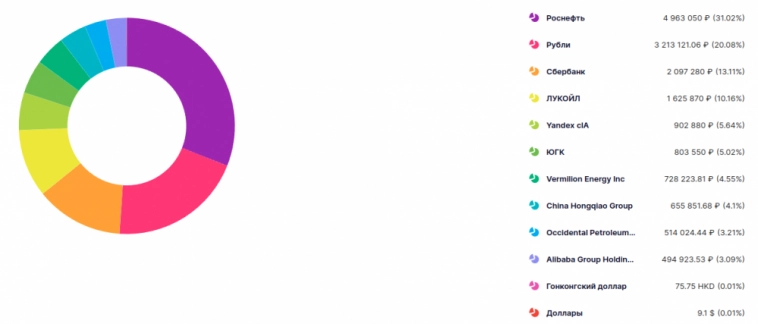

В публичном формате, портфель год назад 31.12.22 — 7,3 млн рублей (пост Мой Рюкзак #11: Новогоднее и венчур на дивы ЛУКОЙЛа)

Портфель сейчас 31.12.23 — 17 млн рублей, без пополнений, выводов и налогов (вся сумма кроме сбера и иностранных акциях представлена на ИИСах)

( Читать дальше )

Блог компании Mozgovik |ЛУКОЙЛЬНЫЕ риски или почему акции ЛУКОЙЛа не стоит держать вечно

- 29 декабря 2023, 21:05

- |

ЛУКОЙЛ — одна из любимых компаний практически любого частного инвестора на Мосбирже, это доказывает не только Народный портфель

Но и статистика пульса — за последний год больше всего инвесторы из Пульс покупали ЛУКОЙЛ (и это оправдало ожидания многих, акция выросла с 3500-4000 рублей до 6800 + выплатила хорошие дивиденды в 887 рублей)

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 5 )

Блог компании Mozgovik |Сургутнефтегаз созрел для отчетности за 9 месяцев - форвардные дивиденды составляют 12 или 13 рублей?

- 25 декабря 2023, 21:20

- |

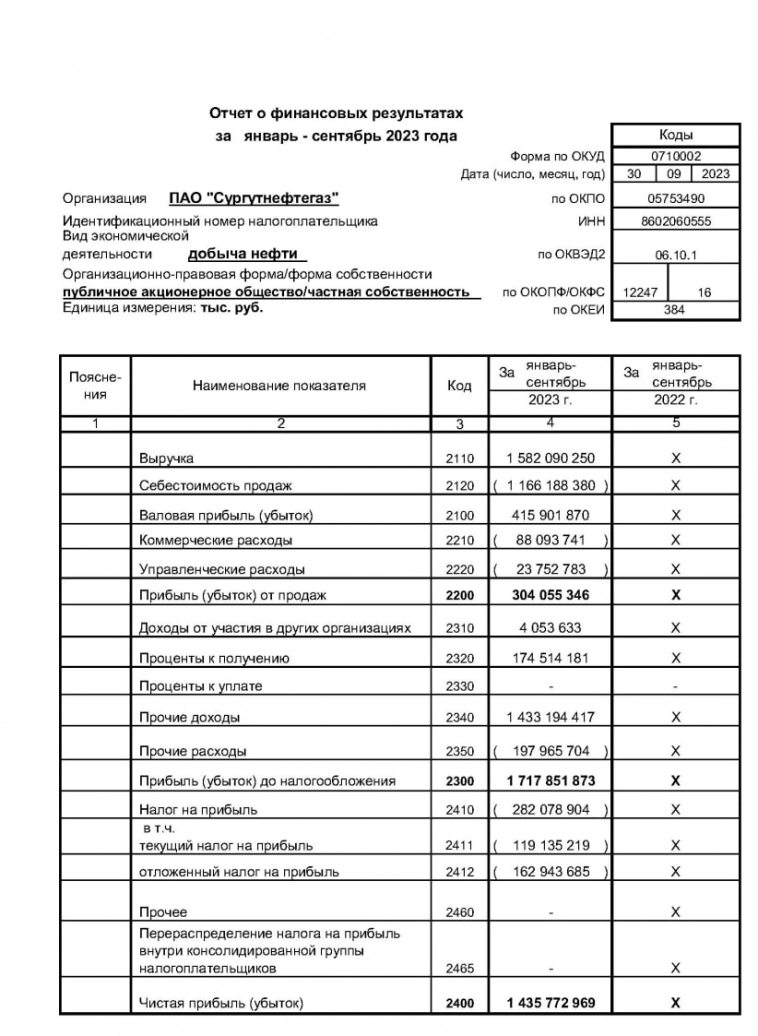

Сургутнефтегаз сделал акционерам новогодний подарок — отчитался за 9 месяцев 2023 года по РСБУ

Самое время “сверить часы” с прогнозами.

Естественно — всех интересует прибыль и дивиденды на преф. Напоминаю, что 9 месяцев отсеклись по 97,4 рубля за доллар, сейчас доллар стоит 91,8 рублей (в 4 квартале вероятна переоценка валютной кубышки в “минус”, осталось всего 4 дня торгов).

Прибыль астрономическая и рекордная за все время существования компании!

( Читать дальше )

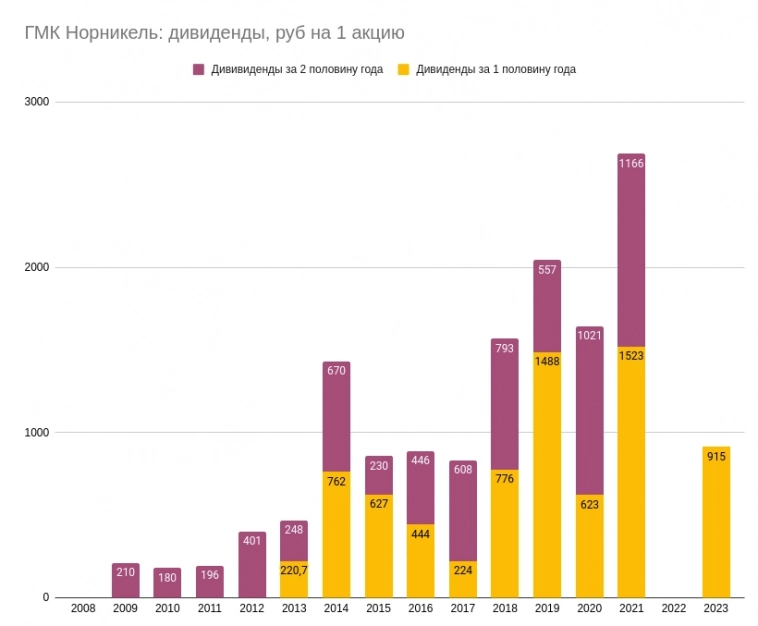

Блог компании Mozgovik |Дивидендная увертюра в ГМК Норникель: Потанин перестанет выкачивать дивиденды, как раньше?

- 25 декабря 2023, 19:38

- |

Сегодня отсекается ГМК Норникель (последний день чтобы купить акции и получить дивиденды) с дивидендом в 915 рублей (5,4% ДД)

Продолжаю серию постов в виде дивидендных спекуляций.

Статистика закрытия див гэпов от ГМК Норникель выглядит менее стабильным, чем у ЛУКОЙЛА:

( Читать дальше )

Блог компании Mozgovik |Мой Рюкзак #34: Полный cash-out или как Новый год встретишь, так его и проведешь

- 25 декабря 2023, 12:32

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть. Полностью выхожу из кэша перед Новым годом — планирую встретить его полностью в акциях (как Новый Год встретишь, так его и проведешь).

Причины простые: появились новые интересные инвест возможности + многие управляющие «закрывают» позиции под конец года чтобы зафиксировать результат — мне его фиксировать не надо, у меня длинный инвестиционный путь

Прошлый пост: Мой Рюкзак #33: Найдётся все или кто не рискует — тот не пьет шампанское (актуально под Новый год)

Было 15,9 млн рублей на 12.12.23

Стало 16,7 млн рублей на 25.12.23

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс