Новости рынков |Многие горнодобывающие шахты оказались на грани закрытия из-за падения цен на никель — Bloomberg

- 05 февраля 2024, 11:08

- |

Всего 18 месяцев назад крупнейшая в мире горнодобывающая компания наслаждалась безумным спросом на никель. BHP Group с большой помпой заключила сделку с Tesla Inc на поставку важнейшего компонента для электромобилей. Компания собиралась соревноваться австралийским миллиардером Эндрю Форрестом за контроль над одной из самых перспективных шахт в мире.

Для BHP никель был лучом света. Руководство компании сделало этот металл ключевым фактором роста, сырьевым активом будущего, который поможет выйти из рынка ископаемого топлива и использовать себе на пользу новый спрос, обусловленный мировой гонкой за декарбонизацию.

Однако ситуация быстро изменилась для BHP и других добывающих компаний. Рынок никеля погрузился в хаос после волны новых поставок из Индонезии — которая стала результатом огромных китайских инвестиций и крупных технологических прорывов. Многие шахты по всему миру оказались на грани закрытия: одни просят помощи у государства, другие — разоряются. BHP, например, сейчас оценивает будущее своего флагманского рудника Nickel West в Австралии.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Золото подорожает до $2200, а цены на серебро улетят в космос — UBS

- 05 февраля 2024, 11:05

- |

«Мы считаем, что золото будет дорожать по мере ослабления денежно-кредитной политики Федрезерва. Снижение курса доллара тоже сыграет в этом процессе не последнюю роль», — пояснил стратег по драгоценным металлам в UBS Джони Тевес, которая ожидает, что к концу года металл достигнет $2200 за унцию.

Цены на золото, как правило, находятся в обратной зависимости от динамики процентных ставок. Когда ставки снижаются, привлекательность золото по сравнению с альтернативными инвестициями растет. Это связано с тем, что другие активы, например, облигации, в условиях низких процентных ставок будут приносить меньший доход.

Кроме того, низкие ставки ослабляют доллар, золото становится дешевле для международных покупателей, соответственно, спрос на него растет.

Пока неясно, когда и как быстро ФРС будет снижать ставки, однако UBS сохраняет свой прогноз по смягчению денежно-кредитной в США. На прошлой неделе состоялось очередное заседание Федерального комитета по открытым рынкам, который принял решение не менять ставки в январе, но дал надежду на снижение в марте.

( Читать дальше )

Новости рынков |«Невозможно инвестировать»: обвал акций Китая на $2 трлн оставил инвесторов в шоке — Financial Times

- 05 февраля 2024, 10:31

- |

Обещание китайских властей о «силовых» мерах на прошлой неделе было их самой громкой попыткой остановить распродажу на фондовом рынке, которая уничтожила почти 2 триллиона долларов капитализации. Для многих инвесторов на конференции Goldman Sachs в Гонконге эта клятва оказалась слишком незначительной и слишком запоздалой.

Более 40 процентов опрошенных, присутствовавших на сессии по китайским акциям, проведенной американским банком в среду, заявили, что, по их мнению, страна «непригодна для инвестиций». Это произошло всего через день после того, как вице-премьер страны открыто призвал к «более решительным и эффективным мерам по стабилизации рынка и повышению доверия».

Трейдеры, управляющие активами и хедж-фонды рассказали Financial Times, что после десятилетия стабильного притока иностранной валюты на китайские рынки доверие глобальных инвесторов было поколеблено тремя годами огромных потерь, облегченными лишь мимолетными подъемами, которые быстро сходили на нет.

( Читать дальше )

Новости рынков |Китай раскритиковал прогноз МВФ о сокращении темпов роста до 3,5% к 2028 году — Bloomberg

- 02 февраля 2024, 14:33

- |

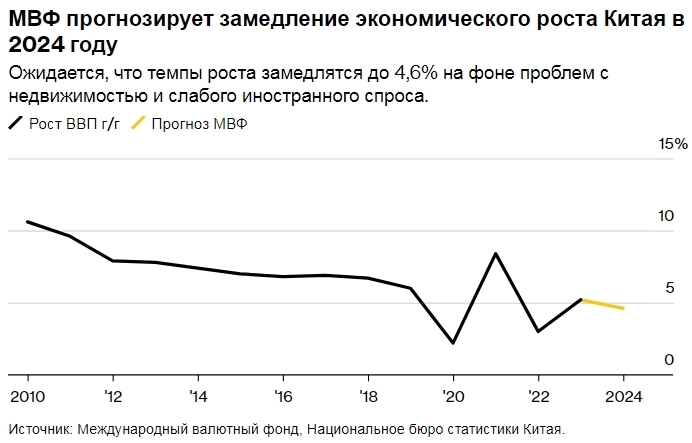

Китай вступил в конфликт с Международным валютным фондом из-за его прогноза замедления роста азиатского гиганта, подчеркнув чувствительность Пекина к нелестным оценкам его экономики.

Неопределенность вокруг перспектив Китая в этом году «высокая», заявил МВФ в своем ежегодном обзоре второй по величине экономики мира, ссылаясь на глубокий спад в сфере недвижимости и слабый внешний спрос. Согласно докладу, экономический рост страны замедлится в 2024 году и продолжит замедляться в ближайшие годы.

Сотрудники МВФ должны «тщательно изучить» тенденцию экономического роста страны, добавил Чжан, призвав организацию провести более подходящую оценку перспектив страны, чтобы помочь «стабилизировать» доверие.

Пекин изо всех сил пытается поднять настроения, поскольку его экономика охвачена кризисом в сфере недвижимости, падением цен и геополитической напряженностью в отношениях с Западом. Власти расширили доступ застройщиков к кредитам и активизировали усилия по прекращению массового бегства с рынка акций, в том числе заблаговременно обнародовав решение сократить сумму денег, которые банки должны держать в резерве, для стимулирования кредитования.

( Читать дальше )

Новости рынков |Японские розничные инвесторы вкладывают миллиарды в индийские акции — Bloomberg

- 02 февраля 2024, 13:13

- |

Розничные инвесторы Японии вкладывают деньги в индийские акции на фоне ставок, что эта страна станет следующим Китаем.

По данным Bloomberg, в январе совокупные активы индийских инвестиционных фондов в Японии, ориентированных на акции, выросли на 11%, или на 237 млрд иен (1,6 млрд долларов). Принимая во внимание рост индийских акций по отношению к иене в прошлом месяце, цифры предполагают приток около 140 миллиардов иен в индийские фонды акций, в то время как японские фонды акций почти не имели чистого притока.

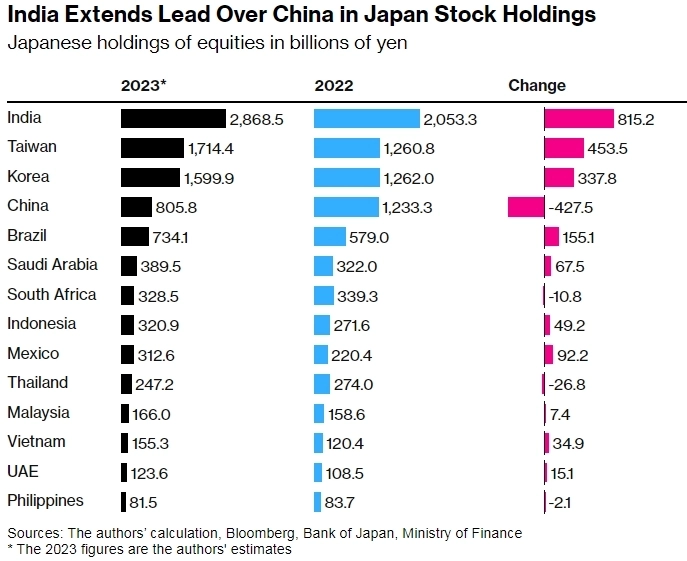

Инвестиции в индийские акции укрепили лидерство этой страны над другими странами как любимого развивающегося фондового рынка для японцев, отчасти благодаря открытию в этом году безналоговых инвестиционных счетов. Согласно анализу Bloomberg правительственных данных, учитывающих чистые покупки и цены на активы, в прошлом году инвестиции в акции Индии выросли больше, чем в любой другой развивающейся стране.

Индия увеличивает преимущество над Китаем в японских фондах акций. Вложения резидентов Японии в иностранные акции в миллиардах иен.

( Читать дальше )

Новости рынков |Цикл против тренда: инвесторам нужно готовиться к долгосрочным переменам — The Financial Times

- 02 февраля 2024, 13:10

- |

Финансовые рынки склонны предугадывать изменения в цикле до того, как они материализуются. Например, в первой половине 2022 года рост процентных ставок и опасения рецессии привели к снижению мировых цен на акции. Напротив, с конца октября 2023 года мировые цены на акции выросли почти на 20 процентов, поскольку инвесторы начали отражать улучшение макроэкономической ситуации. Таким образом, циклы имеют большое значение для инвесторов.

Тем не менее, хотя многие инвесторы концентрируются на прогнозе этих поворотных моментов, большинство из них сосредоточены на получении прибыли в долгосрочной перспективе. Краткосрочные спады и подъемы не должны иметь большого значения для этих инвесторов — большее значение имеет тенденция.

( Читать дальше )

Новости рынков |Рост лизингового рынка замедлится в два раза в 2024 году

- 02 февраля 2024, 09:52

- |

Общий лизинговый портфель может увеличиться на 18%, до 9,9 трлн рублей, оценили в НРА. Схожие прогнозы изданию дали и участники рынка. Коммерческий директор «Интерлизинга» Сергей Жарков предположил, что в денежном выражении он вырастет на 15–20%.

Замедление темпов роста будет связано с окончанием цикла обновления корпоративного и грузового транспорта, объяснила директор рейтингов финансовых компаний НРА Анна Кудринская. Также, по ее словам, рынок продолжит охлаждать жесткая денежно-кредитная политика Центробанка. Как отметил гендиректор «Регион Лизинг» Рустем Мухамедов, высокая ключевая ставка вынудила компании «сократить либо отложить программы модернизации». Негативно повлияют на рынок недостаток предметов лизинга из-за санкций, трудности с выстраиванием логистических и платежных цепочек, сокращение спроса из-за увеличения цены лизинга и ухудшение кредитного качества клиентов, добавила Кудринская.

В секторе легкового автотранспорта рост числа новых предметов в лизинге может составить 15-20%.

( Читать дальше )

Новости рынков |Международные резервы РФ с 19 по 26 января выросли на $1,1 млрд

- 01 февраля 2024, 16:17

- |

По состоянию на 19 января международные резервы равнялись $586,7 млрд. Таким образом, за неделю они увеличились на $1,1 млрд.

Новости рынков |Минпромторг: ограничение маркетплейсов с долей рынка выше 25% требует проработки

- 01 февраля 2024, 09:58

- |

Ограничение маркетплейсов с долей рынка выше 25% требует детальной проработки со стороны правительства РФ. Такое мнение, отвечая на соответствующий вопрос корреспондента ТАСС, выразил статс-секретарь — заместитель министра промышленности и торговли РФ Виктор Евтухов.

Он также подчеркнул, что актуальность вопроса регулирования работы маркетплейсов совершенно ясна, ведь 80% этого рынка занимают всего две компании — Ozon и Wildberries. При этом Евтухов не выразил уверенности в том, что ограничения на открытие пунктов выдачи заказов непременно скажутся на доступности товаров среди граждан.

Может ли такая мера сказаться на доступности товаров для граждан? Не уверен. Любой рынок может и должен быть конкурентным. Как, например, рынок офлайн-торговли, где существует такая норма — антимонопольное ограничение доли торговых сетей. Другой вопрос — может эта норма об ограничении доли также уже требует пересмотра в сторону небольшого увеличения. В любимом случае — все это вопросы для серьезного обсуждения и тщательной проработки, в том числе, с отраслью

( Читать дальше )

Новости рынков |Центральные банки взвинчивают спрос на золото — Bloomberg

- 31 января 2024, 11:41

- |

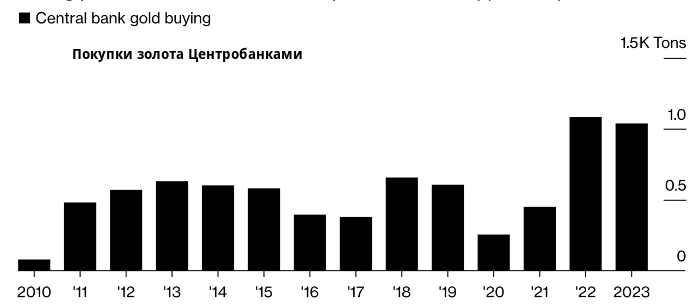

Согласно годовому отчету WGC, общее потребление золота в прошлом году выросло примерно на 3% до 4 899 тонн, чему способствовал высокий спрос на непрозрачном внебиржевом рынке, а также устойчивые покупки со стороны центральных банков. Это самый высокий показатель за период с 2010 года.

Комплексный показатель спроса включает в себя инвестиционные слитки, ювелирные изделия, монеты, покупку центральным банком, биржевые фонды и внебиржевую деятельность. По словам Каватони, на этом последнем рынке участники, включая суверенные фонды, состоятельных физических лиц и хедж-фонды, инвестируют в золотые слитки.

В прошлом году драгоценный металл подорожал на 13%, достигнув рекордного уровня в начале декабря, на фоне экономической и политической неопределенности, геополитической напряженности и ожиданий того, что центральный банк США начнет смягчать политику долгого и агрессивного «Крестового похода» против инфляции. Инвесторы обычно хотят владеть золотом в цикле снижения ставок, поскольку так они выигрывают от более низкой доходности казначейских облигаций и более слабого доллара.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс