Блог им. BondholdersAssociation |Ключ на тринадцать

- 21 сентября 2023, 14:35

- |

Повысив ключевую ставку до 13% годовых, Банк России добавил грусти эмитентам, поскольку займы стали дороже, и дал возможность инвесторам купить облигации с купонной доходностью 20% годовых и даже выше. Как повышение ставки отразится на размещениях и с какими выпусками разумно выходить в новых условиях — в обзоре Boomin.

Член Совета Ассоциации владельцев облигаций (АВО) Александр Рыбин считает странным в сложившихся условиях инвестировать в ВДО ниже, чем с премией в 6-7%.«Однако не уверен, что мое мнение отражает взгляды массового инвестора, не полностью осознающего риски ВДО и готового бросаться в любой «шлак» ради лишнего процента», — говорит эксперт. «Адаптивность российского малого и среднего бизнеса к изменению окружающей среды очень высока. На мой взгляд, это главная причина столь низкой дефолтности в ВДО" — А.Рыбин в обзоре Boomin.

- комментировать

- Комментарии ( 1 )

Блог им. BondholdersAssociation |Евробонды Беларуси

- 21 сентября 2023, 10:34

- |

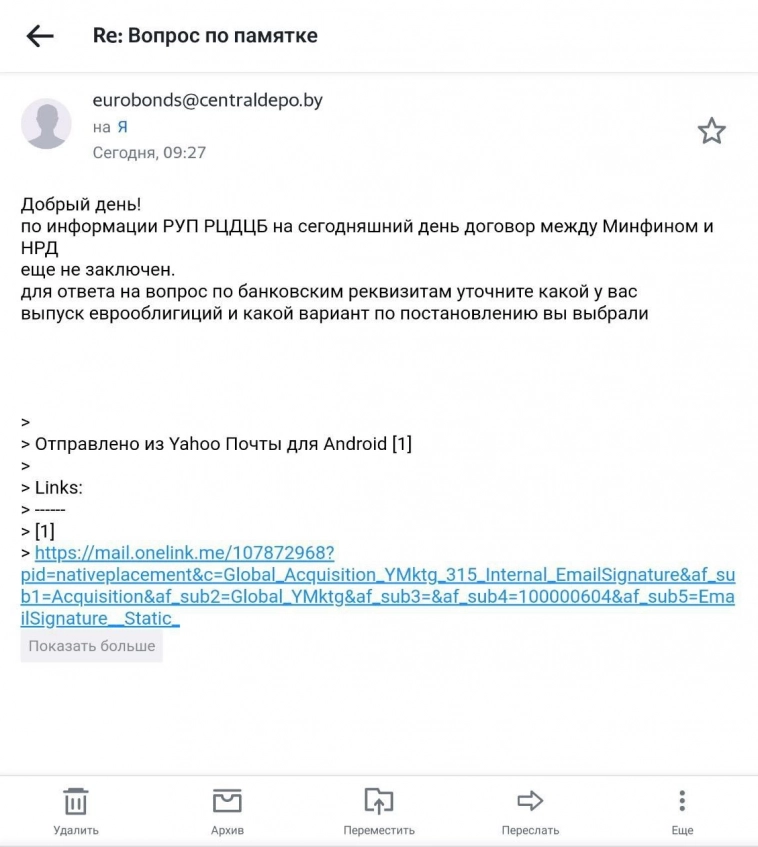

Инвесторы получают ответы от Центрального депозитария Беларуси из которых следует, что договор между Минфином РБ и НРД до сих пор не заключен!

Сроки выплат даже по выпуску Беларусь-23 остаются под вопросом.

Блог им. BondholdersAssociation |АЛЬФА ДОН ТРАНС

- 20 сентября 2023, 15:17

- |

В четверг 21 сентября в 13:00 МСК в чате @GoodBonds состоится эфир с эмитентом ООО «АЛЬФА ДОН ТРАНС».

Ведущий – Александр Рыбин, в гостях — директор и бенефициар Дмитрий Колисниченко.

Компания осуществляет самосвальные перевозки сыпучих материалов на собственных специализированных автотранспортных средствах.

Центральный офис компании располагается в г. Павловск Воронежской области. Парк компании составляет 250 тягачей Вольво и Сканиа.

22 декабря 2022 года Эксперт РА повысило кредитный рейтинг Компании на уровне «B+|ru|»

Блог им. BondholdersAssociation |Еврооблигации Газпром

- 20 сентября 2023, 10:06

- |

Вниманию держателей еврооблигаций Газпром! Мы сейчас напишем очевидное, но тем не менее.

На наш взгляд в связи с недавним сообщением от Газпрома, касающегося еврооблигаций, согласно которому:

ПАО «Газпром» получено разрешение Правительственной комиссии по контролю за осуществлением иностранных инвестиций в Российской Федерации на исполнение обязательств по еврооблигациям без соблюдения положений пунктов 4, 4(2) и 4(3) Указа Президента Российской Федерации от 05.07.2022 № 430 «О репатриации резидентами – участниками внешнеэкономической деятельности иностранной валюты и валюты Российской Федерации». В соответствии с Указом № 430 ПАО «Газпром» исполняет обязательства, связанные с еврооблигациями, путем их обмена на замещающие облигации своего дочернего общества ООО «Газпром капитал». Держателям еврооблигаций, которые их не обменяли, выплаты производятся в соответствии с кредитно-эмиссионной документацией по еврооблигациям.

Если ваши еврооблигации находятся в российской инфраструктуре, необходимо (если это возможно) заместить еврооблигации на соответствующие замещающие облигации.

( Читать дальше )

Блог им. BondholdersAssociation |Кредитный рейтинг Республики Беларусь

- 19 сентября 2023, 21:03

- |

ПОЗИЦИЯ АКРА В ОТНОШЕНИИ КРЕДИТНОГО РЕЙТИНГА РЕСПУБЛИКИ БЕЛАРУСЬ

«По мнению АКРА, «Развивающийся» прогноз отражает текущую неурегулированность вопроса выплат по еврооблигациям. АКРА продолжает наблюдение за доведением выплат по еврооблигациям страны до инвесторов. В случае сохранения существенных ограничений в отношении круга инвесторов, которые могут получить выплаты в белорусских рублях, а также в случае сохранения дополнительных ограничений по доведению купонных платежей до владельцев АКРА будет оценивать влияние складывающейся ситуации на кредитные рейтинги Республики Беларусь с учетом всей имеющейся информации.»

Блог им. BondholdersAssociation |Бизнес Альянс

- 19 сентября 2023, 15:23

- |

Сегодня 19 сентября в 12.00 в в telergam-чате GoodBonds состоялся эфир с эмитентом АО «Бизнес Альянс».

В гостях:

Дмитрий Любинин — бенефициар компании

Василий Любинин — генеральный директор

АО «Бизнес Альянс» — лизинговая компания, расположенная в Москве и работающая на рынке лизинга с 2006 года.

14 августа 2023 АКРА подтвердило кредитный рейтинг АО «Бизнес Альянс» на уровне ВВ(RU), изменив прогноз на позитивный

Ведущий: Илья Винокуров

Блог им. BondholdersAssociation |Облигации. Главное

- 19 сентября 2023, 09:57

- |

Линкеры поздно, флоатеры рано. Что покупать? Новое размещение «Селигдара» и девелоперы

Банк России повысил ключевую ставку до 13% годовых. Это максимальный показатель с весны 2022 года. Параллельно с этим регулятор дал максимально жесткий сигнал: повышение не последнее, а высокие ставки с нами надолго. Но даже эти новости, кажется, почти не повлияли на рынок. Доходности растут очень слабо, спреды не расширяются, а участники, похоже, не верят в серьезность намерений ЦБ.

Почему это происходит? И какие облигации все-таки стоит покупать инвестору в текущей ситуации? Ответы в нашей программе.

Также разберем подробнее очередное размещение «Селигдара» и поговорим о судьбе девелоперов из сегмента ВДО в условиях высоких ставок.

Ведущий: Константин Бочкарев

Гости: Евгений Жорнист, портфельный управляющий УК «Альфа-Капитал»

Наталья Виноградова, заместитель руководителя департамента рынков долгового капитала БКС КИБ

Блог им. BondholdersAssociation |Бизнес Альянс

- 18 сентября 2023, 12:29

- |

Во вторник 19 сентября в 12:00 МСК в @GoodBonds состоится эфир с эмитентом АО «Бизнес Альянс».

В гостях: Дмитрий Любинин — бенефициар компании и Василий Любинин — генеральный директор АО «Бизнес Альянс»

БИЗНЕС АЛЬЯНС — лизинговая компания, расположенная в Москве и работающая на рынке лизинга с 2006 года. Компания имеет опыт в предоставлении в лизинг различных видов оборудования, железнодорожной и дорожно-строительной техники, морских и речных судов. С 2020 года Компания специализируется на лизинге спецтехники и оборудования для ЖКХ, с 2023 года. БИЗНЕС АЛЬЯНС реализует проекты по предоставлению в лизинг спецтехники и оборудования для добычи и транспортировки угля, а также металлургического оборудования и строительной техники.

Ведущий: Илья Винокуров.

14 августа 2023 АКРА подтвердило кредитный рейтинг АО «Бизнес Альянс» на уровне ВВ(RU), изменив прогноз на позитивный.

Блог им. BondholdersAssociation |С начала года на Мосбирже дебютируют в основном «мусорные» бонды

- 18 сентября 2023, 09:53

- |

Объем всех дебютных размещений облигаций на Мосбирже с начала года по сентябрь составил 170 млрд руб. и уже близок к уровню всего 2022 года, когда новые эмитенты выпустили бумаг на 186 млрд руб. Это следует из презентации директора департамента по работе с эмитентами Мосбиржи Натальи Логиновой, с которой ознакомились «Ведомости». Бумаги разместил 31 дебютант – 26 из них были из сегмента высокодоходных облигаций (ВДО).

ВДО также называют «мусорными» облигациями – это бонды с высокой ставкой купона и таким же уровнем риска. В мире это облигации с кредитным рейтингом ниже инвестиционного уровня. В России формальных критериев отнесения к этому виду облигаций нет, но есть консенсус, что это выпуски с доходностью не ниже ключевой ставки + 5 п. п. К категориям А-ААА относятся компании с высокой финансовой надежностью, к В-ВВВ – с надежностью от низкой до умеренной. Мосбиржа в презентации относит к ВДО компании без кредитного рейтинга или же с рейтингом от B до BBB.

( Читать дальше )

Блог им. BondholdersAssociation |Эфир с эмитентом Регион-Продукт

- 16 сентября 2023, 10:02

- |

15 сентября в 16.00 в чате @GoodBonds состоялся эфир с эмитентом АО «РЕГИОН-ПРОДУКТ»

Ведущий - Илья Винокуров

В гостях: Павел Волков, бенефициар и генеральный директор АО «РЕГИОН-ПРОДУКТ»;

Елена Попылькова, финансовый директор АО «РЕГИОН-ПРОДУКТ»;

Александр Лосев, коммерческий директор АО «РЕГИОН-ПРОДУКТ»;

Сергей Колыванов, директор по маркетингу АО «РЕГИОН-ПРОДУКТ».

Николай Леоненков, директор департамента корпоративных финансов АО «ИК „РИКОМ-ТРАСТ“

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс