SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Tickmill |EURUSD в консолидации, копит силы перед новым ралли

- 04 июля 2023, 15:28

- |

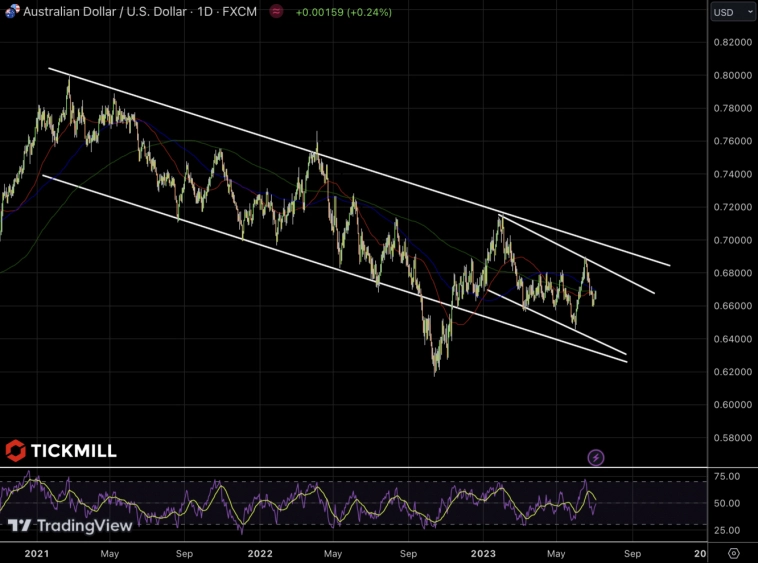

Австралийский доллар быстро отыграл падение несмотря на то, что регулятор не удовлетворил ожиданиям рынка, оставив ставку на прежнем уровне – 4.1% (прогноз 4.35%). ЦБ смог убедить инвесторов, что лишь взял таймаут, после которого планируется продолжить ужесточать политику, кроме того, вполне логичным выглядело «пропустить» одно заседание на фоне снижения общей инфляции в мае с 6.8% до 5.6%. Технический график AUDUSD указывает на два ключевых медвежьих тренда которые будут определять движение пары в краткосрочном и среднесрочном плане:

Среднесрочный нисходящий тренд берет начало еще в начале 2021 года, однако диапазон между верхней и нижней линией, которые выступают в роли областей поддержки и сопротивления, довольно широкий и заключен между уровнями 0.63 и 0.70. Для сделок на более коротких таймфреймах чем дневной, следует обратить внимание на нисходящий коридор внутри основного медвежьего канала, который начал формироваться в начале этого года. На текущий момент они задают зону сопротивления в районе 0.68 и зону поддержки в области 0.64.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |Майский бум на рынке жилья США не дает рынкам расслабиться

- 22 июня 2023, 16:25

- |

Выступление Пауэлла в Конгрессе произвело негативное впечатление на доллар, индекс американской валюты отскочил от верхней границы медвежьего канала, свалился на 102 пункта, нарисовав таким образом двойное дно (разворотный паттерн):

Глава ФРС вчера очень неуверенно говорил о том, необходимо ли ужесточение в будущем и применил крайне обтекаемую формулировку, что, «возможно, имеет смысл продолжать повышать ставку умеренным темпом». После того, как рынок «не поверил» Dot Plot, в котором медианный прогноз предполагал еще два повышения ставки году, учтя вместо это всего одно неполное повышение, от Пауэлла ждали словесных интервенций, которые «напомнят» рынкам о двух повышениях. Однако этого не произошло.

Сильным положительным шоком для рынков стала вчера публикация данных по инвестициям в частное строительство. Темп строительства новых домов за месяц ускорились до 1.631 млн. при прогнозе 1.4 млн:

( Читать дальше )

Блог компании Tickmill |Банк Англии не поспевает за ростом цен в стране

- 21 июня 2023, 14:07

- |

Сюрприз в потребительской инфляции Великобритании за май оказался настолько сильным, что потенциальная реакция Банка Англии завтра на заседании похоже начала ассоциироваться с ущербом для экономики. GBPUSD попытался укрепиться, но очень быстро пришло осознание, что бремя дополнительного ужесточения может оказаться непосильным для экономики, и длинные позиции по паре начали прикрывать:

Общая потребительская инфляция составила 8.7% в мае при прогнозе 8.4% (предыдущее значение 8.7%), однако более важная с точки зрения влияния на решения центрального банка базовая инфляция продолжила ускоряться: в июле она составила 7.1% при прогнозе 6.8% (предыдущее значение 6.8%). Базовая инфляция ускоряется уже второй месяц подряд, в апреле она подскочила с 6.2% до 6.8%. Инфляция в сфере услуг, которая отличается менее волатильными и упорными трендами, превысила прогноз ЦБ на 0.3%, из-за чего давление на Банк Англии сильно возросло так как недостаточно жесткая реакция может запустить волну опасений, что ЦБ подрастерял контроль над ситуацией.

( Читать дальше )

Блог компании Tickmill |Коррекция доллара затрудняется с продолжением

- 20 июня 2023, 16:36

- |

Коррекция доллара затрудняется с продолжением на этой неделе, участники рынка фиксируют прибыль, а также ставят на технический отскок после падения американской валюты на прошлой неделе на солидные 1.4%. Индекс доллара (DXY) отскочил от уровня 102 и поднялся до 102.50 пунктов.

Рисковые активы также в ожидании новостей, кроме того, американский фондовый рынок не задал тон торговле вчера по случаю национального праздника. Монетарный стимул Банка Китая не оправдал ожиданий, ЦБ снизил 5-летнюю ставку для первоклассных заемщиков всего на 10 базисных пунктов (0.1%) до 4.2%. Ожидалась поддержка помощнее. Юань снизился против доллара на 0.23%, также создав базис для укрепления доллара против других азиатских валют. Протокол заседания Банка Австралии разочаровал Австралийский доллар, так как содержание указало на неуверенность ЦБ в отношении дальнейших повышений ставок. Вместе с AUD ушел в коррекцию также и NZD:

Инверсия кривых доходностей (краткосрочные ставки по бондам растут, по долгосрочным снижаются) в США и ЕС продолжает исследовать новые минимумы, инвесторы учитывают в ценах растущий риск разворота инфляции, так что центральные банки после короткого периода завершающей фазы ужесточения будут вынуждены начать снижать ставки.

( Читать дальше )

Блог компании Tickmill |Упорство Банка Японии впечатляет

- 19 июня 2023, 13:44

- |

Доллар постепенно восстанавливается после крупных потерь на прошлой неделе:

Обвал произошел в четверг после выхода данных по импортным ценам в США. В мае за месяц они снизились на 0.6%, что позволило участникам рынка пересмотреть уровень ожидаемой инфляции, что понизило шансы июльского ужесточения ФРС. Ранее на заседании FOMC, глава ФРС Пауэлл заявлял, что ЦБ будет все больше полагаться на выходящие данные в принятии решений. Обычно такие заявления делаются тогда, когда регулятор предвидит приближение переломного момента в деловом цикле, в данном случае смены тренда инфляции окончательно на понижательный. В иных случаях ЦБ часто прибегает к неявным гарантиям (forward guidance), что он может еще некоторое время понижать или наоборот повышать ставки. Приближение к переломному моменту, соответственно, увеличивает чувствительность рынка к выходящей статистике, которая часто остается незамеченной. В данном случае это были импортные цены и первичные заявки на пособия по безработице, которые вновь оказались выше прогноза.

( Читать дальше )

Блог компании Tickmill |ЕЦБ вырывается вперед в гонке ужесточения, открывая Евро путь наверх

- 16 июня 2023, 13:53

- |

ЕЦБ более чем смог удовлетворить ястребиным ожиданиям рынка на вчерашнем заседании. Как и ФРС, Европейский регулятор попытался передать месседж о том, что ставки будут находиться на высоком уровне длительное время, что открыло коротким доходностям путь наверх. Однако будут ли центральные банки придерживаться данного нарратива зависит от входящих данных.

Наверно главным аргументом, что ЕЦБ повысит ставку еще один раз перед тем, как объявить о паузе, стали обновленные прогнозы по инфляции и ВВП:

Прогноз роста выпуска, согласно прогнозам, снизился с 1.0% до 0.9% в 2023 и увеличился с 1.5% до 1.6% по сравнению с мартовским заседанием. В то же время ЕЦБ ожидает более высокую инфляцию в 2023, чем прежде: 5.4% против прежних 5.3%. В 2024 и 2025 году прогноз инфляции вырос на 0.1% по сравнению с мартом.

Необходимость реагировать на усилившийся вызов инфляции при ухудшении перспектив роста ведет к тому, что в дальних облигациях учитывается более высокий риск спада, а в коротких облигациях – риск более агрессивной позиции ЦБ. Как результат вчера мы наблюдали усиление инверсии кривой доходности немецких облигаций – разница между доходностью двухлетней и десятилетней облигации опустилась еще на 5 б.п. и приблизилась к минимуму марта 2023 года:

( Читать дальше )

Блог компании Tickmill |Слабость иены нарастает, в фокусе - уровень 142 по USDJPY

- 14 июня 2023, 16:15

- |

Отчет по инфляции в США за май вполне мог вчера вызвать серьезные рыночные потрясения, но на этот раз рынок не ошибся с прогнозом: базовая инфляция ускорилась до 0.4% в месячном выражении, общая инфляция замедлилась до 4.0%. Учитывая рыночный консенсус, что FOMC, без сюрпризов во входящей статистике, пропустит повышение в июне, шансы данного исхода выросли, что моменте даже несколько ослабило доллар. Тем не менее дальнейшая торговля показала, что равновесие перед FOMC это уровень 1.08 по EURUSD и 103 пункта по индексу доллара (DXY). На дневном графике EURUSD прослеживается начальная стадия укрепления Европейской валюты против доллара:

Общую реакцию рынка на отчет CPI можно охарактеризовать как повышение спроса на риск, так как валюты стран G10, чувствительные к колебаниям делового цикла, показали вчера наибольшую внутридневную доходность. Так, хорошо выросли NOK, SEK, что обычно происходит при ротации в поисках доходности внутри Европы. В то же время иена ослабла и в целом с начала июня не следует общему паттерну укрепления против доллара. Технический график индекса иены указывает на консолидацию перед возможным прорыв вниз:

( Читать дальше )

Блог компании Tickmill |GBPUSD целится на 1.30 после данных по рынку труда

- 13 июня 2023, 17:20

- |

Коррекция доллара идет полным ходом, продавцы осваивают новые июньские минимумы и этому в немалой степени поспособствовал умеренно позитивный отчет CPI за май:

Базовая инфляция отступила с 5.5% до 5.3% в соответствии с ожиданиями, общая инфляция оказалась даже чуть ниже – 4% при прогнозе 4.1%. Риск представлял именно сюрприз на стороне повышения (т.е. инфляция выше 0.4% в месячном выражении), так как в таком случае сохранялась бы некоторая неопределенность по поводу завтрашнего заседания ФРС, а именно рынок бы продолжал учитывать в ценах риск повышения ставки. Динамика инфляции в соответствии с прогнозом практически исключает ястребиное решение завтра – ФРС, почти наверное, отложит ужесточение. Соответственно главный вопрос, на который завтра будет отвечать Пауэлл: действительно ли это пауза или все-таки нечто большее? От озвученной степени уверенности в июльском повышении будут зависеть шансы отскока доллара.

Стоит отметить, что в истории монетарных решений ФРС, паузы в повышении ставок чаще всего перерастали в завершение цикла ужесточения. Судя по тому, что фондовый рынок США переписывает максимумы этого года (фьючерс SPX поднялся уже на 4400 пунктов), инвесторы похоже торопятся учесть в ценах сценарий, что процентная ставка уже достигла своего пика.

( Читать дальше )

Блог компании Tickmill |Рынок усиленно ищет переломный момент в экспансии США

- 09 июня 2023, 15:43

- |

Доллар обновил коррекционный минимум вчера на выходе данных по рынку труда США:

Индекс доллара (DXY) спустился ниже уровня 104.40, что соответствовало минимуму в рамках отката с начала июня, и вызвал небольшой интерес покупателей на 103.30, что обсуждалось в предыдущей статье. Пробой горизонтального минимума дальше «закрепляет» паттерн коррекции, поэтому основная масса покупателей может переключиться уже на нижнюю границу канала и уже по ее достижению начать откупать доллар в парах с основными оппонентами. Это как раз придется на «круглый» уровень в 103 пункта.

Заявки на пособия по безработице неожиданно подскочили с 233 до 261К (прогноз 235К), что, собственно, усилило обвальное снижение американской валюты (индекс доллара терял в моменте более 0.6%). Обычно релиз заявок на пособия по безработице проходит незаметно (даже в случае сюрприза), но не в этой раз, что, во-первых, указывает на усиленный поиск рынком переломной точки в тренде расширения экономики США, а во-вторых, отражает отсутствие консенсуса по поводу заседания FOMC на следующей неделе. Рынок облигаций также оказался чувствителен к отчету, доходность 10-летних облигаций снизилась примерно на 10 базисных пунктов после релиза:

( Читать дальше )

Блог компании Tickmill |Коррекция доллара расширяется, но впереди отчет CPI

- 08 июня 2023, 15:49

- |

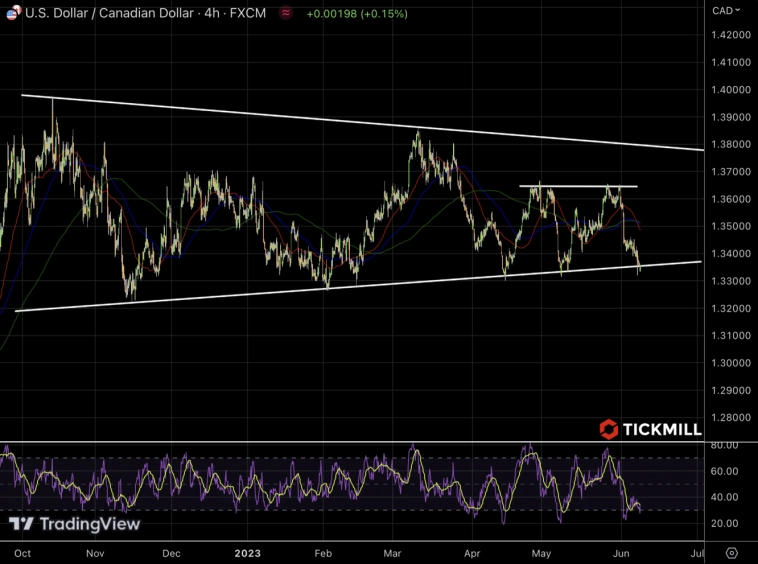

Трендовой коридор по USDCAD «выстоял», несмотря на неожиданное решение Банка Канады повысить ставку на 25 б.п. на вчерашнем заседании:

Судя по многочисленным касаниям нижней границы линии, область 1.33-1.3350 зарекомендовала себя как зона повышенного интереса со стороны покупателей, поэтому продавцы не рискнули давить дальше. Сказывается и неопределенность связанная с июньским заседанием ФРС, исход которого может приподнять доллар.

Канадский регулятор мотивировал решение повысить ставку тем, что инфляция «застряла» значительно выше целевого уровня, что не есть хорошо, так как закрепление высоких инфляционных ожиданий в сознании потребителей снижает эффективность монетарной политики. Тем не менее, из сопроводительного заявления пропала формулировка, что ЦБ готов повышать ставки и дальше, если потребуется. Летом, по мнению Банка Канады инфляция замедлится до 3%, однако достижение целевого уровня к концу 2024 снова оказалось под вопросом, так как соответствующая формулировка из заявления также пропала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс