SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Tickmill | Коррекция доллара расширяется, но впереди отчет CPI

- 08 июня 2023, 15:49

- |

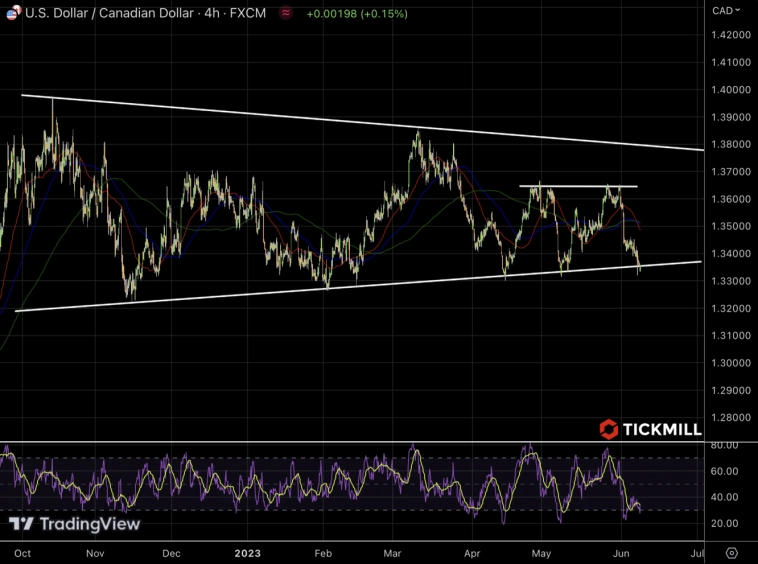

Трендовой коридор по USDCAD «выстоял», несмотря на неожиданное решение Банка Канады повысить ставку на 25 б.п. на вчерашнем заседании:

Судя по многочисленным касаниям нижней границы линии, область 1.33-1.3350 зарекомендовала себя как зона повышенного интереса со стороны покупателей, поэтому продавцы не рискнули давить дальше. Сказывается и неопределенность связанная с июньским заседанием ФРС, исход которого может приподнять доллар.

Канадский регулятор мотивировал решение повысить ставку тем, что инфляция «застряла» значительно выше целевого уровня, что не есть хорошо, так как закрепление высоких инфляционных ожиданий в сознании потребителей снижает эффективность монетарной политики. Тем не менее, из сопроводительного заявления пропала формулировка, что ЦБ готов повышать ставки и дальше, если потребуется. Летом, по мнению Банка Канады инфляция замедлится до 3%, однако достижение целевого уровня к концу 2024 снова оказалось под вопросом, так как соответствующая формулировка из заявления также пропала.

Уже два крупных центральных банка – Банк Канады и РБА вновь активизировались в гонке монетарного ужесточения. Что интересно, после вчерашнего заседания Канадского ЦБ, шансы, что ФРС повысит ставку в июне, выросли с 22 до 32%. Ожидания по ужесточению ЕЦБ также пришлось пересмотреть:

Как видно на графике выше, доходность 10-летних облигаций США и Германии подскочили на 10 базисных пунктов, после того как Банк Канады объявил вчера о повышении ставки.

Тем не менее, согласно последнему опросу, Рейтер, всего 8 из 84 опрошенных экономистов ожидают повышение ставки на 25 базисных пунктов. Остальные считают, что политика в июне останется без изменений.

Доллар сегодня в обороне, однако рисковое событие в виде отчета CPI позволяет надеяться на откатное движение ближе к релизу в следующий вторник. Два ключевых уровня, где могут напомнить о себе покупатели — 103.30 (минимум июня) и 103 (нижняя граница коррекционного канала):

Артур Идиатулин, рыночный обозреватель Tickmill UK

123

Новости тг-канал

Новости тг-канал