Блог компании Mozgovik |EBITDA Полюса выросла на 144% во втором полугодии (в рублях)

- 29 февраля 2024, 16:40

- |

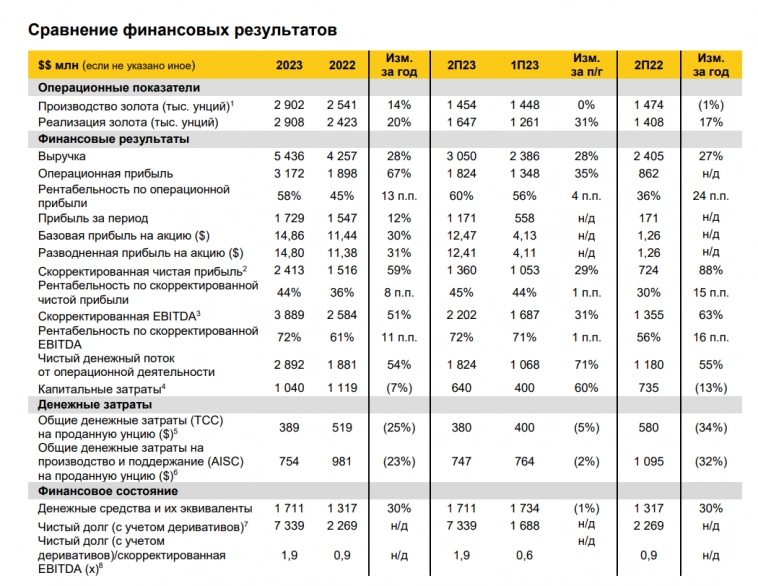

Полюс опубликовал отличные финансовые результаты за 2023 год. Девальвация и высокие цены сделали свое дело.

EBITDA в долларах выросла на +51% до 3,9 млрд за 2023 год. В рекордном 2020 году EBITDA составила 3,7 млрд. Даже попадание под блокирующие санкции не помешало переписать рекорд. Во 2-ом полугодии рост составил +63% до 2,2 млрд к прошлому году.

Скорректированная чистая прибыль за год в долларах выросла на +59% до 2,4 млрд, а во втором полугодии рост составил +88%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 20 )

Блог компании Mozgovik |Дивидендные перспективы Fix Price

- 29 февраля 2024, 00:21

- |

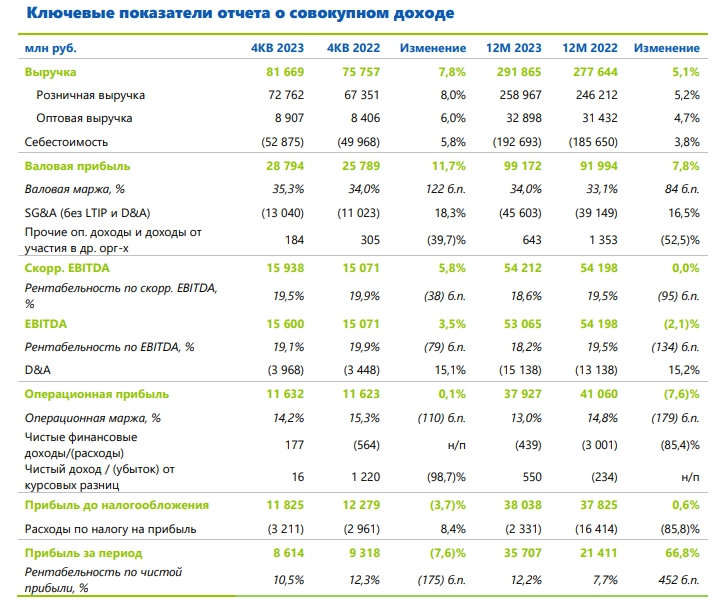

Fix Price представил противоречивые финансовые результаты за 2023 год. Выручка в 4-ом квартале ускорилась до +8% к прошлому году, благодаря дующей в паруса инфляции, а за 2023 год прибавила 5% и выросла до 292 млрд рублей.

EBITDA и операционная прибыль также демонстрировали скромный рост, а по итогам показатели отрицательную динамику.

Чистая прибыль в 4-ом квартале снизилась на 7,6% до 8,6 млрд рублей, в основном из-за курсовых разниц, которые были год назад. За 2023 год прибыль выросла на 67% из-за восстановления резерва по налогам (в 2022 году этот резерв был начислен, из-за чего прибыль снизилась).

( Читать дальше )

Блог компании Mozgovik |Прибыль Сбера по МСФО превысила 1,5 трлн рублей, достаточность капитала позволяет выплатить 50% на дивиденды

- 28 февраля 2024, 20:16

- |

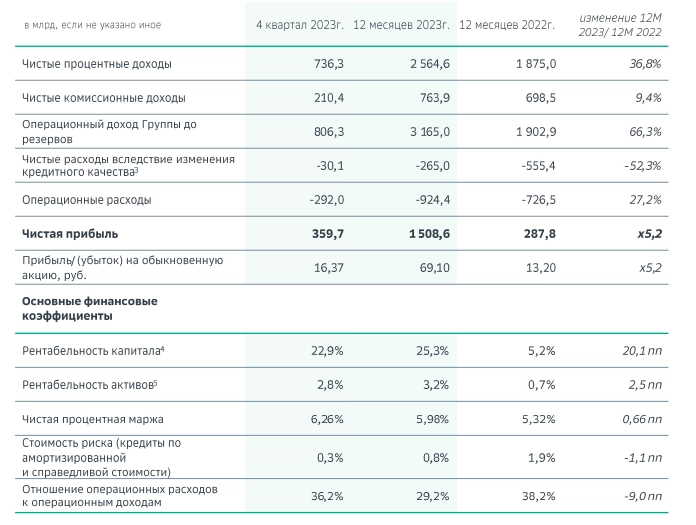

Сбер опубликовал финансовые результаты по МСФО за 2023 год.

Без особых сюрпризов банку удалось заработать 1,5 трлн рублей прибыли. Относительно чистой прибыли по РСБУ за 2023 год, уровень чистой прибыли оказался выше на 1%.

( Читать дальше )

Блог компании Mozgovik |Комментарий Qiwi PLC по отзыву лицензии у Киви банка

- 27 февраля 2024, 11:31

- |

Qiwi plc опубликовал пресс-релиз по текущему статусу отношений между компанией и АО «Киви».

Напомню, что 19 января Qiwi plc (расписки которой торгуются) продал российский бизнес, который представлен АО «Киви» гонконгской компании Fusion Factor Fintech Limited, которая принадлежит уже бывшему генеральному директору Qiwi PLC Андрею Протопопову.

Сумма сделки 23,8 млрд рублей, которая будет оплачена в течение 4-ех лет.

Киви банк принадлежит АО «Киви», который уже не принадлежит Qiwi PLC, но 21 февраля ЦБ отозвал лицензию у Киви банка.

( Читать дальше )

Блог компании Mozgovik |Чистая прибыль Мосбиржи вновь обновила рекорд

- 27 февраля 2024, 03:30

- |

Московская биржа заработала в 2023 году рекордную прибыль в 60,8 млрд рублей — это на 68% больше чем в 2022 году. В отдельном 4-ом квартале прибыль составила 20,2 млрд рублей (+79% к прошлому году).

( Читать дальше )

Блог компании Mozgovik |ЛСР поднимает деньги с дочек, впереди астрономические дивиденды?

- 26 февраля 2024, 04:00

- |

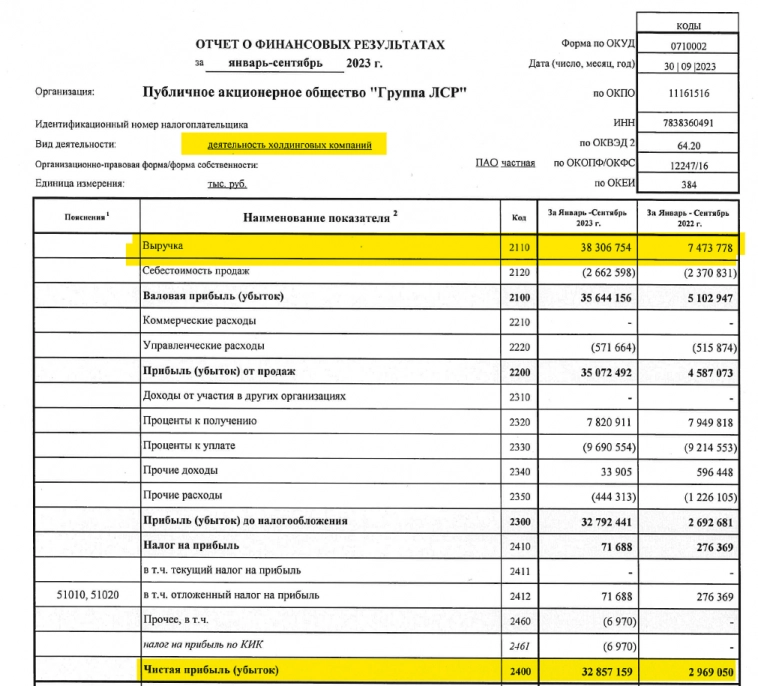

Один из сигналов о грядущей выплате дивидендов является высокая прибыль в рамках РСБУ. Многие компании на Мосбирже являются холдингами, где главное юр. лицо «ПАО» занимается только тем, что является собственником прочих дочерних компаний.

ЛСР одна из таких компаний, ее РСБУ — отражение деятельности головной организации, а ее основные активы — это финансовые вложения в дочерние компании. Соответственно, когда её дочерние компании платят дивиденды, эти деньги идут в выручку, формируя аномальную прибыль.

В таких отчетах нередки ситуации, когда выручка близка по значениям к чистой прибыли, а бывает даже ситуации когда прибыль превышает выручку. Поэтому чтобы изучать реальную картину дел лучше использовать отчетность по МСФО, где все результаты консолидированы.

( Читать дальше )

Блог компании Mozgovik |EMC меняет собственника, что дальше?

- 22 февраля 2024, 17:53

- |

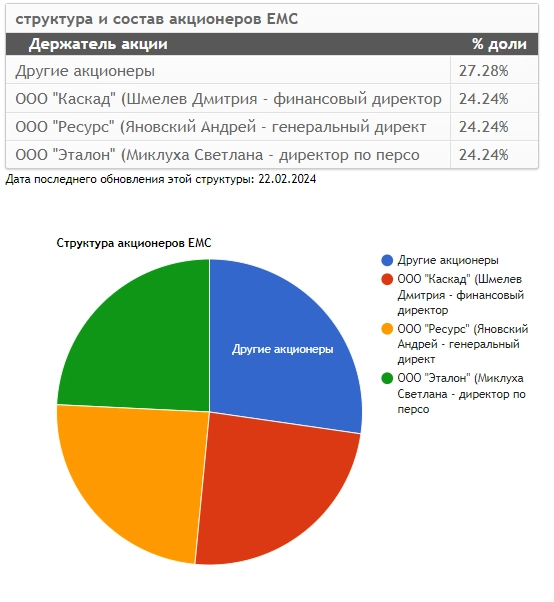

В уже российской компании ЮМГ (оператор сети клиник EMC) сменился основной акционер.

Игорь Шилов (69,6%) и ряд других акционеров (3,2%) продали свои акции менеджменту ЮМГ.

( Читать дальше )

Блог компании Mozgovik |У Киви банка отозвали лицензию. Расписки и облигации теряют 50% стоимости

- 21 февраля 2024, 13:48

- |

Блог компании Mozgovik |Совкомбанк купил большой банк, показал отличную прибыль, но инсайдеры все знали заранее

- 21 февраля 2024, 01:16

- |

Совкомбанк объявил, что в 2023 году он заработал 95 млрд рублей, а также объявил 26-ую по счету сделку по слиянию и поглощению в своей истории.

Совкомбанк купил не самый маленький Хоум Банк (ХКФ) — 34 место по активам в секторе (Совкомбанк на 9-ом).

ХКФ — крупнейший банк в России в сегменте POS-кредитования. POS-кредит — это кредит, который выдается непосредственно в торговой точке. То есть не надо ходить в офис банка, а у займа есть конкретное назначение, например айфон.

( Читать дальше )

Блог компании Mozgovik |Инвестиция в Павла Победкина, стоит ли участвовать в IPO Кристалл?

- 19 февраля 2024, 15:52

- |

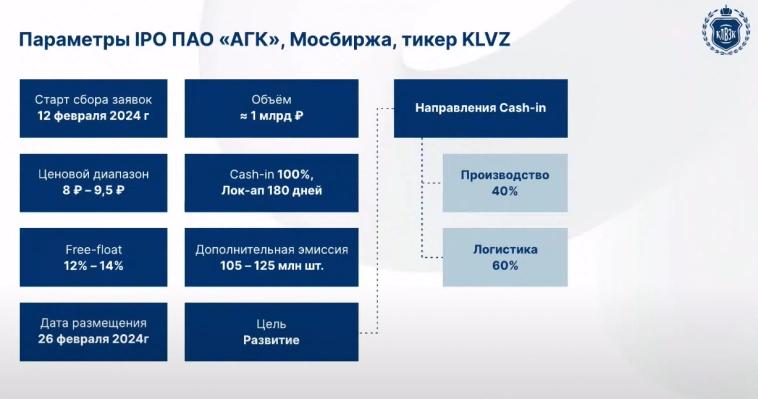

ПАО «Алкогольная Группа Кристалл» (далее АГК) выходит на IPO, сбор заявок уже идет.

Компания планирует привлечь 1 млрд рублей рублей, которые полностью пойдут в компанию. Продаваться будут новые акции в рамках допэмиссии.

Внутри:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс