Блог компании Mozgovik |Конспект: интервью первого зампреда Сбербанка Александра Ведяхина

- 16 июня 2022, 14:50

- |

Весь текст интервью Интерфаксу

Александр Ведяхин зампред правления Сбербанка. Главный по B2B направлению.

👉 Самые мрачные предсказания первых недель уже пересмотрены.

👉 Высокие ставки приостановили выдачу новых кредитов. Существенная часть корпоративного портфеля была валютной и переоценка оказывает влияние. На текущий момент доля валюты 17%, в начале года была 22%.

👉 Ожидается, что по итогам года сокращение валютного корпоративного портфеля кредитов составит 20%. А рублевый корпоративный портфель вырастет на 8-9%. В целом корпоративный портфель вырастет на 2%, а общий на 4%.

👉 Текущий кризис не совсем обычный. Стандартно в кризис резко падают инвестиции, сейчас же компаниям, наоборот нужны новые вложения для поиска новых рынков и оборудования. Валютных ресурсов мало, поэтому надо скорее переходить на кредитование в рублях, но нужна низкая процентная ставка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог компании Mozgovik |Х5 обзор компании и перспективы удвоения

- 14 июня 2022, 12:34

- |

Котировки нидерландской компании Х5 до сих пор не могут надежно закрепиться на каком-то уровне, продолжая погружаться вниз периодически отскакивая на 5-10%.

С точки зрения финансовых результатов, компания чувствует себя неплохо: инфляция дует в паруса, выручка растет двузначными темпами. Виновником такого падения является именно прописка компании.

В отличие от других иностранных компаний, работающих в России, которые находятся в схожих обстоятельствах, у X5 есть прямой конкурент, с которым идет перманентная война за долю рынка, и в разное время кто-то из них вырывается вперед по капитализации. Это компания Магнит, капитализация которого за последние несколько месяцев, после падения котировок X5, оказалась вдвое выше.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: вернулись туда, где начали

- 14 июня 2022, 08:53

- |

Расписки продолжают тонуть, а индекс за неделю оказался на тех же значениях. Главное событие недели — снижение ставки до 9,5%. Уровень середины февраля, когда никаких признаний не было. На конференции Набиуллина отметила, что ЦБ поддерживает девалютизацию, а фонды Финэкса планируют делистинговать. Про конференцию Набиуллиной и Заботкина писал здесь.

Рубль на смягчении ДКП отреагировал «логично» укреплением. Хотя про это Набиуллина дала комментарий, что ставка раньше регулировала приток инвестиций, сегодня никаких инвестиций извне нет и эффект на курс более долгосрочный. Кстати офигеть, что вопросы ЦБ на конференции до сих пор задает Блумберг.

В целом неделя без особых новостей и каких-то значимых событий. Инфляция в США оказалась не совсем временной, как они часто говорили. А ее виновником назначают Путина, что нелепо, как бы не относиться к текущей ситуации. Автор бесконечного QE — это же Путин, очевидно.

( Читать дальше )

Блог компании Mozgovik |Ритейл 1 квартал, ищем лучших: Озон

- 06 июня 2022, 13:17

- |

Локомотив отечественного е-commerce и совместное детище АФК Системы и Baring Vostok с момента блестящего IPO продолжает топтаться на уровне 800-900 рублей, имея массу проблем с иностранными акционерами и держателями конвертируемых облигаций.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: кто, если не Газпром?

- 06 июня 2022, 08:40

- |

Прошлая неделя прошла с чередой дивидендных отказов и новых членов SDN списка. Индекс по итогам недели чуть припал -3,8%. Так как вернули маржинальную торговлю, возможно на этом кто-то наконец заработал.

В лидерах роста не первую неделю — энергетики. Мосэнерго рекомендовала приличные дивиденды и в лидерах роста, но и те дивиденды ниже Газпрома по доходности. Пока на рынке возникает ситуация, что доходность всех рекомендаций уступает Газпромовской и все сравнивают их с ним. Все дивидендные акции покосили санкциями, теперь чтобы было и ликвидно и доходно есть только один вариант.

Черные пятна на карте рынка — это фактические дивидендные отказы у Мечела префа, Саратовского НПЗ, ФСК.

И квазидивидендный гэп без дивидендов в Северстали, которая и стала новичком в токсичном SDN.

( Читать дальше )

Блог компании Mozgovik |Ритейл 1 квартал, ищем лучших: Белуга

- 01 июня 2022, 19:29

- |

Хоть это и продолжение поиска лучшего ритейлера, мимо обзора Белуги пройти нельзя. Компания не первый год развивает торговую сеть Винлаб — это фокус последней стратегии до 2024 года.

В конце 2021 года и в начале 2022 года экспансия ускорилась. Цель компании — 2500 торговых точек к 2024 году. Любопытно, что осенью прошлого года половина точек приходились на Дальний Восток, то есть быстрый рост за счет Москвы и Санкт-Петербурга только начался.

( Читать дальше )

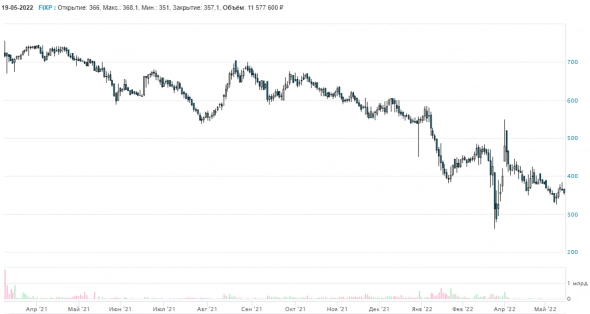

Блог компании Mozgovik |Ритейл 1 квартал, ищем лучших: Fix Price

- 30 мая 2022, 14:52

- |

У Fix Price торгуются расписки, компания стала публичной в марте прошлого года и размещалась по достаточно высоким мультипликаторам: EV/EBITDA=18,3; P/E=28,8.

При этом темпы роста выручки были выше 30%. К концу года котировки упали практически вдвое, также снизились и темпы роста выручки.

Количество магазинов продолжает расти в России. Но не очень в других странах. В Узбекистане сеть усохла на 12 магазинов.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: 52,5 повода для радости

- 30 мая 2022, 09:37

- |

Большинство событий недели проходили вокруг остановки локомотива под названием «Крепкий рубль», даже Лукашенко намекнул, что неплохо было бы остановиться. Президент отметил, что вопрос курса доллара стоит на повестке, а доллар «скукоживается».

После всех словесных интервенций начали палить из всех орудий: снизили норматив обязательной продажи валютной выручки до 50%, а также срок, когда надо продать до 120 дней (было 60), в четверг ЦБ снизил ключевую ставку до 11% (было 14%). По всей видимости, где-то 55 рублей за доллар — это тот некий предел укрепления.

Событий на рынке было не слишком много: Индекс вырос на 4,6%, ОГК-2 в лидерах роста на ожидаемых дивидендах, исходя из политики распределения большей прибыли. Главное событие — 52,53 рублей у Газпрома, с чем я поздравляю причастных.

До объявления была огромная свечка на полтора миллиарда рублей, которая могла напугать любого, учитывая, что многие понимают ситуацию с инсайдерской информацией на нашем рынке. Меня и рекомендация и все эти волнения в котировках застали при температуре 39,5, поэтому реакция была соответствующая:

( Читать дальше )

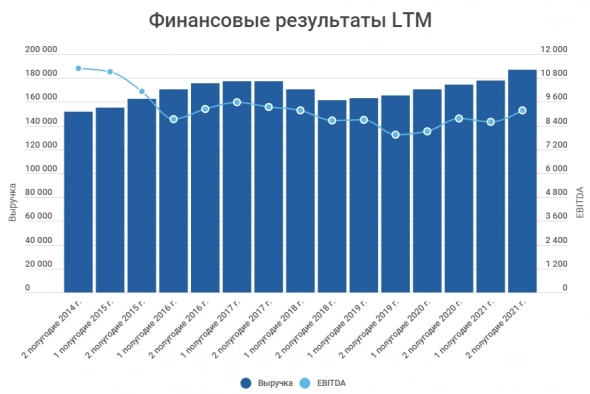

Блог компании Mozgovik |Ритейл 1 квартал, ищем лучших: Окей

- 23 мая 2022, 15:52

- |

Окей еще до всех последних событий был компанией в кризисном состоянии.

Главная проблема — огромный долг — 3,1х EBITDA (IAS17, компания не публикует EBITDA по этому стандарту — считаю вручную), здесь большая доля собственных активов (земля, здания), которые достаточно регулярно продаются, например в прошлом году продали 3 земельных участка за 1,1 млрд рублей.

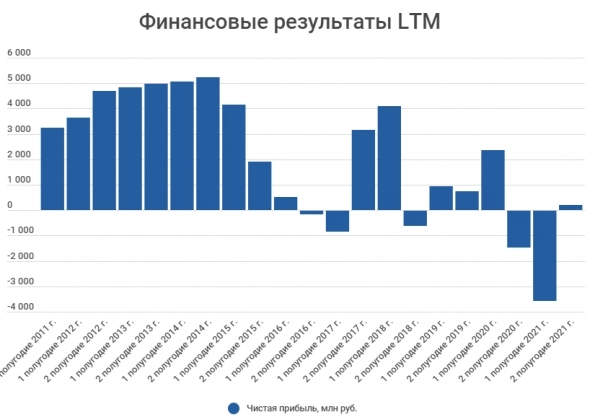

Как и М.Видео компания публикует финансовые результаты по полугодиям, за квартал выходят только операционные результаты. Финансовые результаты стагнируют уже не первый год, но последние пару лет есть небольшой рост.

По прибыли картина после 2015 года стала сильно хуже.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: нарисованный или нет?

- 23 мая 2022, 10:29

- |

РТС на прошлой неделе был на полпути, чтобы закрыть свечу признания ЛДНР. При этом индекс Мосбиржи никак не изменился — это все продолжающееся укрепление рубля. Курс доллара на этой неделе окончательно засел ниже 60 рублей, евро пока только пробивал, но тоже близок.

Комментировать реальность и объективность курса трудно, но я все таки склоняюсь, что доля правды у обезьяны ниже тоже есть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс