Блог им. AVBacherov |Индивидуальный инвестиционный счёт (ИИС). «ДЕЛО ЗАКРЫТО»

- 13 ноября 2019, 12:55

- |

Каждый год я публиковал в Facebook и на Smart-lab статистику своих инвестиций на ИИС.

Основными критериями при формировании портфеля на ИИС были:

✅ Максимальная надежность, поэтому портфель был создан исключительно из ОФЗ с дюрацией, равной сроку ИИС для иммунизации портфеля облигаций.

✅ ИИС типа А, чтобы получать каждый год возврат НДФЛ в размере 13% от суммы средств, внесенных на счёт.

Таким образом, портфель был максимально консервативным и безрисковым. В этом году я могу закрыть ИИС, поскольку он просуществовал три года.

Каковы же результаты❓

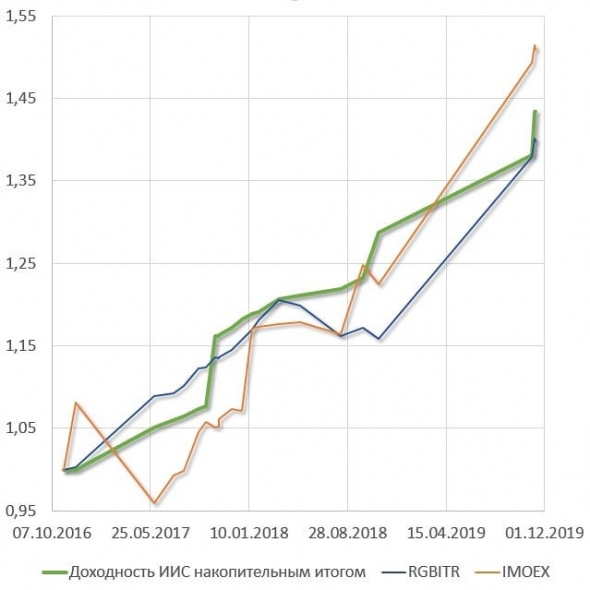

✅ Прирост капитала за три года составил чуть более 21%❗️

✅ Реальная доходность (с учетом взносов на ИИС) 43% или 12,7% годовых❗️

➡️ Если сравнить результаты с депозитами, то результат лучше примерно на 20%.

➡️ Также результат превзошёл индекс государственных облигаций RGBITR, который почти догнал ИИС только в этом году, благодаря снижению ключевых ставок Банком России.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 17 )

Блог им. AVBacherov |Разумный выбор в пользу ОФЗ. Анализ структуры ОПИФ - Мобильные.Облигации. Не покупайтесь на маркетинг.

- 05 марта 2019, 14:34

- |

Сегодня хочу немного продолжить тему инвестиций в ОПИФ, потому что попалась мне на глаза в ленте Facebook вот такая реклама МТС Инвестиции.

Я не могу пройти мимо, чтобы не кликнуть по ссылке и посмотреть, что же там предлагают, завлекая обывателя обещаниями в 100 рублей и броским названием «ПЛЮСОНОМИКА». Всё как и полагается, оформлено красиво, доступно, понятно.

( Читать дальше )

Блог им. AVBacherov |ОФЗ против Банковского депозита. Что надёжнее, и что менее рискованно.

- 21 января 2019, 12:13

- |

К сожалению, у нас в стране люди верят, что самый надёжный способ вложить деньги – это либо положить их на депозит, либо купить недвижимость. Про второй вариант я не буду здесь рассказывать, а по первому расскажу подробно и лаконично.

Уверенность о безрисковости депозита произрастает из одного простого факта — вклады физических лиц до 1.4 млн рублей застрахованы в Агентстве Страхование Вкладов (АСВ), которое в случае банкротства банков организует их погашение, через другие банки примерно спустя 2 недели, и надо сказать – это хорошо, и намой взгляд быстро. Однако, некоторые нечистоплотные банки, принимая деньги на депозит проводят их за балансом, поэтому АСВ их не видит, а пострадавшим приходится ввязываться в достаточно длительные судебные тяжбы, чтобы доказать, что они размещали деньги в этом банке и тоже имеют право на получение денег от АСВ. Судебные тяжбы идут не быстро, и к сожалению, не всегда закачиваются в пользу пострадавших. Поэтому несмотря на наличие государственного страхование, человек может оказаться без денег, и этот риск необходимо учитывать, поскольку он уже делает такие вложения не безрисковыми.

( Читать дальше )

Блог им. AVBacherov |Результат моих инвестиций в 2018. И мои ожидания от 2019.

- 16 января 2019, 10:10

- |

В целом всё не так плохо. Прирост инвестиций составил 12.4% (MYPORT)

Часть портфеля состоящая из ценных бумаг, принесла только 1.3% (Мой основной портфель, состоящий из ценных бумаг, практически не отличается о МОДЕЛЬНОГО ПОРТФЕЛЯ, поэтому целесообразно продемонстрировать результаты МОДЕЛЬНОГО ПОРТФЕЛЯ (Model Portfolio, ModelPORT), так как данные по нему находятся в свободном доступе).

Но поскольку я не верю в рубль то давно страхую весь свой портфель через фьючерсные контракты на доллар, евро и золото. При этом страхую целиком! Как известно, страховка не бывает бесплатной, и в данном случае она равна ставке «внутренней доходности», используемых мной фьючерсных контрактов. Она составляет примерно 5% годовых на доллар, 7,5% на ЕВРО и примерно столько же на золото, если пересчитывать его в рубли. Распределение хеджа в 2018 было таково — 47% в доллар, 42% — евро, 11% — золото, что на выходе мне даёт примерно 6-6,3% за страховку в год на весь портфель. Такая страховка ощутима в относительно спокойные времена или при средних колебаниях, но совершенно не заметна, в такие года как — 2014. Моя же хедж позиция за это время выросла в 1,86 раза. С учётом, что она составляет только часть полного портфеля, вклад данной позиции в доходность портфеля составил 7,2% годовых (внимательный читатель увидит, что примерно на 14% выросла бы стоимость портфеля разложенного в соответствующие валюты и золото без учёта издержек, вот здесь как раз и видна разница: 7,2%+6,3%=13,5% или практически таргетируемые 14%) (

( Читать дальше )

Блог им. AVBacherov |Мусор для обывателя, или что предлагают некоторые профессиональные участники своим несведущим клиентам

- 12 декабря 2018, 10:39

- |

Совсем недавно я написал статью «Корпоративные бонды под табу для частного инвестора», где обосновал и показал в чём кроются риски, и как их стоит учитывать при оценки облигаций.

К моему большому сожалению, некоторые профессиональные участника рынка, ведут недобросовестную работу, продавая непросто корпоративные, а откровенно «мусорные» бумаги инвесторам под видам высокодоходных и низкорискованных активов, сравнивая их например с ОФЗ или депозитами в банках, намеренно уделяя мало времени разговору о рисках.

Я уже 2-4 месяца наблюдаю за работой одной из команд. С точки зрения закона к ним нет вопросов, а вот с точки зрения морали – очень много. Набор активов, которые предлагается частным инвесторам (лично у меня не поворачивается назвать портфелем) не выдерживает никакой критики, поскольку туда входят всего 7 бумаг 4-х эмитентов.

( Читать дальше )

Блог им. AVBacherov |Корпоративные бонды под табу для частного инвестора!

- 05 декабря 2018, 17:14

- |

Почему я не рекомендую корпоративные бонды физическим лицам?

В своих выступления и обучающих материалах я всегда говорю, что физические лица должны сторониться вложений в корпоративные облигации. На то есть два простых основания:

- Риск дефолта

- Риск ликвидности

Но обычно, этих простых оснований недостаточно, чтобы убедить людей держаться подальше от «корпоратов». И чтобы показать, почему я решительно против, представляю вашему вниманию настоящую небольшую статью.

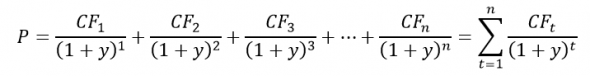

Начнём с основ. Из общего курса по инвестициям, мы знаем, что цена любой облигации определяется из простой формулы дисконтированных (приведённых) денежных потоков. При этом мы можем считать как стоимость облигации из нее, так и доходность к погашению (ставку дисконтирования) если нам известна цена на рынке. Формула 1:

( Читать дальше )

Блог им. AVBacherov |ПИФ Облигаций VS ОФЗ. Куда вложить частному инвестору?

- 26 ноября 2018, 16:31

- |

14 ноября я написал небольшую заметку, где сравнивал вложения частного инвестора в ОПИФ Альфа Капитал ЕвроОблигации и ОФЗ (https://smart-lab.ru/blog/504977.php).

Я утверждал и продолжаю утверждать, что физическим лицам лучше держаться подальше от фондов облигаций, и корпоративных облигаций. И этой статье я ещё раз продемонстрирую, почему ОФЗ лучше ОПИФ Облигаций.

Но для начала повторю, что основными плюсами инвестирования в ОФЗ являются:

- Максимальная надежность с точки зрения дефолта. И вообще, в России надежней чем ОФЗ, ничего быть не может! У государства, всегда есть возможность напечатать деньги и расплатиться по своим долгам. Инфляция и валютные риски – это риски, относящиеся к другой категории и должны нивелироваться (хеджироваться) другими инструментами. Ещё раз, ОФЗ надежнее депозитов в банке, если их держать до погашения.

- ОФЗ имеют максимальную ликвидность на рынке долгов, у большинства физических лиц не возникнет проблем с продажей или покупкой данных бумаг.

- По ОФЗ купоны не облагаются НДФЛ. Может быть обложена только разница от цены приобретения ОФЗ и цены реализации, или же номиналом при погашении.

Теперь я хочу продемонстрировать, наглядно, чего обычно не понимают большинство инвесторов. По облигациям (и по ОФЗ в том числе) платятся купоны, это своего рода проценты, которые вам перечисляются с определённой периодичностью. Реинвестирование данных купонов, существенно улучшают конечный результат инвестиций.

( Читать дальше )

Блог им. AVBacherov |Портфель из ОФЗ против ПИФ Еврооблигаций под Управлением УК Альфа Капитал

- 14 ноября 2018, 12:25

- |

Добрый день, друзья.

Сегодня хочу продемонстрировать очень интересный и наглядный пример того, зачем нужно учиться инвестициям, и почему пассивное инвестирование во многих случаях может оказаться хуже некоторых несложных прямых инвестиций в ценные бумаги.

К тому же, для этого созрел хороший повод. Один из моих клиентов попросил оценить, можно ли в портфель взять немного паёв «Альфа Капитал ЕвроОблигации» (https://www.alfacapital.ru/disclosure/pifs/opifo_akbond/), чтобы не гнать небольшую сумму на счёт брокера к общему портфелю. (суммы, приведённые в дальнейших расчётах, конечно, взяты с потолка и не имеют отношение к моему инвестору).

( Читать дальше )

Блог им. AVBacherov |Два года инвестиций в ИИС. Промежуточный результат.

- 12 ноября 2018, 15:34

- |

Друзья, приветствую.

Те, кто следит за моей лентой, помнят, что ещё недавно я бился с возвратом НДФЛ по ИИС за 2017 год. Подробности можно найти по ссылкам ниже. Чудо произошло и «НДФЛ» мне упал на счёт 9.11.2018.

Сегодня я хочу опубликовать мой результат инвестиций с учетом взносов (которые кстати поступали неравномерно на мой счёт ИИС), по аналогии с прошлогодней публикацией.

Итак, общая доходность инвестиций за период с 03.11.2016 по 09.11.2018 составила 28,7%, что эквивалентно 13,3% годовых.

На мой взгляд – это отличный результат по нескольким причинам:

- Это больше банковского депозита в любом из топ-20 банков (как сравнение с безрисковой инвестицией)

- Это больше доходности по инвестициям в акции за тот же период (смотрите индекс MOEX) и что гораздо важнее, при многократно меньшей волатильности.

( Читать дальше )

Блог им. AVBacherov |Облигации. Примеры использования дюрации и кривизны для решения задач инвестора (запись вебинара)

- 17 октября 2018, 13:43

- |

Не все смогут понять данный материал с первого раза, поэтому я предлагаю вдумчиво отнестись к нему, посмотреть не один раз с «ручкой в руке», взять учебник по инвестициям, и порешать задачки для закрепления

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс