Рубль скорее жив, чем мертв! Готовимся к прыжку?

- 13 января 2019, 19:46

- |

Добрый день!

Российская валюта после восходящего движения к району в 70 рублей за доллар, также резво ушла обратно к уровню 66.00. При возвращении к 66 фигуре, пара отскочила от пробитого нисходящего канала, формируя ожидания для восходящего сценария, вплоть до психологического уровня 70.00. На данный момент — это наш базовый сценарий поведения валютной пары:

У рассмотренного выше сценария есть один риск – если на дневном графике у нас все-таки выстрелит вымпел. Тогда уровень в 65.00 рублей за доллар будет только вопросом времени.К сожалению, в связи с рекордным по времени «шатдауном» (прекращение финансирования госорганов и бюджетных программ) в Штатах, отчеты COT CFTC пока не публикуются, поэтому настроения крупных трейдеров по рублю и остальным активам мы не можем увидеть:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

После Пауэлла у евро остался один путь – вверх!

- 09 января 2019, 22:52

- |

Добрый день!

На фоне комментариев Джерома Пауэлла о том, что «в случае необходимости ФРС изменит политику в отношении сокращения баланса», доллар упал по всему спектру рынка. Не спасли доллар даже публикация хороших данных по рынку труда. Это и подтолкнуло пару евродоллар вверх, что и обозначило красивый отскок цены от пробитой месячной линии (которая очень напоминает нисходящий канал, или флаг). Потенциальная цель по росту единой валюты может выглядеть вплоть до уровня 1.2555:

На дневном графике цена все-таки отскочила от уровня 1.1300, над которым долгое время „крутилась“. После формирования фигуры, похожей то ли на перевернутую голову с плечами (с длинным правым плечом), то ли на симметричный треугольник – цена выстрелила вверх.

Если ориентироваться на восходящий канал, который сформировался совсем недавно, то сейчас мы можем отскочить от его верхней стороны вниз, с походом в сторону аптренда. Альтернативный вариант – пробитие линии восходящего канала вверх. Минимальный ход цены при таком развитии ситуации может быть до уровня в 1.1815:

( Читать дальше )

Магическая отметка $50 за баррель или почему прошлые данные иногда эффективны

- 08 января 2019, 12:51

- |

Среди множества данных, дающих представлении о состоянии энергетического сектора США (дисконт на цены WTI в пермском бассейне, модернизации транспортной инфраструктуры, запасы и прогнозы производства от EIA) отчет ФРБ Далласа от 3 января стал «белой вороной». В документе говорится, что рост сектора значительно замедлился в четвертом квартале 2018. Причем источником негативных оценок стали отзывы менеджеров предприятий в сфере нефти и газа.

Индекс деловой активности в секторе – наиболее широкий показатель условий для ведения бизнеса, остался в положительной зоне, однако сократился с 43.3 пунктов в третьем до 2.3 в четвертом квартале. Индекс показывает квартальное изменение, и значение в 2.3 пункта говорит о том, что условия не изменились по сравнению предыдущим периодом. Данные четвертого квартала прерывают уверенный рост 10 предыдущих кварталов подряд. Причиной замедления стали проблемы с расширением активности среди разведывающих и добывающих компаний, и особенно фирм, обслуживающих нефтяные вышки.

( Читать дальше )

Парадоксы декабрьского NFP

- 04 января 2019, 14:56

- |

В то время как Трамп приостановил работу правительства и многие департаменты ушли на отдых, министерство труда смогло отвоевать себе финансирование. Поэтому традиция собираться перед экранами с семьей в первую пятницу месяца, как вы понимаете, прервана не будет. Мы ждем трудовую статистику за декабрь.

Рынок предполагает следующие значения ключевых переменных:

Количество новых вакансий — +180 тысяч;

Темп роста оплаты труда – 0.3% MoMили 3.0% YoY(прошлый месяц 3.1% YoY);

Безработица 3.7%, без изменений по сравнению с ноябрем.

Американские рынки и доллар вновь ощущают сильное тяготение к фундаментальным данным, прежде всего к NFPпросто потому, что в медвежьем рынке доверяют только фактам. С начала недели усилился перелив из рисковых активов в безопасные гавани (о чем я писал здесь). Главная причина — стремительное падения инфляционных ожиданий в США, именно рассчитанных через цену облигаций на рынке:

( Читать дальше )

ГКО США больше не убежище?

- 28 декабря 2018, 14:07

- |

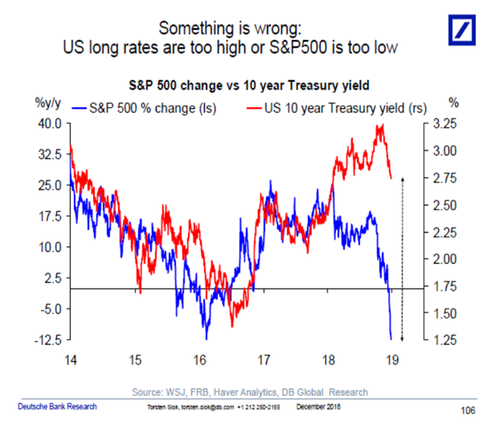

Комбинация фискальных и монетарных мер с эффектами разной направленности наложили любопытные ограничения на традиционный компромисс между безрисковыми и доходными активами в США в уходящем 2018. Сейчас, когда падает фондовый рынок, вроде бы стоило сменить опорную ногу, т.е. увеличить долю облигаций в портфолио, но утрата тесной взаимосвязи между двумя большими классами активов создает ситуацию, в которой увеличить долю ГКО не выход:

На графике представлены изменение S&P500 по сравнению с прошлым годом (с точки зрения инвестора это доход на капитал) и YTM10-летних облигаций казначейства США. Как видно до начала 2018 года, связь была тесная и положительная, то есть при снижении акций, капитал перемещался в облигации, вызывая снижение их доходности. Но с начала 2018 корреляция пропала, и вернулась лишь к концу 2018, когда рынок окончательно разубедился в правильности действий ФРС. Исторически устойчивая связь между доходностями отражает лишь то теоретическое измышление, что при росте неопределенности, предпочтения инвесторов должны сместиться в более низкую точку доходности/риска. То есть из акций в облигации, и наоборот.

( Читать дальше )

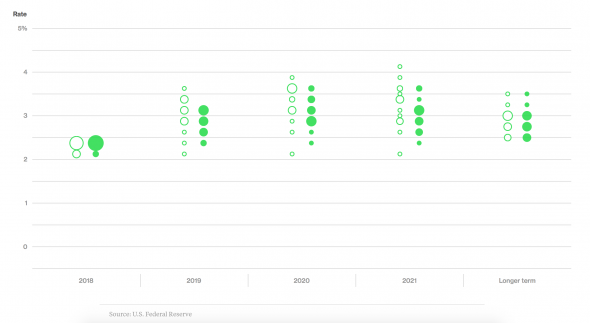

Рынок хотел просто увидеть обновленный dot plot

- 20 декабря 2018, 10:33

- |

Кто следил за вчерашним заседанием ФРС, наверно заметил одну удивительную вещь. Рынок «потерял интерес» к заседанию, как только увидел обновленный dot plot. Речь Джереми Пауэлла имела второстепенное значение. Как будто был интересен только выбор ястреба/голубя в позиции, а истинные причины данного выбора не были важны.

По крайней мере комментарии, касающиеся экономических перспектив и процентной ставки, практически не задели рынки, особенно валютный. После роста к 1.1440 EURUSD в течение нескольких минут после решения свалился к 1.1380 и уже затем в узком диапазоне «изображал бурную деятельность», реагируя на комментарии Пауэлла.

Ниже представлен обновленный dotplot:

( Читать дальше )

Что ждет рынки в новом, 2019 году???

- 19 декабря 2018, 22:04

- |

Добрый день!

Вот и подходят рождественско-новогодние каникулы, когда рынок уходит в отпуск – трейдеры рассаживаются не перед мониторами компьютеров, а за праздничными столами. И в это самое время стоит подумать о том, куда могут пойти финансовые рынки в предстоящем 2019 году.

Первое, что больше всего волнует трейдеров всего мира – доллар. В какую сторону может пойти «вечнозеленый»? Здесь обратимся к фундаментальной составляющей.

Не секрет, что экономика Штатов растет. Но также не секрет, что растет она уже не один год, подходя к вершине своего роста, за которым последует коррекция. Также не стоит забывать, что мировая экономическая система подает сигналы к ослаблению, которое может начаться замедления темпов роста США. А в ответ на это, Федеральная резервная система может «притормозить» повышение основной процентной ставки, что в итоге окажется негативным сигналом для американской валюты.

Второй момент – это нормализация денежно-кредитной политики Европейский Центробанком – сворачивание программы количественного смягчения и повышение процентной ставки (ЕЦБ идет путем ФРС), что также окажет негативное влияние на доллар, особенно в паре единой валютой. В принципе, логика вещей такова – доллар скорее упадет, чем вырастит. Но давайте посмотрим и на техническую сторону доллара.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал