Главное на утро

- 24 мая 2022, 11:41

- |

🔻 Индекс Мосбиржи: 2 301,85 (-3,01%)

⬆️ Индекс РТС: 1 235,69 (+1,12%)

Минфин России снизил норматив обязательной продажи экспортной выручки в иностранной валюте с 80 до 50% в связи со стабилизацией курса рубля и достижением достаточного уровня ликвидности на валютном рынке. Минэкономразвития считает, что укрепление рубля находится на пиковых уровнях, ожидает дальнейшее снижение Банком России ключевой ставки.

АЛРОСА займется поиском золота в Забайкалье — компания выиграла тендер на поисковые работы на золотое оруденение в Забайкальском крае. Работы начнутся во втором квартале текущего года.

Татнефть может начать строительство ветропарков в Татарстане общей мощностью от 12 МВт. Совет директоров рекомендовал финальные дивиденды за 2021 год в размере 16,14 рубля на акцию.

⬆️ S&P 500: 3 973,76 (+1,86%)

⬆️ NASDAQ 100: 12 034,28 (+1,68%)

🔻 Euro Stoxx 50: 3 673,40 (-0,61%)

⬆️ Shanghai Composite: 3 146,86 (+0,01%)

Глава МВФ заявила о существенном ухудшении мировой экономики, не исключает наступления рецессии в некоторых экономиках стран G7 уже в текущем году. Аналитическое агентство Gro Intelligence считает, что до наступления глобального продовольственного кризиса может остаться всего лишь 10 недель.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное на утро

- 23 мая 2022, 11:16

- |

🔻 Индекс Мосбиржи: 2 373,26 (-2,60%)

🔻 Индекс РТС: 1 239,83 (-0,47%)

ФосАгро в апреле увеличила экспорт апатитового концентрата к марту на 38%, удобрений — на 25%. Экспорт удобрений Акрона снизился на 25%, Уралхима — на 48%, Уралкалия — на 77%. Экспорт удобрений из России в целом в апреле сократился на 11%.

Президент поручил Правительству РФ утвердить стратегию развития металлургической промышленности до 2030 года.

Росатом занимается разработкой оборудования и технологий для производства СПГ, а также разработкой трудноизвлекаемых запасов углеводородов.

Московская биржа возобновляет торги паями 10 биржевых паевых инвестиционных фондов, базовым активом которых являются иностранные ценные бумаги.

⬆️ S&P 500: 3 901,35 (+0,01%)

🔻 NASDAQ 100: 11 835,62 (-0,34%)

⬆️ Euro Stoxx 50: 3 660,10 (+0,75%)

⬆️ Shanghai Composite: 3 146,57 (+1,60%)

В пятницу Народный банк Китая неожиданно снизил базовую пятилетнюю процентную ставку до 4,45%. Кроме этого, власти страны с начала года объявили о мерах поддержки экономики в этом году в размере 35,5 трлн юаней ($5,3 трлн).

( Читать дальше )

Европейский дизельный кризис: кто от этого выиграет

- 21 мая 2022, 13:55

- |

Европа сталкивается и с другой проблемой. На регион приходится около одной трети мирового производства биодизеля. Но поскольку экспорт растительного масла из Украины практически прекратился, стоимость рапсового масла — ключевого ингредиента биодизеля — резко возросла и поставила его производство в Европе в самый неподходящий момент под угрозу.

📌 Если ситуация не изменится в ближайшее время, некоторым европейским странам может потребоваться ввести ограничения на продажу дизельного топлива с целью поддержания запасов, а также обеспечения топливом сельскохозяйственных производителей и транспортную логистику. Поскольку европейский рынок является мировым центром ценообразования на топливо, происходящее в Европе может отразиться на ценообразовании во всем мире.

📈 В текущей ситуации наибольшую выгоду получат российские нефтегазовые компании, владеющие НПЗ в Европе. В первую очередь это компания Лукойл, которая владеет тремя НПЗ в Европе (Италия, Румыния, Болгария), также 45% долей в НПЗ в Нидерландах. В настоящее время собственные НПЗ в Италии, Румынии и Болгарии перерабатывают преимущественно российскую нефть сорта Urals, поступающую по нефтепроводам из европейских портов на побережье Черного и Средиземного моря.

( Читать дальше )

Европейский дизельный кризис: почему ситуация усугубляется

- 20 мая 2022, 15:15

- |

Одной из основных причин растущей стоимости дизельного топлива также является дорогой природный газ. Нефтеперерабатывающие заводы применяют его для производства водорода, который затем используется для удаления серы из дизельного топлива. Рекордная цена на газ в конце 2021 года сделала этот процесс непомерно дорогим, что привело к сокращению производства дизельного топлива в Европе.

⛽️ Ситуацию могла бы исправить нефть с низким содержанием серы, но ее тоже катастрофически не хватает: добывающие такую нефть страны — например, Нигерия и Ангола — не в состоянии увеличить ее добычу, а месторождения стран ОПЕК+ в основном представлены кислой нефтью с высоким содержанием серы. Ситуация усугубляется также тем, что Европа импортирует из России не только газ, нефть и готовое топливо, но и продукты первичной переработки нефти, которые затем перерабатываются в дизельное топливо. Текущий тренд на уменьшение поставок из России, вынуждает европейские НПЗ сокращать производство.

( Читать дальше )

Главное на утро

- 20 мая 2022, 11:44

- |

🔻 Индекс Мосбиржи: 2 436,57 (-0,36%)

⬆️ Индекс РТС: 1 245,71 (+2,73%)

Добыча нефти в России в апреле снизилась до 9,14 млн баррелей в сутки, что на 1 млн меньше, чем в марте, и на 12,5% меньше квоты ОПЕК+ в 10,44 млн. В мае добыча нефти в РФ увеличится на 300 тыс. баррелей в сутки и продолжит расти в июне, считает Новак — заместитель председателя Правительства РФ.

На бывшем заводе Renault будут выпускать китайские автомобили. Рассматривается модель электрического кроссовера JAC iEVS4.

Белорусский производитель красной рыбы Санта Бремор приостановил поставки в Россию из-за прекращения поставок лосося из Норвегии. Бенефициаром текущей ситуации стала компания Русская Аквакультура.

НОВАТЭК через год введет терминалы по перевалке СПГ в Мурманске и на Камчатке. Также компания не меняет плановых сроков ввода Арктик СПГ 2.

ФАС одобрила сделку ЛУКОЙЛ по приобретению активов Shell в России.

( Читать дальше )

Европейский дизельный кризис: почему возникает дефицит

- 19 мая 2022, 12:50

- |

В отличие от котировок нефтяных фьючерсов Brent и WTI аналитики и инвесторы гораздо реже интересуются стоимостью дизельного топлива — основного топлива в транспортной логистике. Однако оптовые и розничные цены на дизельное топливо выросли до рекордно высокого уровня в апреле, превысив пик 2008 года.

📈 Средние розничные цены в Великобритании впервые превысили $1,8 фунтов за литр (что составляет $2,25 за литр), в странах Евросоюза колеблются от 1,8 до 2,2 евро за литр ($1,9-2,3/литр). Оптовая стоимость дизтоплива с поставкой в порты Амстердама, Роттердама, Антверпена выросла более чем на 73% с начала года и достигла $1175 за метрическую тонну — почти в 3,5 раза больше среднего уровня цен в период с 2015 по 2020 год. Его запасы упали до самого низкого сезонного уровня за последние 16 лет.

⛽️ В отличие от бензина, применяемого преимущественно в личном транспорте, дизельное топливо имеет повсеместное распространение во всех отраслях промышленности. По этим причинам текущее ралли ударит по всем секторам западной экономики и ускорит инфляцию, которая и так уже достигла полувекового максимума.

( Читать дальше )

Главное на утро

- 19 мая 2022, 10:44

- |

⬆️ Индекс Мосбиржи: 2 449,10 (+1,06%)

⬆️ Индекс РТС: 1 207,07 (+0,49%)

МИД РФ заявил, что Россия активно разворачивает инфраструктуру поставок нефти, газа и угля на Восток.

Госдума приняла закон о расширении льгот для месторождений углеводородов на дне Каспийского моря, добыча на которых началась до 1 января 2016 года.

Министерство финансов РФ готовит либерализацию оборота алмазов и бриллиантов на внутреннем рынке.

Годовая инфляция в РФ на 13 мая замедлилась до 17,69%, недельная — до 0,05%.

Газпромнефть выплатит финальный дивиденд за 2021 год в размере 16 руб. на акцию.

Тинькофф Банк продлил приостановку выплаты дивидендов. Компания аккумулирует капитал для сделок M&A.

СПБ Биржа планирует в ближайшее время запустить торги китайскими акциями.

🔻 S&P 500: 3 923,67 (-4,04%)

🔻 NASDAQ 100: 11 928,31 (-5,06%)

🔻 Euro Stoxx 50: 3 623,10 (-0,44%)

🔻 Shanghai Composite: 3 085,98 (-0,25%)

По данным Bank of America, инвесторы снизили долю технологических акций до минимума за 16 лет и настроены «по-медвежьи».

( Читать дальше )

Рынок СПГ: можно ли сохранить газовый баланс

- 18 мая 2022, 13:38

- |

Европейский союз ставит перед собой цель достичь к ноябрю уровня заполнения хранилищ на уровне 90% по сравнению с примерно 32% в настоящее время. Для выхода на этот уровень ЕС предстоит закачать еще около 56 млрд куб. м газа. С учетом текущего газопотребления это достижимо только при условии увеличения прокачки российского трубопроводного газа примерно на 40% относительно текущего объема поставок в размере 240 млн куб. м в сутки.

⛽️ Альтернативным вариантом является сохранение поставок российского газа на текущем уровне и приобретение дополнительных 40 млн т СПГ (~55 млрд куб. м в регазифицированном виде) в дополнение к уже импортируемым объемам в размере около 80 млн т (110 млрд куб. м). Это возможно только при готовности платить большую, чем в Азии, цену. При этом сокращение объемов поставок трубопроводного газа Россия сможет полностью компенсировать ростом цен.

💡 Реальная возможность восполнения запасов газа в европейских хранилищах до наступления ноября уменьшается с каждым днем, поскольку суточные лимиты объемов закачки ограничены технологическими возможностями самих хранилищ, а также мощностями принимающих СПГ-терминалов в европейских портах. Если страны ЕС не смогут оперативно увеличить поставки сжиженного природного газа на дополнительные 267 тыс т/день, европейские ПХГ не смогут выйти на целевой уровень заполнения в преддверии зимы.

( Читать дальше )

Главное на утро

- 18 мая 2022, 11:46

- |

⬆️ Индекс Мосбиржи: 2 449,10 (+1,06%)

⬆️ Индекс РТС: 1 207,07 (+0,49%)

Газпром построил более 93% участка газопровода от Ковыктинского до Чаяндинского месторождения. Он необходим для подачи газа в магистральный газопровод «Сила Сибири» (Россия — Китай).

Застройщики просят власти разрешить поэтапный доступ к эскроу-счетам, на которых собрано более 3 трлн рублей. Это средства покупателей квартир, которые хранятся в банках до завершения строительства.

Совет директоров МТС принял решение о выплате годовых дивидендов в размере 33,85 рубля на акцию. Акции компании растут на 18%.

⬆️ S&P 500: 4 088,84 (+2,02%)

⬆️ NASDAQ 100: 12 564,10 (+2,62%)

🔻 Euro Stoxx 50: 3 736,70 (-0,39%)

⬆️ Shanghai Composite: 3 083,70 (+0,32%)

Goldman Sachs считает, что доллар США переоценен примерно на 18%, и прогнозирует его снижение как в случае замедления экономики и наступления рецессии, так и при улучшении перспектив глобального роста.

Уровень потребительской инфляции в Великобритании подскочил до 40-летнего максимума в 9%. Рост цен более чем в два раза превышает темпы роста заработной платы, снижая покупательную способность потребителей самыми быстрыми темпами за всю историю наблюдений.

( Читать дальше )

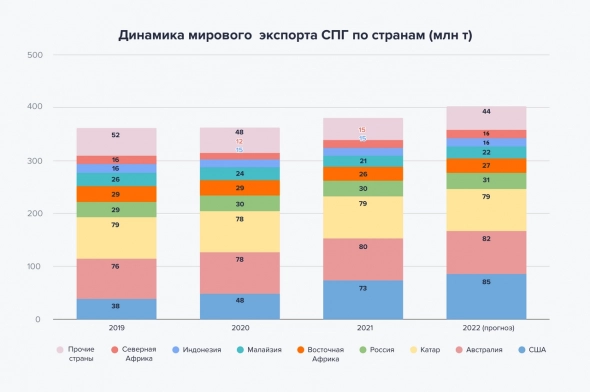

Как устроен рынок СПГ

- 17 мая 2022, 14:01

- |

Природный газ является ключевым компонентом мировой экономики, благодаря которому функционирует промышленность, производятся удобрения, полимеры и электричество, а в дома поступает свет и тепло. Не имеющие собственной добычи страны активно переходят на сжиженный природный газ (СПГ) в качестве предпочтительного топлива, вытесняя энергетический уголь и закрывая атомные реакторы после катастрофы на Фукусиме в 2011 году. Между тем поставщики не торопились наращивать производство СПГ. В период с 2010 по 2015 год его производство находилось на уровне в 240–250 млн т/год, и только с 2015 года начало увеличиваться на 6,8% г/г.

📌 Сегодняшний рынок газа и СПГ — один из самых сложных рынков, которые когда-либо были в истории энергоносителей. Текущее равновесие на рынке настолько хрупкое, что жара в Великобритании или метель в Пекине может спровоцировать рекордные колебания цен и привести к серьезному дефициту предложения. Конкуренция за ограниченные запасы топлива будет только усиливаться между странами, поскольку отсутствие газа в не обладающих собственной добычей регионах может увеличить инфляцию, остановить предприятия и разрушить их экономику. В отсутствие глобальной рецессии или новых карантинных ограничений, замедляющих рост экономики, многие части мира столкнутся с нехваткой энергии уже этой осенью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал