Еженедельный обзор долговых рынков

- 11 июля 2022, 21:35

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

РЫНОК ТРУДА В США В ИЮНЕ: “КОВИДНЫЙ” ПРОВАЛ ПРЕОДОЛЕН ПРАКТИЧЕСКИ ПОЛНОСТЬЮ

• Количество новых рабочих мест 372K vs 384К в пересмотренном мае (ждали 268К).

• Частный сектор: рост на 381К vs 336К (мы считаем именно динамику в Private более репрезентативным показателем ситуации)

• Норма безработицы сохранилась на уровне 3.6% как и тремя месяцами ранее (это порядка 6 млн человек)

РЫНОК ПРАЙСИТ +75 бп НА ЗАСЕДАНИИ FOMC 27 ИЮЛЯ

После выхода умеренно-сильной статистики по рынку труда США рынок запрайсил +75 бп на июльском FOMC. До конца года рынок прайсит повышение ставки на 2 пп – с 1.5-1.75% до 3.5-3.75% годовых. Но самое интересное, в котировках money market – СНИЖЕНИЕ ❗️ставки в середине 2023 года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

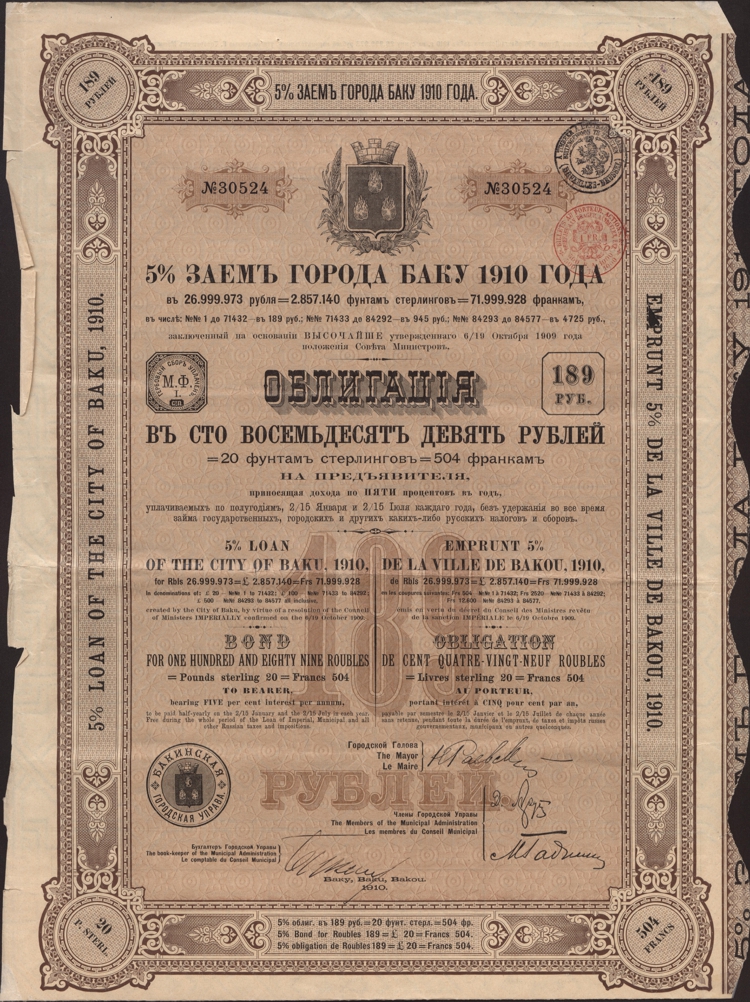

Ценные бумаги. Взгляд в прошлое. Акции городского займа Баку.

- 07 июля 2022, 21:52

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

В начале XX века Баку – это богатая нефтяная провинция, притягивающая большое количество работников разных национальностей и столичных знаменитостей. Численность населения – около 200 тыс. человек.

Баку был быстро растущим индустриальным центром и в октябре 1910 года здесь прошла первая Международная авиационная неделя на Кавказе. В авиашоу приняли участие известные пилоты того времени – Сергей Уточкин и Адам Габер-Влынский. Зрелище привлекло внимание бакинцев, готовых платить за входной билет 30,60 рублей, что являлось месячным заработком нефтяника.

( Читать дальше )

Обзор сырьевых рынков

- 06 июля 2022, 14:15

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Опасения по поводу спроса еще некоторое время могут оказывать давление на цены:

• На прошлой неделе цены пытались найти направление, поскольку опасения по поводу спроса усилились в условиях все еще ограниченного предложения многих сырьевых товаров. Цена на нефть марки Brent резко упала в четверг в ответ на данные по реальным расходам в США за май, которые оказались слабее, чем ожидалось. Однако впоследствии цена восстановилась и завершила неделю лишь незначительно ниже.

• Поскольку многие сырьевые рынки в настоящее время больше сосредоточены на перспективах спроса, чем предложения, мы ожидаем, что публикация макроэкономических данных станет ключевым фактором роста цен в ближайшие недели. Однако, эта неделя может будет довольно слаба с точки зрения рыночных данных, по крайней мере, до пятницы, когда будет опубликован отчет по занятости в США за июнь. Мы прогнозируем более медленный рост занятости по заработной плате, но все еще значительный прирост, которого будет достаточно, чтобы удержать ФРС на пути к повышению ставки на 0,75% в июле. Повышение процентных ставок в США продолжит оказывать давление на цены на сырьевые товары в ближайшие недели, особенно если это приведет к дальнейшему укреплению доллара.

( Читать дальше )

Еженедельный обзор долговых рынков

- 04 июля 2022, 15:37

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

РИТОРИКА ЕВРПЕЙСКОГО ЦЕНТРАЛЬНОГО БАНКА СТОАНОВИТСЯ ВСЕ БОЛЕЕ И БОЛЕЕ АГРЕССИВНОЙ

Lagard:

• в случае необходимости можем проводить и гораздо более агрессивную ДКП

• июльское повышение ставки составит 25 бп

Kazaks:

• базовый сценарий: +25 бп в июле и +50 бп в сентябре, но можем рассмотреть и +50 бп вже в июле

• действия регулятора могут быть достаточно быстрыми в отношении ставки

de Guindos:

• в июле ожидаем дальнейший рост инфляции в Еврозоне

Kazimir:

• ключевая ставка может быть на уровне в диапазоне 1.5% -2% через год

• в некоторых странах континента ожидаем краткосрочную рецессию

( Читать дальше )

Перспективы сельскохозяйственных рынков

- 01 июля 2022, 13:32

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Сельскохозяйственные рынки остаются напряжёнными. Мы предполагаем, что цены на сельскохозяйственные товары снова снизятся в ближайшие месяцы, однако, большинство из них, вероятно, останутся исторически высокими из-за ограниченного предложения, опасений по поводу будущих поставок и высоких цен на энергоносители.

В последние месяцы резко возросла инфляция потребительских цен на продовольствие, и, хотя факторов, способствующих данному росту, было много, резкий рост цен на сельскохозяйственные товары за последний год стал одним из основных факторов. Хотя цены неуклонно возрастают с 2021 года, военная спецоперация на Украине спровоцировала новый скачок в силу того, что Украина является крупным производителем пшеницы, кукурузы и семян подсолнечника.

( Читать дальше )

Новости российского и зарубежного рынков

- 30 июня 2022, 15:05

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Биржа

В силу летнего сезона и отпусков активность на бирже в июле снижается. На прошлой неделе в центре внимания было предложение Минфина увеличить НДПИ для “Газпрома” на 420 млрд руб. Согласно законопроекту, дополнительный НДПИ будет изъят за период сентябрь-декабрь 2022 года. С одной стороны, народ испугался, что данное решение может отразиться на выплате дивидендов. С другой стороны, предложение по увеличению НДПИ никак не связано с финансами 2021 года, за который и ожидается выплата дивидендов. Все же, на фоне новостей стоимость бумаги “Газпрома” снизилась с 330 рублей до 297 рублей за акцию. Многие продавали “Газпром” и переходили на “Сбербанк”. Согласно выступлению Грефа на ПМЭФ-2022 500 млрд “Сбербанком” будут покрыты невыплатой дивидендов, что придало уверенности народу.

( Читать дальше )

Еженедельный обзор долговых рынков

- 28 июня 2022, 13:15

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ЗАЯВЛЕНИЯ ФЕДРЕЗЕРВА СТАНОВЯТСЯ ВСЕ ЖЕСТЧЕ В ОТВЕТ НА РОСТ ЦЕН

Риторика представителей ФРС относительно политики регулятора:

Powell (в ходе пресс-конференции):

• нельзя ничего исключать, даже поднятия ставки шагом на 1%

• никакой мягкой посадки экономики можно и не дождаться, скатывание в рецессию – вполне вероятно

• статистика по инфляции показывает, что темпы поднятия ставки необходимо увеличивать

• повышение ставки не поможет с ситуацией с ценами на бензин и продуктовой инфляцией

• финансовые условия становятся все жестче

( Читать дальше )

ЦЕННЫЕ БУМАГИ. ВЗГЛЯД В ПРОШЛОЕ. САНКТ-ПЕТЕРБУРГСКИЙ МЕЖДУНАРОДНЫЙ КОММЕРЧЕСКИЙ БАНК.

- 20 июня 2022, 13:20

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ФРС США ПОВЫСИЛ СТАВКУ НА 75 БП и КАРДИНАЛЬНО ПЕРЕСМОТРЕЛ ПРОГНОЗ

По итогам FOMC Федрезерв повысил ставку на 75 бп до 1.50-1.75% и очень сильно пересмотрел параметры макропрогноза

• ВВП: оценка на 2022г снижена с 2.8 до 1.7% и с 2.2 до 1.7% на 2023г

• Инфляция (Core PCE Inflation): оценка на 2022г повышена с 4.1 до 4.3%, на 2023г – с 2.6 до 2.7%

• Безработица: оценка на 2022г повышена с 3.5 до 3.7%, на 2023г – с 3.5 до 3.9%

• Ключевая ставка предполагает повышение до 3.25-3.5% к концу 2022г и до 3.75-4.0% к концу 2023г

Обращает на себя внимание то, что в отличие от прогноза по ставке и ВВП прогноз инфляции пересмотрен незначительно. Месседж, который дают эти цифры, совершенно очевиден: ФРС готов действовать намного решительней и больше не будет идти на компромиссы в вопросе борьбы с инфляцией.

( Читать дальше )

Пшеница – запасы и экспортный потенциал

- 10 июня 2022, 10:10

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Мировые цены на пшеницу находились на самом высоком уровне в течение самого длительного периода за всю историю наблюдений с марта 2022 года, когда глобальные торговые потоки были прерваны на неопределенный срок. С этого момента перспективы производства мукомольной пшеницы ухудшились в США, Франции и Индии на фоне засушливых условий, а растущие ограничения еще больше ограничили перспективы экспорта. В то время как спрос на продовольствие на основе пшеницы, по прогнозам, останется устойчивым на фоне исторически высоких цен, прогнозы спроса на корма для животных значительно снизились, особенно до 2022/23 года, из-за снижения доступности и неконкурентоспособных цен. В целом мы предполагаем сокращение мировых запасов за исключением Китая в 2022/23 году в течение квартала.

( Читать дальше )

Еженедельный обзор долговых рынков

- 08 июня 2022, 15:28

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

РЫНОК ТРУДА В США В МАЕ СОХРАНИЛ ХОРОШИЕ ТЕМПЫ, ДО ПОЛНОГО ВОССТАНОВЛЕНИЯ ОСТАЛОСЬ ДВА ПОДОБНЫХ ОТЧЕТА

Вышедшая статистика по рынку труда США за май показала практически аналогичное с апрельскими показателями улучшение конъюнктуры, и цифры вышли лучше прогноза:

• К новых рабочих мест 390K vs 398К в пересмотренном апреле (прогноз – 325К). Лучше прогноза, и лучше, чем ADP накануне (128К)

• Частный сектор: рост на 333К vs 405К

• Норма безработицы сохранилась на уровне 3.6% как и двумя месяцами ранее (это порядка 6 млн человек)

• Рост зарплат: 0.3%мм vs 0.3%мм, без изменений

• Participation rate незначительно увеличилась: 62.3 vs 62.2 месяцем ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал