SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Упражнения в математике. Прогноз Николая Корженевского.

- 21 мая 2013, 14:11

- |

- Разместил(а) AF Markets, Май 21, 2013

- Просмотр блога

Мы продаем XAUUSD, сохраняем прочие позиции без изменений.

Мы продаем XAUUSD, сохраняем прочие позиции без изменений.Понедельник оказался достаточно любопытным днем. Главной фундаментальной новостью дня, на наш взгляд, стало выступление г-на Эванса, известного голубя из ФРС, который вдруг высказал некоторые опасения по поводу неограниченного печатания денег. Звучало это примерно так: «Если продолжать QE до конца 2013-го года, то баланс ФРС вырастет до очень значимых 4 триллионов долларов». Очень значимых — и это цитата.

Но главное, она исходит от господина Эванса. Он не только знаменит тем, что обычно отстаивает мягкую монетарную политику. Еще одна деталь — этот управляющий по своим взглядам очень близок к Бену Берданке, они формируют единый лагерь (куда третьей входит Джанет Йеллен). И если кто-то из этой троицы хотя бы начинает говорить о том, что пора остановиться, то эта мысль определенно серьезно обсуждается в ФРС. Такая позиция управляющих — безусловно, плюс для доллара. Нас удивляет рост в золоте, происходивший на этом фоне. И мы считаем разумным спекулятивно продать XAUUSD.

- комментировать

- Комментарии ( 0 )

PIMCO: в фаворе - Мексика и Бразилия

- 21 мая 2013, 12:41

- |

- Разместил(а) AF Markets, Май 21, 2013

- Просмотр блога

Крупнейший облигационный фонд PIMCO в последнее время активно предпочитает долговые облигации Бразилии, Мексики и Южной Африки — долг этих стран кажется привлекательней высокодоходных корпоративных облигаций США. Особенно на фоне слабого роста развитых стран и высоких инфляционных рисков — по материалам AForex.

Крупнейший облигационный фонд PIMCO в последнее время активно предпочитает долговые облигации Бразилии, Мексики и Южной Африки — долг этих стран кажется привлекательней высокодоходных корпоративных облигаций США. Особенно на фоне слабого роста развитых стран и высоких инфляционных рисков — по материалам AForex.Кроме всего прочего, PIMCO держит позитивным прогноз по валютам Бразилии, Мексики, Китаю, Индии, а также по суверенному долгу (выраженному в USD) России и Южной Кореи.

( Читать дальше )

Эль-Эриан (PIMCO): "Японская политика воистину революционная"

- 21 мая 2013, 12:39

- |

- Разместил(а) AF Markets, Май 21, 2013

- Просмотр блога

Забавно, но Мохамед Эль-Эриан (стратег крупнейшего облигационного фонда PIMCO) неожиданно высказался о японских политиках Абе в том духе, что «монетарное стимулирование, проводимое ЦБ Японии, в хорошем смысле потрясло его своей смелостью» — по материалам AForex.

Забавно, но Мохамед Эль-Эриан (стратег крупнейшего облигационного фонда PIMCO) неожиданно высказался о японских политиках Абе в том духе, что «монетарное стимулирование, проводимое ЦБ Японии, в хорошем смысле потрясло его своей смелостью» — по материалам AForex.Банк Японии намеревается удвоить монетарную базу экономики в течение двух лет во имя поднятия инфляции до 2%. По словам Эль-Эриана, текущий финансовый эксперимент от японских лидеров — нечто невероятно смелое и абсолютное нехарактерное для относительно консервативных политик, которые имели место всю дорогу после Второй мировой войны. Эксперт полагает, что японский эксперимент, намного объемней американского, если сопоставлять объемы QE и размеры ВВП двух стран. То, что поразило Эль-Эриана, потрясло и фондовые рынки.

( Читать дальше )

Доходность вместо кредитного риска. Прогноз Николая Корженевского.

- 20 мая 2013, 12:30

- |

- Разместил(а) AF Markets, Май 20, 2013

- Просмотр блога

Мы будем наращивать шорт в EURUSD на росте, закрываем позицию в USDRUB, сохраняем прочие позиции.

Мы будем наращивать шорт в EURUSD на росте, закрываем позицию в USDRUB, сохраняем прочие позиции.Прошедшую неделю доллар завершил на трехлетнем максимуме по индексу, и новую неделю он наверняка проведет в таком же ключе. Рынок постепенно опять начинает обращать внимание на доходность конкретной валюты, а не только ее кредитный риск. Это та взаимосвязь, которая некогда управляла всем рынком. И это то, как должны обстоять дела в нормальные времена. Подобная ситуация позитивна для доллара, так как экономика США явно сильнее других, а значит и ужесточение монетарной политики там начнется раньше.

Подтверждение хорошего самочувствия Соединенных Штатов — индекс Мичиганского университета, опубликованный в пятницу. Индикатор не просто оказался хорошим — никогда раньше фактический результат не оказывался настолько лучше консенсуса. Помимо этого, сама цифра выглядит отлично: показатель на максимуме с 2007-го года. Мы полагаем, что опасения по поводу циклического замедления должны отойти на второй план, а доллар, соответственно, продолжить рост. История с восстановлением потолка госдолга тоже играет на руку американской валюте. Уже очевидно, что США намерены выполнить секвестрование бюджета, что сократит предложение облигаций и создаст на этом рынке что-то вроде дефицита (весьма условного, конечно). Следует отметить лишь тактическую перемену. Теперь мы предпочитаем покупать доллар через шорт в EURUSD, а не лонг в USDRUB. Последние новости из России указывают на то, что валюта по крайней мере до июля, вероятно, стабилизируется у текущих уровней.

Когда конец QE3?

- 20 мая 2013, 11:48

- |

- Разместил(а) AF Markets, Май 20, 2013

- Просмотр блога

Индекс доллара US Dollar Index закрылся на максимуме с июля 2012 года. Факторы в пользу будущего роста — слухи на тему того, что Федрезерв может свернуть свою программу количественного смягчения, плюс плохая статистика из зоны Евро — по материалам AForex.

Индекс доллара US Dollar Index закрылся на максимуме с июля 2012 года. Факторы в пользу будущего роста — слухи на тему того, что Федрезерв может свернуть свою программу количественного смягчения, плюс плохая статистика из зоны Евро — по материалам AForex. По мнению большинства игроков рынка, несмотря на то, что у доллара есть хорошая техническая поддержка для будущего роста — USD в настоящее время всецело зависит от Федрезерва и Бена Бернанке.

В общей сложности показатели рынка труда технически улучшились на все 50% с момента запуска первого раунда монетарного стимулирования. По словам Джона Вильямса, президента ФРБ Сан-Франциско, ФЕД может сильно сократить объемы ежемесячных скупок активов с рынка уже, начиная с середины июня. Следующая встреча центробанкиров состоится 18-19 июня. Возможно, именно на этой встрече будет объявлении о снижении объемов QE3. Правда, большинство экономистов не верит в то, что ФЕД сожмет QE3 до конца 2013 года.

( Читать дальше )

Джим Роджерс: "Евро не выживет"

- 20 мая 2013, 10:53

- |

- Разместил(а) AF Markets, Май 20, 2013

- Просмотр блога

Доллар пробил на днях шестинедельный рекорд против евро — и это только прелюдия, как выразился легендарный инвестор и популярный финансовый комментатор Джим Роджерс — по материалам AForex.

Доллар пробил на днях шестинедельный рекорд против евро — и это только прелюдия, как выразился легендарный инвестор и популярный финансовый комментатор Джим Роджерс — по материалам AForex. Роджерс утверждает, что для глобальной экономики было бы хорошо, если бы валюта евро выжила — в мировом масштабе не выгодно, чтобы доллар оставался единственным сильным игроком. Цена евро упала на 12% против USD с 26 апреля 2011 года (момент наиболее выраженного обострения евро-кризиса).

( Читать дальше )

"Ралли нарциссизма". Главный триггер роста акций - корпоративные "байбэки"

- 20 мая 2013, 10:51

- |

- Разместил(а) AF Markets, Май 20, 2013

- Просмотр блога

Безусловно, на рынке присутствует масса факторов, которые толкают акции американских компаний вверх — покупки инвесторов на хорошей экономической статистике и др. Однако главным фактором остаются обратные выкупы акций компаниями — по материалам AForex.

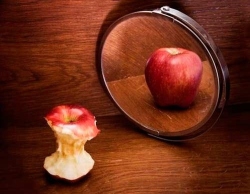

Безусловно, на рынке присутствует масса факторов, которые толкают акции американских компаний вверх — покупки инвесторов на хорошей экономической статистике и др. Однако главным фактором остаются обратные выкупы акций компаниями — по материалам AForex. Американские компании тратят большие капиталы на байбэки — так в 2013 году уже было потрачен $286 млрд на обратный выкуп бумаг, что на 88% больше, чем за тот же период 2012 года. Если тренд перенесется и на оставшуюся часть 2013 года, то объем обратных выкупов побьет рекорд 2007 года. Не так давно лидер по рыночной стоимости компания Apple авторизовала обратный выкуп на $50 млрд — и это только один из примеров.

( Читать дальше )

Заказы на продукцию японского машиностроительного сегмента - рекорд 2005 года

- 17 мая 2013, 12:53

- |

- Разместил(а) AF Markets, Май 17, 2013

- Просмотр блога

Заказы на японское оборудование выросли на 14.2% в марте — намного больше, чем ожидали аналитики — кроме того, это максимальный месячный рост за последние 8 лет — по материалам AForex.

Заказы на японское оборудование выросли на 14.2% в марте — намного больше, чем ожидали аналитики — кроме того, это максимальный месячный рост за последние 8 лет — по материалам AForex.Аналитики предполагают, что заказы растут на слабой йене (может результировать в рост корпоративной выручки) и на фоне падающего фондового рынка. В это же время ожидается, что заказы на оборудование как индикатор динамики капитальных затрат компаний в ближайшие 6-9 месяце будут снижаться — на фоне снижения позитивного эффекта от «количественного смягчения» Шинцо Абе. Кроме того, японский экспорт пока не очень сильный — компании обычно не наращивают капзатраты, пока у них не начинает стабилизироваться экспорт. Так как в развитии бизнеса (и увеличении роста производства) в такой ситуации нет необходимости.

Аналитики предполагали, что мартовские заказы вырастут не более, чем на 2.8%. В феврале было 4.2%.

В сухом остатке -пока рано говорить о том, приносить ли политика Абе какой-то реально продолжительный позитивный экономический эффект…

Почему растет доллар? Мнение Morgan Stanely

- 17 мая 2013, 12:51

- |

- Разместил(а) AF Markets, Май 17, 2013

- Просмотр блога

Американский доллар растет, главным образом, на слабеющей йене, улучшающихся экономических данных, динамике процентных ставок США (ставки выше, чем у многих крупных экономик, и, следовательно, стоимость USD выше), слабеющем евро, на неопределенности ситуации с окончанием третьего раунда «смягчения» — эти факторы увеличивают привлекательность USD как инвестиционной валюты — к такому мнению пришли аналитики Morgan Stanely — по материалам AForex.

Американский доллар растет, главным образом, на слабеющей йене, улучшающихся экономических данных, динамике процентных ставок США (ставки выше, чем у многих крупных экономик, и, следовательно, стоимость USD выше), слабеющем евро, на неопределенности ситуации с окончанием третьего раунда «смягчения» — эти факторы увеличивают привлекательность USD как инвестиционной валюты — к такому мнению пришли аналитики Morgan Stanely — по материалам AForex. По словам аналитиков Morgan Stanley, за последние недели на валютном рынке произошел существенный сдвиг. Главные триггеры сдвига не только японская йена, но преимущественно USD. USD становится все меньше похожей на валюту для фондирования и становится больше похожим на валюту инвестиционную, спекулятивную. За последние 7 дней данный процесс стал еще более выраженным на фоне улучшений показателей публикуемой статистики из США и относительного роста процентных ставок в США. Последний фактор добавил особенной заметной привлекательности доллару.

( Читать дальше )

В том же ритме. Прогноз Николая Корженевского.

- 17 мая 2013, 11:33

- |

- Разместил(а) AF Markets, Май 17, 2013

- Просмотр блога

Мы сохраняем позиционирование без изменений.

Мы сохраняем позиционирование без изменений.Доллар продолжает постепенно укрепляться, и по-прежнему растет широким фронтом. EURUSD обновляет локальные минимумы, и главный фактор здесь — комментарии представителей ФРС. Глава ФРБ Сан-Франциско г-н Вильямс накануне заявил, что видит возможным сокращение программы количественного смягчения уже этим летом. Такие фразы все чаще будут звучать из уст представителей монетарных властей, и пока не потеряют способность приводить к периодам укрепления USD.

Некоторые участники рынка накануне пытались играть против американца, ссылаясь на слабую статистику из США. Аналитики AForeх не считают ее слабой и обращают внимание на то, что цифры по рынку труда, в частности, в этот раз были рассчитаны по сокращенной выборке. На данное обстоятельство указывают авторы отчета. Вполне возможно, что на следующей неделе, когда придут полные данные, показатели будут пересмотрены в сторону улучшения. Сегодня никакой важной статистики не ожидается, наиболее влиятельная цифра дня — индекс мичиганского университета, но вряд ли он сможет существенно сдвинуть рынок. Мы ожидаем, что сессия будет достаточно спокойной, и пятница завершится вблизи текущих уровней по котировкам основных пар.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал