Новости рынков

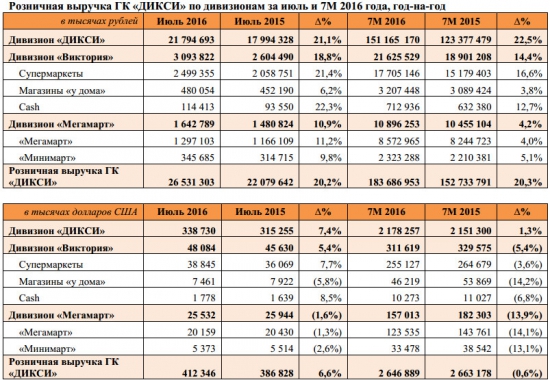

Дикси - выручка за июль +20%, за 7 мес +20%

- 12 августа 2016, 10:00

- |

Розничная выручка за 7 мес: +20,3% г/г и составила 183,7 млрд рублей.

(Пресс-релиз)

- комментировать

- 4

- Комментарии ( 0 )

Итоги квартальной ребалансировки индекса MSCI

- 12 августа 2016, 09:38

- |

Состав индекса MSCI Russia не изменился по итогам квартальной ребалансировки, как и ожидалось.

Индексный провайдер MSCI оставил расчетную базу индекса MSCI Russia без изменения по итогам очередного квартального пересмотра, как и ожидалось, сообщил агентству «Интерфакс» аналитик «ВТБ Капитала» Илья Питерский.

Более того, индексный провайдер в августе оставил без изменения для акций российских компаний показатели FIF (foreign inclusion factor, применительно к российским компаниям — оценка free float) и NoS (количество акций).

В то же время, как отметил стратег финансовой группы (ФГ) «БКС» Вячеслав Смольянинов, вес России в индексе MSCI EM в раках августовского пересмотра был понижен на 0,03 процентного пункта — до 3,61%. «Это приведет к небольшому оттоку капитала из акций РФ через пассивные фонды и не окажет существенного влияния на фондовый рынок», — отметил В.Смольянинов.

Все изменения вступят в силу 1 сентября.

Как подчеркивал И.Питерский, квартальный пересмотр индексов MSCI обычно носит промежуточный характер, более масштабным является полугодовой. Полугодовая ребалансировка индексов в ноябре может внести изменения в расчетную базу индекса MSCI Russia, полагает И.Питерский.

Индексы MSCI носят прикладной характер: многие инвестиционные фонды их «покупают», то есть вкладываются в акции, входящие в структуру индекса, пропорционально весу в нем, а также разрабатывают сложные структурные инструменты на основе индексов. Включение в индекс MSCI гарантирует акциям компаний более высокую ликвидность.

Новости по акциям перед открытием рынка: 12.08.2016

- 12 августа 2016, 09:36

- |

Законопроектом устанавливается, что приобретение кредитной организацией акций (долей) юридического лиц… в размере, позволяющем определять решения, принимаемые таким юридическим лицом, либо приобретение кредитной организацией акций (долей) указанного юридического лица, в результате которого юридическое лицо будет находиться под значительным влиянием кредитной организации, требует согласия Банка России(РИА Новости)

Саудовская Аравия может помочь сбалансировать нефтяной рынок, заявил министр энергетики, промышленности и минеральных ресурсов страны Халид аль-Фалих.

Несмотря на медвежьи настроения, охватившие рынок, мы по-прежнему видим весомый спрос на нашу нефть в большинстве регионов мира, особенно с учетом быстрого снижения поставок за пределами стран ОПЕК, перебои в поставках растут, и глобальный спрос все еще показывает признаки роста(

( Читать дальше )

Крупнейший хедж-фонд предупреждает о близком крутом повороте

- 11 августа 2016, 22:01

- |

Фонд утверждает, что нынешняя политика монетарных властей, пытающихся накачать экономику дешевыми кредитами за счет чрезвычайно низких ставок, приведет к неизбежному хаосу. Кредитный пузырь настолько велик, считает он, что должники не смогли бы обслуживать долги по нормальным процентным ставкам. А самым большим должником оказалось правительство. Поэтому власти снизили ставки до нуля и попали в собственную ловушку. «Даже бездомный смог бы обслуживать кредит в $1 млн по нулевой ставке»,— заявил Хаворт.

Если, добившись нужной инфляции, власти начнут поднимать следом процентные ставки, возникнет хаос, предупреждает Хаворт. На рынках акций, недвижимости, облигаций, везде. «Вы можете представить лондонский рынок недвижимости при ставках по кредитам 7%? По всей вероятности, цены рухнут на 50–75%»,— говорит он.

36 South Capital Advisors известен тем, что делает деньги на падениях рынка. Во время последнего финансового кризиса, начавшегося крахом американского банка Lehman Brothers, фонд заработал 200%.

В Госдуме предложили обнулить НДФЛ для 35 млн россиян

- 11 августа 2016, 21:58

- |

В Госдуме предложили обнулить НДФЛ для 35 млн россиян

В Госдуму внесен законопроект об изменении ставки налога на доходы физлиц.

Текущую ставку — 13% — предлагается сохранить для граждан с доходом от 180 тысяч до 2,4 млн рублей в год (15-200 тысяч в месяц).

Для тех, кто зарабатывает меньше этой суммы, налог, согласно законопроекту, будет обнулен.

Обнуление НДФЛ для тех, кто получает меньше 15 тысяч рублей в месяц, освободит от уплаты налога 35 млн человек.

В настоящее время увеличение собираемости налогов происходит в основном за счет менее обеспеченных граждан, что влечет за собой неуклонное возрастание разрыва в доходах самых богатых и самых бедных слоев населения, говорится в документе. «Сегодня десять процентов наиболее обеспеченных граждан России в 16 раз богаче десяти процентов наименее обеспеченных. Такой разрыв превышает максимально допустимые значения, рекомендованные ООН», — считают депутаты.

www.finanz.ru/novosti/lichnyye-finansy/v-gosdume-predlozhili-obnulit-ndfl-dlya-35-mln-rossiyan-1001350508

У правительства кончаются наличные

- 11 августа 2016, 21:25

- |

Остатки на счетах правительства России в ЦБ стремительно падают, и уже в ближайшие дни Минфин, возможно, будет вынужден вернуться к практике расходов из Резервного фонда, сообщает в четверг ФК «Уралсиб» со ссылкой на данные Федерального казначейства.

На начало августа в Резервном фонде осталось 2,456 трлн рублей.

Траты из Резервного фонда по итогам года могут составить около 3 трлн рублей вместо изначальных 2,1 трлн, признал в начале августа замминистра финансов Максим Орешкин.

Это означает, что к концу года в Резервном фонде останется 340 млрд рублей. С учетом средней скорости трат (390 млрд рублей в месяц в 2016 году) фонд может обнулиться уже в первые месяцы 2017 года.

www.finanz.ru/novosti/aktsii/u-pravitelstva-konchayutsya-nalichnye-1001350732

Bloomberg спрогнозировал скорый рост экономики России.

- 11 августа 2016, 20:28

- |

Наблюдается положительная динамика ВВП страны: согласно последним расчетам, в минувшем квартале внутренний валовой продукт сократился на 0,8% в годовом исчислении, и это – наименьший показатель с начала 2015 года, когда началась рецессия.

Положительную динамику демонстрируют и объемы перевозок, осуществляемые РЖД. За первые семь месяцев рост составил 1,8% по сравнению с прошлым годом, а объемы перевозок стройматериалов подскочили на 19%, отмечает агентство.

Улучшение прогнозов подогревает интерес к российским активам, отмечает Bloomberg. Так, в минувшем квартале рубль показал второй результат среди валют развивающихся экономик, набрав 4,8% по отношению к доллару США. Волатильность рубля находится у двухлетних минимумов, и инвесторы в начале августа разместили заявки на государственные долговые бумаги, вчетверо превысив объем предложения. Кроме того, пять сессий подряд снижается доходность по десятилетним облигациям.

ria.ru/economy/20160811/1474101952.html

США отменили антидемпинговый режим в отношении российского нитрата аммония

- 11 августа 2016, 19:01

- |

Отдельно американское министерство же уведомило, что не видит демпинговых нарушений в поставках Еврохима и Фосагро-Череповец карбамида на американский рынок с 1 июля 2014 года по 30 июня 2015 года. Это предварительный итог административного расследования. Минторг:

Мы пришли к выводу, что поставки указанной продукции в США… не производились по ценам ниже нормальной стоимости(ТАСС)

Morgan Stanley: Нефть осыпется до $35 .

- 11 августа 2016, 18:16

- |

По его мнению, котировки «черного золота» осыпятся до 35 долларов за баррель. Произойти это может уже в ближайший месяц, считает Лонгсон, самое позднее — через два-три месяца.

Подробнее:

www.finanz.ru/novosti/birzhevyye-tovary/Morgan-Stanley-neft-osypetsya-do-$35-za-neskolko-nedel-1001348670

Нефть вновь начали накачивать вербальными интервенциями, уже прошла +113п.

- 11 августа 2016, 17:34

- |

— добыча вне ОПЕК снижается быстрыми темпами;

— мировой спрос все еще высок;

— баланс на рынке нефти восстанавливается;

— снижение запасов нефти займет некоторое время;

— цены с текущих уровней должны вырасти;

— предпримут при необходимости шаги к восстановлению баланса на рынке нефти;

— в сентябре встречусь с производителями нефти в ОПЕК и вне ОПЕК для обсуждения рынка нефти;

— переговоры могут затронуть действия по стабилизации рынка нефти.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс