SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

uniper

Перспективы дивидендов Юнипро становятся еще более туманными - Мир инвестиций

- 26 апреля 2023, 14:16

- |

Юнипро может попасть под временное управление в ответ на конфискацию российского имущества за рубежом, следует из указа президента, опубликованного вчера поздно вечером. Временным управляющим назначается Росимущество. Таким образом, в ответ на лишение России права собственности на активы в других странах (возможно, в Германии) российские госструктуры могут получить контроль над Юнипро.

«БКС Мир инвестиций»

Анализ: Нет четкого понимания. Формулировка указа президента может быть истолкована так, что контроль над 83.7% акций Юнипро (принадлежат немецкой Uniper) может быть временно передан Росимуществу, хотя стоит дождаться подробностей. Один из вероятных сценариев заключается в том, что технически для Юнипро ничего не изменится, поскольку текущая управленческая команда может остаться на месте. Тем не менее перспективы дивидендов становятся еще более туманными. Мы считаем, что для миноритариев такое развитие событий, вероятно, означает усиление геополитических рисков.Булгаков Дмитрий

«БКС Мир инвестиций»

- комментировать

- Комментарии ( 2 )

Акции энергетиков под дивиденды этой весной - Финам

- 27 февраля 2023, 18:52

- |

Среди предстоящих отчетов в секторе электроэнергетики на этой неделе особый интерес у рынка вызовут результаты «РусГидро» по МСФО, которые покажут, насколько плохо прошел IV квартал в дальневосточных «дочках» компании. Отчет по РСБУ не дал позитивных сигналов в этом направлении, и в целом в преддверии публикации мы настроены умеренно-пессимистически. Наша целевая цена по акциям «РусГидро» – 0,75 руб. с потенциалом снижения 5%, рейтинг – «Держать».

С наступлением весны актуальность приобретают покупки акций энергетиков под дивиденды и в этом отношении можно обратить внимание на ОГК-2 и «префы» «Ленэнерго». Вероятность выплаты в случае первых довольно высокая и объясняется холдинговой структурой материнского ГЭХа. По нашим оценкам, дивиденды ОГК-2 могут составить 0,08 руб. (доходность – 13,4%). Риски невыплаты в случае «префов» «Ленэнерго» чуть выше и связаны с маловероятными, но возможными убытками, понесенными в IV квартале, которые компания может показать по итогам 2022 года, что занизит чистую прибыль и дивидендную базу. Компания выплатила дивиденды по «префам» за 9 месяцев на одном уровне с «обычкой» (0,4435 на акцию, доходность – менее 1%), однако, устав LSNG регламентирует годовые, но не промежуточные выплаты (10% от прибыли). Таким образом, за год компания может доплатить инвесторам около 18,7 руб. на акцию, что соответствует доходности 14,7%.

( Читать дальше )

С наступлением весны актуальность приобретают покупки акций энергетиков под дивиденды и в этом отношении можно обратить внимание на ОГК-2 и «префы» «Ленэнерго». Вероятность выплаты в случае первых довольно высокая и объясняется холдинговой структурой материнского ГЭХа. По нашим оценкам, дивиденды ОГК-2 могут составить 0,08 руб. (доходность – 13,4%). Риски невыплаты в случае «префов» «Ленэнерго» чуть выше и связаны с маловероятными, но возможными убытками, понесенными в IV квартале, которые компания может показать по итогам 2022 года, что занизит чистую прибыль и дивидендную базу. Компания выплатила дивиденды по «префам» за 9 месяцев на одном уровне с «обычкой» (0,4435 на акцию, доходность – менее 1%), однако, устав LSNG регламентирует годовые, но не промежуточные выплаты (10% от прибыли). Таким образом, за год компания может доплатить инвесторам около 18,7 руб. на акцию, что соответствует доходности 14,7%.

( Читать дальше )

Общая сумма претензий Engie к Газпрому составит не менее $15 млрд - Мир инвестиций

- 22 февраля 2023, 15:15

- |

Французская Engie инициировала разбирательство в отношении «Газпрома» из-за недопоставок газа, сообщает Коммерсантъ, ссылаясь на финансовую отчетность компании за 4К. Размер требуемой компенсации не раскрывается.

Требуемая сумма не разглашается, но мы считаем, что совокупный размер претензий составляет не менее $15 млрд. В суде станет ясно, защитит ли «Газпром» объявленный им летом форс-мажор.

Это еще не все – форс-мажор как фактор защиты будет протестирован. Engie – не первая европейская энергетическая компания, подавшая в суд на «Газпром», и не последняя, как мы полагаем. В конце ноября немецкая Uniper подала иск в размер EUR 11.6 млрд ($12.5 млрд), а в начале декабре в суд также обратилась RWE – размер требований не сообщается (но, вероятно, меньше). Неудивительно, что «Газпром» готовился к этому событию, в частности, объявив форс-мажор в связи с остановкой Северного потока летом, который он отнес задним числом к 14 июня, когда потоки только начали снижаться. «Газпром» обвинил в замедлении и остановке поставок преднамеренную задержке Канадой отремонтированной турбины Siemens. Мы полагаем, что это обоснование будет тщательно рассмотрено в суде, и, вероятно, не обеспечит абсолютной защиты. Однако диверсия на газопроводах «Северный поток» и «Северный поток-2» в сентябре прошлого года, по нашему мнению, вполне может привести к снижению оценки ущерба.

( Читать дальше )

Требуемая сумма не разглашается, но мы считаем, что совокупный размер претензий составляет не менее $15 млрд. В суде станет ясно, защитит ли «Газпром» объявленный им летом форс-мажор.

Это еще не все – форс-мажор как фактор защиты будет протестирован. Engie – не первая европейская энергетическая компания, подавшая в суд на «Газпром», и не последняя, как мы полагаем. В конце ноября немецкая Uniper подала иск в размер EUR 11.6 млрд ($12.5 млрд), а в начале декабре в суд также обратилась RWE – размер требований не сообщается (но, вероятно, меньше). Неудивительно, что «Газпром» готовился к этому событию, в частности, объявив форс-мажор в связи с остановкой Северного потока летом, который он отнес задним числом к 14 июня, когда потоки только начали снижаться. «Газпром» обвинил в замедлении и остановке поставок преднамеренную задержке Канадой отремонтированной турбины Siemens. Мы полагаем, что это обоснование будет тщательно рассмотрено в суде, и, вероятно, не обеспечит абсолютной защиты. Однако диверсия на газопроводах «Северный поток» и «Северный поток-2» в сентябре прошлого года, по нашему мнению, вполне может привести к снижению оценки ущерба.

( Читать дальше )

Опубликованные финансовые результаты Юнипро за 2022 год сильные - Атон

- 20 февраля 2023, 11:25

- |

Юнипро представила результаты за 2022 по МСФО

Выручка компании выросла на 20% г/г до 105.8 млрд руб., а показатель EBITDA — на 40% до 42 млрд руб. за счет благоприятных цен на электроэнергию и превышения изначального прогноза компании по генерации на 2022. Юнипро увеличило чистую прибыль в 2.6 раза до 21.3 млрд руб. Чистая денежная позиция компании составляет 27 млрд руб.

Что касается возможных дивидендов, в этом вопросе по-прежнему нет ясности, поскольку материнская компания Uniper классифицировала инвестиции в Юнипро как активы, деятельность по которым прекращена. Uniper планирует продать Юнипро, но согласие правкомиссии РФ на эту сделку пока не получено, а кроме того, непонятно, кто может стать потенциальным покупателем актива. Теоретически, в случае возобновления выплат, дивидендная доходность, по нашему мнению, превысит 20%, что в принципе и привлекает нас в акциях Юнипро.

Выручка компании выросла на 20% г/г до 105.8 млрд руб., а показатель EBITDA — на 40% до 42 млрд руб. за счет благоприятных цен на электроэнергию и превышения изначального прогноза компании по генерации на 2022. Юнипро увеличило чистую прибыль в 2.6 раза до 21.3 млрд руб. Чистая денежная позиция компании составляет 27 млрд руб.

Компания представила сильные финансовые результаты. Исходя из показателей отчетности, бумага торгуется с мультипликаторами P/E 4.7x и EV/EBITDA 1.7x — это все еще очень дешево, несмотря на хорошую динамику стоимости (+21% с начала года).Атон

Что касается возможных дивидендов, в этом вопросе по-прежнему нет ясности, поскольку материнская компания Uniper классифицировала инвестиции в Юнипро как активы, деятельность по которым прекращена. Uniper планирует продать Юнипро, но согласие правкомиссии РФ на эту сделку пока не получено, а кроме того, непонятно, кто может стать потенциальным покупателем актива. Теоретически, в случае возобновления выплат, дивидендная доходность, по нашему мнению, превысит 20%, что в принципе и привлекает нас в акциях Юнипро.

Акции Юнипро выглядят интересными в расчете на возврат к выплате дивидендов - Открытие Инвестиции

- 17 февраля 2023, 18:33

- |

Юнипро показала хорошую динамику по итогам года за счет роста производственных показателей и тарифов и получения платежей за мощности Березовской ГРЭС.

Производство электроэнергии компании возросло за год с 43,3 млрд кВт*ч до 54 млрд кВт*ч. Последний квартал был также относительно неплохим – выручка выросла на 15% до 28,2 млрд руб., EBITDA – на 22% до 9,9 млрд руб. Но компания показала чистый убыток в 4 квартале в 200 млн руб., который может быть связан с переоценкой активов.

«Открытие Инвестиции»

( Читать дальше )

Производство электроэнергии компании возросло за год с 43,3 млрд кВт*ч до 54 млрд кВт*ч. Последний квартал был также относительно неплохим – выручка выросла на 15% до 28,2 млрд руб., EBITDA – на 22% до 9,9 млрд руб. Но компания показала чистый убыток в 4 квартале в 200 млн руб., который может быть связан с переоценкой активов.

По итогам года компания превзошла наш прогноз по выручке 105,6 млрд руб., EBITDA совпала с прогнозом, а чистая прибыль оказалась ниже наших ожиданий почти на 5 млрд руб. Отметим, что денежные средства на счетах компании составили 27,08 млрд руб., а долг отсутствует, что говорит о том, что компания может вернуться к щедрой дивидендной политике после смены собственника, которая нам кажется вполне вероятной. Мы считаем, акции компании интересными для покупки.Хайруллин Тимур

«Открытие Инвестиции»

( Читать дальше )

Чистая прибыль Юнипро по итогам 2022 года взлетела в 2,6 раза после корректировки обесценений - Финам

- 17 февраля 2023, 16:20

- |

В пятницу, 17 февраля, «Юнипро» представила результаты за 4-й квартал и весь 2022 год по МСФО. Отчет вышел довольно сильный: выручка по году впервые в истории компании перевалила за порог 100 млрд руб., показав рост на 20% (г/г) до 105,8 млрд руб., EBITDA увеличилась на 41% (г/г) до 42,0 млрд руб., чистая прибыль акционеров – на 158% (г/г) или в 2,6 раза до 21,3 млрд руб.

Главным сюрпризом для рынка обернулась корректировка суммы обесценения активов, которая стала основной причиной столь сильного роста годовой прибыли. В 1-м квартале «Юнипро» показала убыток от обесценения активов в размере 19,1 млрд руб., который был вызван усилением страновых рисков, но в 4-м квартале в связи с улучшением макроэкономических прогнозов убыток в размере 10,2 млрд руб. был восстановлен. В результате обесценение основных средств и нематериальных активов по итогам года составило 9,0 млрд руб., что на 22% меньше значений 2021 года.

В остальном динамику финансовых результатов «Юнипро» можно назвать ожидаемой. Рост выручки и EBITDA определила Березовская ГРЭС после того, как 3-й энергоблок был вновь запущен весной 2021 года и начал получать платежи за мощность по ДПМ.

( Читать дальше )

Главным сюрпризом для рынка обернулась корректировка суммы обесценения активов, которая стала основной причиной столь сильного роста годовой прибыли. В 1-м квартале «Юнипро» показала убыток от обесценения активов в размере 19,1 млрд руб., который был вызван усилением страновых рисков, но в 4-м квартале в связи с улучшением макроэкономических прогнозов убыток в размере 10,2 млрд руб. был восстановлен. В результате обесценение основных средств и нематериальных активов по итогам года составило 9,0 млрд руб., что на 22% меньше значений 2021 года.

В остальном динамику финансовых результатов «Юнипро» можно назвать ожидаемой. Рост выручки и EBITDA определила Березовская ГРЭС после того, как 3-й энергоблок был вновь запущен весной 2021 года и начал получать платежи за мощность по ДПМ.

( Читать дальше )

Вкладываться в Юнипро рискованно в связи с неясностью с контролирующим акционером - Синара

- 17 февраля 2023, 14:34

- |

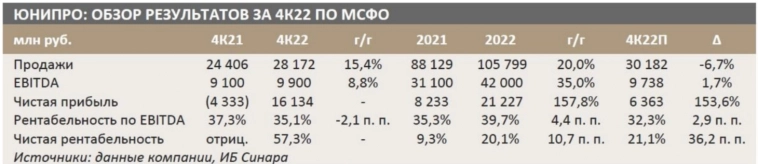

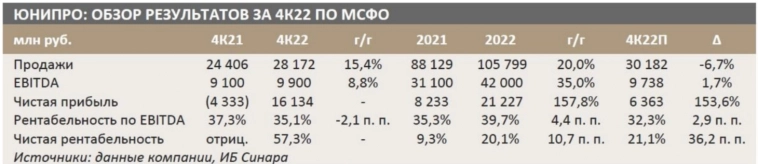

Выручка выросла на 15,4% г/г до 28,2 млрд руб., EBITDA — на 8,8% г/г до 9,9 млрд руб., чистая прибыль достигла 16,1 млрд руб. против чистого убытка в 4,3 млрд руб. в 4К21.

Опубликованные результаты оказались ниже наших ожиданий по выручке на 6,7%. Вместе с тем компания сообщила о меньших, чем ожидалось, затратах на покупную энергию и других расходах, что компенсирует более низкий, чем наш прогноз, результат по выручке.

EBITDA, соответственно, превзошла наши ожидания на 1,7%, а чистая прибыль — в 2,5 раза: мы не ожидали положительной переоценки основных средств на 11 млрд руб.

Компания накопила 27,1 млрд руб. чистых денежных средств к концу 2022 г.

Юнипро не станет проводить телеконференцию, посвященную результатам.

Опубликованные результаты оказались ниже наших ожиданий по выручке на 6,7%. Вместе с тем компания сообщила о меньших, чем ожидалось, затратах на покупную энергию и других расходах, что компенсирует более низкий, чем наш прогноз, результат по выручке.

EBITDA, соответственно, превзошла наши ожидания на 1,7%, а чистая прибыль — в 2,5 раза: мы не ожидали положительной переоценки основных средств на 11 млрд руб.

Компания накопила 27,1 млрд руб. чистых денежных средств к концу 2022 г.

Мы считаем результаты позитивными для акций и поддерживающими наш рейтинг «Покупать». Вместе с тем мы подчеркиваем рискованность вложений в эмитента в связи с неясностью с контролирующим акционером: немецкая Uniper, которой принадлежит 83,7% Юнипро, дистанцировалась от российской дочерней компании и планирует продать свою долю. Государство пока не одобрило продажу актива. Кроме того, после смены собственника может радикально измениться дивидендная политика компании.ИБ «Синара»

Юнипро не станет проводить телеконференцию, посвященную результатам.

Сложности со структурой акционеров Юнипро вынуждают пересматривать прогнозы по дивидендам - Синара

- 09 января 2023, 21:07

- |

Компания «Юнипро» продолжает демонстрировать сильные операционные и финансовые результаты, при этом выросли риски, связанные с дивидендными выплатами.

Мы обновили нашу модель с учетом финансовых (МСФО) и операционных результатов за 3К22, а также учли наш новый макропрогноз и прогноз цен на электроэнергию на 4К22. У компании сильный балансовый отчет, она может генерировать хороший денежный поток. Вместе с тем неясна ситуация с выплатой дивидендов. Основной акционер — компания в собственности правительства ФРГ. Мы исключили из нашей модели дивиденды за 2022 г., с чем и связано главным образом 6%-ное снижение нашей целевой цены до 2,6 руб./акцию. Впрочем, она все равно предполагает 91%-ный потенциал роста, и наш рейтинг по акциям Юнипро — по-прежнему «Покупать».

( Читать дальше )

Мы обновили нашу модель с учетом финансовых (МСФО) и операционных результатов за 3К22, а также учли наш новый макропрогноз и прогноз цен на электроэнергию на 4К22. У компании сильный балансовый отчет, она может генерировать хороший денежный поток. Вместе с тем неясна ситуация с выплатой дивидендов. Основной акционер — компания в собственности правительства ФРГ. Мы исключили из нашей модели дивиденды за 2022 г., с чем и связано главным образом 6%-ное снижение нашей целевой цены до 2,6 руб./акцию. Впрочем, она все равно предполагает 91%-ный потенциал роста, и наш рейтинг по акциям Юнипро — по-прежнему «Покупать».

( Читать дальше )

Будущие финансовые потоки «Газпрома» представляются неопределёнными - Открытие Инвестиции

- 16 декабря 2022, 14:15

- |

В четверг, 15 декабря, «Газпром» представил операционные результаты по итогам работы за одиннадцать с половиной месяцев 2022 года.

По нашим расчетам, за 1-15 декабря экспорт в ДЗ упал на 60,0% г/г до 2,6 млрд м3. Спрос на газ компании из газотранспортной системы на внутреннем рынке снизился за 11,5 месяцев на 5,2%, или на 12,5 млрд м3. Это соответствует росту на 1,9% г/г до 16,1 млрд м3 за 1-15 декабря.

В первой половине декабря падение экспорта в ДЗ год к году замедлилось, а поставки на внутренний рынок выросли относительно первой половины декабря 2021 г. Так, в первой и второй половине ноября экспорта «Газпрома» в ДЗ составлял всего по 2,0 млрд м3, а в первой половине декабря вырос с этого уровня на 30% до 2,6 млрд м3.

( Читать дальше )

По нашим расчетам, за 1-15 декабря экспорт в ДЗ упал на 60,0% г/г до 2,6 млрд м3. Спрос на газ компании из газотранспортной системы на внутреннем рынке снизился за 11,5 месяцев на 5,2%, или на 12,5 млрд м3. Это соответствует росту на 1,9% г/г до 16,1 млрд м3 за 1-15 декабря.

В первой половине декабря падение экспорта в ДЗ год к году замедлилось, а поставки на внутренний рынок выросли относительно первой половины декабря 2021 г. Так, в первой и второй половине ноября экспорта «Газпрома» в ДЗ составлял всего по 2,0 млрд м3, а в первой половине декабря вырос с этого уровня на 30% до 2,6 млрд м3.

( Читать дальше )

Чистая прибыль Газпрома пострадает, если компания решит заблаговременно создать резерв под иск от RWE - Открытие Инвестиции

- 06 декабря 2022, 17:18

- |

Немецкая энергетическая компания RWE инициировала арбитражный процесс против «Газпрома» о возмещении убытков от недопоставки газа. Об этом в понедельник, 5 декабря, сообщила газета Handelsblatt со ссылкой на представителя компании.

Размер убытков не называется, кроме того, газовый трейдер VNG, принадлежащий EnBW, рассматривает различные варианты снижения ущерба от прекращения поставок «Газпрома», но пока не сообщил о подаче арбитражного иска.

По сообщению Reuters, портфель контрактов RWE, связанных с российским газом, составлял на начало марта 2022 г. 15 ТВт-ч (1,4 млрд м3), а к середине года сократился до 4 ТВт-ч (0,4 млрд м3). Для сравнения, аналогичный портфель Uniper, которая подала иск к «Газпрому» на €11,6 млрд, составлял 200 Твт-ч (19,0 млрд м3).

Исходя из средней разницы спотовых и контрактных цен в €100/Мвт-ч ($1100/тыс. м3), объем средств для замещения всего портфеля RWE составил бы около €1,5 млрд ($1,6 млрд). Это 13% от объема иска Uniper.

Что делать инвестору

( Читать дальше )

Размер убытков не называется, кроме того, газовый трейдер VNG, принадлежащий EnBW, рассматривает различные варианты снижения ущерба от прекращения поставок «Газпрома», но пока не сообщил о подаче арбитражного иска.

По сообщению Reuters, портфель контрактов RWE, связанных с российским газом, составлял на начало марта 2022 г. 15 ТВт-ч (1,4 млрд м3), а к середине года сократился до 4 ТВт-ч (0,4 млрд м3). Для сравнения, аналогичный портфель Uniper, которая подала иск к «Газпрому» на €11,6 млрд, составлял 200 Твт-ч (19,0 млрд м3).

Исходя из средней разницы спотовых и контрактных цен в €100/Мвт-ч ($1100/тыс. м3), объем средств для замещения всего портфеля RWE составил бы около €1,5 млрд ($1,6 млрд). Это 13% от объема иска Uniper.

Что делать инвестору

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал