SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

segezha group

Акции Segezha Group будут интересны стратегическим инвесторам - Фридом Финанс

- 21 апреля 2021, 13:51

- |

Segezha Group повысила оценку IPO, диапазон составляет 122-152 млрд руб. (7,75-10,25 за акцию). Это объясняется, прежде всего, ожиданиями хороших результатов за 1 квартал. Они будут опубликованы в пятницу, до даты IPO. Улучшение прогноза объясняется ростом цен на пиломатериалы, брус, фанеру и другие виды продукции до 48% за год. Это обеспечит рост выручки до 18-18,5 млрд руб. в 1-м квартале, а маржа показателя OIBDA увеличится до 25-30% по сравнению с 18% годом ранее.

Другим поводом является стратегия компании, направленная на рост производства. Сейчас у Segezha Group ведущие позиции по некоторым направлениям, крупнейший лесной банк, но в будущем планируется увеличить лесопереработку и производственные мощности бумажных фабрик. Стратегия также предусматривает удержание долговой нагрузки ниже 2х OIBDA и выплату 70-100% свободного денежного потока акционерам. Дивиденд ожидается на уровне 3-5 млрд руб., что соответствует доходности 2-4,5% к оценке на размещении.

ИК «Фридом Финанс»

Другим поводом является стратегия компании, направленная на рост производства. Сейчас у Segezha Group ведущие позиции по некоторым направлениям, крупнейший лесной банк, но в будущем планируется увеличить лесопереработку и производственные мощности бумажных фабрик. Стратегия также предусматривает удержание долговой нагрузки ниже 2х OIBDA и выплату 70-100% свободного денежного потока акционерам. Дивиденд ожидается на уровне 3-5 млрд руб., что соответствует доходности 2-4,5% к оценке на размещении.

На наш взгляд, бумага будет интересна стратегическим инвесторам, но спрос со стороны розничных клиентов будет невысоким. Обусловлено это преимущественно тем, что как бы ни успешно шел бизнес, акции займут место в 3 эшелоне и вряд ли войдут в престижные индексы. После IPO не стоит рассчитывать на высокий апсайд, не исключаю, что размещение пройдет в нижней половине диапазона.Ващенко Георгий

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Российский рынок - IPO поставят на конвейер - Фридом Финанс

- 16 апреля 2021, 17:06

- |

В отличие от облигаций, интерес к акциям сохраняется.

Приток новых клиентов — физических лиц на рынок по-прежнему значителен. Банк России ожидает, что со временем в стране могут быть открыты 74 млн брокерских счетов (что примерно эквивалентно половине населения страны). Корпорации также не снижают активность. Компания лесопромышленного комплекса Segezha Group, входящая в холдинг АФК Система, подала заявку на проведение IPO на Московской бирже и планирует привлечь 30 млрд руб. Ozon, еще одна компания холдинга, ранее вышедшая на IPO, объявила о намерении заняться банковским бизнесом. Wildberries, пока не ставшая публичной, может открыть подразделение в США. Между тем календарь IPO вскоре может пополниться новыми размещениями за счет компаний IT-сектора, в том числе Positive Technologies, онлайн-подразделения Х5 и других, поскольку Банк России выдвинул инициативу создать «конвейер IPO».

ИК «Фридом Финанс»

Приток новых клиентов — физических лиц на рынок по-прежнему значителен. Банк России ожидает, что со временем в стране могут быть открыты 74 млн брокерских счетов (что примерно эквивалентно половине населения страны). Корпорации также не снижают активность. Компания лесопромышленного комплекса Segezha Group, входящая в холдинг АФК Система, подала заявку на проведение IPO на Московской бирже и планирует привлечь 30 млрд руб. Ozon, еще одна компания холдинга, ранее вышедшая на IPO, объявила о намерении заняться банковским бизнесом. Wildberries, пока не ставшая публичной, может открыть подразделение в США. Между тем календарь IPO вскоре может пополниться новыми размещениями за счет компаний IT-сектора, в том числе Positive Technologies, онлайн-подразделения Х5 и других, поскольку Банк России выдвинул инициативу создать «конвейер IPO».

Рекомендуем удерживать позиции в бумагах Yandex, Mail.Ru, HH.ru, Банка ВТБ, АФК Система. Положительную динамику могут продемонстрировать акции Ozon, Qiwi, Сургутнефтегаза, МТС, Аэрофлота. Спекулятивные короткие позиции в случае снижения рынка ниже 3500 по индексу Мосбиржи можно открыть в акциях ММК и Северстали. От покупки облигаций по-прежнему стоит воздержаться.Ващенко Георгий

ИК «Фридом Финанс»

Президент Segezha Group Шамолин купил 1,45% обыкновенных акции группы у АФК Система

- 16 апреля 2021, 15:29

- |

Segezha Group (входит в АФК «Система"), ведущий российский вертикально-интегрированный лесопромышленный холдинг<…>, объявляет, что 14 апреля 2021 года в рамках долгосрочной программы мотивации президента компании («Программа мотивации»), утвержденной советом директоров в июле 2018 года, президент компании Михаил Шамолин приобрел обыкновенные акции у «АФК Система», соответствующие приблизительно 1,45% акционерного капитала Segezha Group на дату приобретения, по цене, предусмотренной в договоре на опцион

В соответствии с программой мотивации Шамоли имеет право на выраженное в акциях вознаграждение при условии достижения определенных операционных и финансовых показателей эффективности (КПЭ). Совет директоров компании на заседании 31 марта 2021 года принял решение, подтверждающее выполнение КПЭ на текущий год.

В результате сделки доля Шамолина в капитале Segezha Group достигнет 2,9%.источник

2.5. Размер доли соответствующего лица в уставном капитале эмитента или подконтрольной эмитенту организации, имеющей для него существенное значение, до изменения: 1,4527 %; доля принадлежащих обыкновенных акций 1,4527 %

2.6. Размер доли соответствующего лица в уставном капитале эмитента или подконтрольной эмитенту организации, имеющей для него существенное значение, после изменения: 2,9056 %; доля принадлежащих обыкновенных акций 2,9056 %

источник

Оценка Segezha Group после IPO должна составить не менее 60 млрд рублей - Sberbank CIB

- 13 апреля 2021, 19:06

- |

Параметры размещения предполагают, что, если АФК «Система» продаст половину своего пакета, оценка Segezha Group после IPO (с учетом привлеченных средств) должна составить не менее 60 млрд руб. Между тем источники Financial Times утверждают, что компания рассчитывает достичь уровня оценки $1,5 млрд (115 млрд руб.). Если в данном случае также речь идет об оценке с учетом привлеченных средств, доля акций нового выпуска может составить до 26% увеличенного акционерного капитала.

Хахаева Анастасия

Sberbank CIB

Такой сценарий предполагает, что Segezha Group будет оценена с коэффициентом «стоимость предприятия/OIBDA 2021о» на уровне 6,5-7,5, в зависимости от того какие темпы роста прогнозировать на 2021 год. Для сравнения, ее зарубежные аналоги котируются с мультипликатором «стоимость предприятия/OIBDA 2021о» на уровне 9,6, а если не учитывать скандинавские аналоги — на уровне 7,1. В этом случае доля АФК «Система» после сделки составит 73% и будет оцениваться в 85,5 млрд руб., что приблизительно на 30% выше нашей оценки и с учетом нашей целевой цены предполагает приблизительно 3%-й потенциал роста котировок Системы.Суханова Светлана

Хахаева Анастасия

Sberbank CIB

Segezha Group стоит ₽130-160 млрд - организатор размещения

- 13 апреля 2021, 16:43

- |

Согласно информации двух источников в фин кругах, ВТБ Капитал, один из организаторов IPO Segezha Group, оценил ее справедливую стоимость в коридоре от 130 млрд до 160 млрд рублей.

Нижняя граница диапазона оценки ВТБ Капитала близка к оценке Ernst&Young, которая делалась для целей выкупа у акционеров, не согласных с внутригрупповой сделкой. Согласно отчету об оценке EY от 4 марта, она была определена в размере 10,38 рубля за акцию, что соответствует 124 млрд рублей за компанию, если не применять поправочные коэффициенты.

источник

Нижняя граница диапазона оценки ВТБ Капитала близка к оценке Ernst&Young, которая делалась для целей выкупа у акционеров, не согласных с внутригрупповой сделкой. Согласно отчету об оценке EY от 4 марта, она была определена в размере 10,38 рубля за акцию, что соответствует 124 млрд рублей за компанию, если не применять поправочные коэффициенты.

источник

Обыкновенные акции Сбербанка привлекательны для покупки - КИТ Финанс Брокер

- 12 апреля 2021, 22:44

- |

Сбербанк: финансовые результаты за 3 мес. 2021г. по РСБУ. Чистая прибыль банка за первые 3 месяца выросла на 29,2% по сравнению с аналогичным периодом прошлого года -до 282,5 млрд руб.

Кроме этого, нужно отметить рост чистой прибыли в марте 2021г. на 66,3% — до 103,3 млрд руб. Сильные результаты Сбербанка обусловлены ростом процентных и комиссионных доходов банка на фоне потребительской активности населения, а также за счёт сокращения резервов.

КИТ Финанс Брокер

Система: финансовые результаты за2020г. по МСФО. Выручка компании за год выросла на 5,7% по сравнению с прошлым годом — до 691,6 млрд руб. на фоне сильных результатов таких ключевых активов, как МТС, Сегежа, Медси и агрохолдинг СТЕПЬ.

Скорректированная чистая прибыль упала до 16 млрд руб.из-за продажи 100% акций Лидер Инвеста и 18,3% Детского мира и их деконсолидации. Дополнительно на прибыль Системы негативное влияние оказали гостиничный и ресторанный бизнес, показатели которых снизились из-за влияния пандемии коронавируса.

Также стало известно, что на этой неделе Segezha Group может объявить официально о проведении IPO на $500 млн. Таким образом, Segezha Group может добавить к публично торгуемым активам около 10руб., что в свою очередь окажет положительное влияние на переоценку АФК Системы.

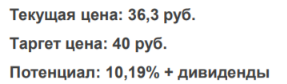

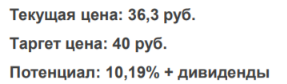

В связи с вышеперечисленным, мы сохраняем рекомендацию покупать акции Системы и цель 40 руб.

Норильский никель: дивиденды. В прошлую пятницу совет директоров компании рекомендовал выплатить финальные дивиденды за 2020 г. в размере 1021,22 руб. на акцию. Текущая дивидендная доходность составляет 4,1%. Дата закрытия реестра для получения дивидендов назначена на 1 июня 2020 г.

При этом, дивиденды были впервые рассчитаны от FCF, а не от EBITDA, как прописано в действующей дивидендной политике. Таким образом, Норникель направит на выплаты дивидендов 50% от FCF за 2020г., за вычетом промежуточных дивидендов, выплаченных по итогам 9 мес. 2020г.

Кроме этого, Норникель сообщил о планах запустить программу обратного выкупа акций на $2 млрд до конца 2021г. В связи с этим, акционеры компании получают возврат в размере около 2000 руб. в виде дивидендов и buyback.

Также в понедельник компания сообщила, что возобновила добычу на руднике «Октябрьский» раньше времени. В связи с вышеперечисленным позитивом, мы рекомендуем спекулятивные покупки с целью 27000 руб.

АЛРОСА: результаты продаж за март 2021 г. Суммарные продажи компании выросли в 2,3 год к году — до $357 млн. Из них АЛРОСА реализовала алмазного сырья на $345 млн и бриллиантов — на $12 млн. Таким образом, продажи алмазно-бриллиантовой продукции по итогам I кв. 2021 г. увеличилась на 28%.

Положительные результаты обусловлены эффектом низкой базы, ждём сильные финансовые результаты за Iкв. 2021г. по МСФО на фоне роста цен на продукцию и девальвацию рубля.

Сохраняем целевой ориентир по акциям АЛРОСА — 124,5 руб.

Кроме этого, нужно отметить рост чистой прибыли в марте 2021г. на 66,3% — до 103,3 млрд руб. Сильные результаты Сбербанка обусловлены ростом процентных и комиссионных доходов банка на фоне потребительской активности населения, а также за счёт сокращения резервов.

В связи с сильными результатами, мы подтверждаем рекомендацию покупать обыкновенные акции Сбербанка и повышаем целевой ориентир до 315 руб. Ждём роспуска резервов и роста котировок перед дивидендными выплатами.Баженов Дмитрий

КИТ Финанс Брокер

Система: финансовые результаты за2020г. по МСФО. Выручка компании за год выросла на 5,7% по сравнению с прошлым годом — до 691,6 млрд руб. на фоне сильных результатов таких ключевых активов, как МТС, Сегежа, Медси и агрохолдинг СТЕПЬ.

Скорректированная чистая прибыль упала до 16 млрд руб.из-за продажи 100% акций Лидер Инвеста и 18,3% Детского мира и их деконсолидации. Дополнительно на прибыль Системы негативное влияние оказали гостиничный и ресторанный бизнес, показатели которых снизились из-за влияния пандемии коронавируса.

Также стало известно, что на этой неделе Segezha Group может объявить официально о проведении IPO на $500 млн. Таким образом, Segezha Group может добавить к публично торгуемым активам около 10руб., что в свою очередь окажет положительное влияние на переоценку АФК Системы.

В связи с вышеперечисленным, мы сохраняем рекомендацию покупать акции Системы и цель 40 руб.

Норильский никель: дивиденды. В прошлую пятницу совет директоров компании рекомендовал выплатить финальные дивиденды за 2020 г. в размере 1021,22 руб. на акцию. Текущая дивидендная доходность составляет 4,1%. Дата закрытия реестра для получения дивидендов назначена на 1 июня 2020 г.

При этом, дивиденды были впервые рассчитаны от FCF, а не от EBITDA, как прописано в действующей дивидендной политике. Таким образом, Норникель направит на выплаты дивидендов 50% от FCF за 2020г., за вычетом промежуточных дивидендов, выплаченных по итогам 9 мес. 2020г.

Кроме этого, Норникель сообщил о планах запустить программу обратного выкупа акций на $2 млрд до конца 2021г. В связи с этим, акционеры компании получают возврат в размере около 2000 руб. в виде дивидендов и buyback.

Также в понедельник компания сообщила, что возобновила добычу на руднике «Октябрьский» раньше времени. В связи с вышеперечисленным позитивом, мы рекомендуем спекулятивные покупки с целью 27000 руб.

АЛРОСА: результаты продаж за март 2021 г. Суммарные продажи компании выросли в 2,3 год к году — до $357 млн. Из них АЛРОСА реализовала алмазного сырья на $345 млн и бриллиантов — на $12 млн. Таким образом, продажи алмазно-бриллиантовой продукции по итогам I кв. 2021 г. увеличилась на 28%.

Положительные результаты обусловлены эффектом низкой базы, ждём сильные финансовые результаты за Iкв. 2021г. по МСФО на фоне роста цен на продукцию и девальвацию рубля.

Сохраняем целевой ориентир по акциям АЛРОСА — 124,5 руб.

Выход Segezha Group на IPO - положительный фактор - Промсвязьбанк

- 12 апреля 2021, 22:23

- |

Segezha Group, третий по доле актив АФК Системы, планирует провести IPO на Московской бирже, рассчитывая привлечь не менее 30 млрд рублей (около $400 млн). Segezha является одним из крупнейших российских вертикально-интегрированных лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Производит фанеру, упаковку из бумаги, пиломатериалы, дома из клееного бруса и другую продукцию из дерева и при этом имеет очень низкую себестоимость производства.

В феврале акционеры компании одобрили увеличение уставного капитала Segezha в два раза через размещение по открытой подписке 11,94 млрд акций. Как говорится в последнем сообщении компании, опубликованном 12 апреля, сделка предполагает предложение акций нового выпуска, а привлеченные средства планируется направить на финансирование инвестпрограммы и оптимизацию долговой нагрузки. Чистый долг компании по итогам 2020 года увеличился на 26,1%, до 49,6 млрд руб. После IPO АФК Система останется мажоритарным акционером группы. Также АФК Система и сама Segezha берут на себя обязательство lock up сроком на полгода, директора и топ-менеджмент компании — сроком на год. Компания ожидает, что размещаемые акции получат листинг на Московской бирже приблизительно в день объявления цены акций.

В дополнение компания раскрыла параметры дивидендной политики, согласно которой она будет стремиться выплачивать ежегодные дивиденды в объеме от 3 млрд до 5,5 млрд руб. — этот параметр предусмотрен на 2021-2023 гг. Предполагается, что в 2024-2026 гг. распределение дивидендов будет основано на сумме скорректированного FCF (75-100%). В 2019 году Segezha Group выплатила в виде дивидендов 3,8 млрд руб., а в 2018 году -1,5 млрд руб.

Выручка Segezha в 2020 году выросла на 17,9%, до 69 млрд руб., OIBDA — на 24,5%, до 17,5 млрд руб. Однако компания закончила год с чистым убытком 1,3 млрд руб. против 4,8 млрд руб. прибыли годом ранее из-за увеличения стоимости логистики, снижения цен на бумагу и бумажную упаковку. Соотношение чистый долг/OIBDA осталось на уровне 2,8х.

Промсвязьбанк

В феврале акционеры компании одобрили увеличение уставного капитала Segezha в два раза через размещение по открытой подписке 11,94 млрд акций. Как говорится в последнем сообщении компании, опубликованном 12 апреля, сделка предполагает предложение акций нового выпуска, а привлеченные средства планируется направить на финансирование инвестпрограммы и оптимизацию долговой нагрузки. Чистый долг компании по итогам 2020 года увеличился на 26,1%, до 49,6 млрд руб. После IPO АФК Система останется мажоритарным акционером группы. Также АФК Система и сама Segezha берут на себя обязательство lock up сроком на полгода, директора и топ-менеджмент компании — сроком на год. Компания ожидает, что размещаемые акции получат листинг на Московской бирже приблизительно в день объявления цены акций.

В дополнение компания раскрыла параметры дивидендной политики, согласно которой она будет стремиться выплачивать ежегодные дивиденды в объеме от 3 млрд до 5,5 млрд руб. — этот параметр предусмотрен на 2021-2023 гг. Предполагается, что в 2024-2026 гг. распределение дивидендов будет основано на сумме скорректированного FCF (75-100%). В 2019 году Segezha Group выплатила в виде дивидендов 3,8 млрд руб., а в 2018 году -1,5 млрд руб.

Выручка Segezha в 2020 году выросла на 17,9%, до 69 млрд руб., OIBDA — на 24,5%, до 17,5 млрд руб. Однако компания закончила год с чистым убытком 1,3 млрд руб. против 4,8 млрд руб. прибыли годом ранее из-за увеличения стоимости логистики, снижения цен на бумагу и бумажную упаковку. Соотношение чистый долг/OIBDA осталось на уровне 2,8х.

Ранее E&Y оценила компанию в 124 млрд руб., а стоимость за акцию в 10,38 руб. Мы оцениваем стоимость компании в меньшую величину, однако положительно смотрим на факт размещения Segezha Group и рекомендуем в нем участвовать. Мы видим перспективы роста компании и возможности укрепить лидирующие позиции по ряду направлений производства пиломатериалов и лесозаготовки с высокой добавленной стоимостью. Мы оцениваем ее стоимость в 96 млрд руб. по текущему курсу (8 руб. за акцию соответственно). Для оценки был использован мультипликатор EV/Sales ближайших аналогов — Louisiana-Pacific Corp (LPX) и Packaging Corp of America (PKS) с наиболее близкими бизнес-моделями и значительной долей экспорта. Также заложены перспективы роста строительной отрасли, пиломатериалов и фанеры.Теличко Людмила

Промсвязьбанк

Ожидаем рост котировок Системы до 40 рублей - Кит Финанс Брокер

- 12 апреля 2021, 20:36

- |

Описание компании: АФК «Система» – это один из крупнейших российских конгломератов, который контролирует много не публичных и несколько публичных компаний. Более двух третей выручки Системы приносят «МТС», «Ozon», «Эталон групп» и лесопромышленный холдинг «Segezha Group».

Основная идея – это вывод в 2021 г. на IPO таких активов холдинга, как Сегежа, Медси и агрохолдинг Степь. По словам, менеджмента, активы вызывают довольно большой интерес у международных инвесторов. Чирахов сказал, что наиболее вероятным претендентом на следующее IPO является лесопромышленный холдинг Сегежа.

Основная идея – это вывод в 2021 г. на IPO таких активов холдинга, как Сегежа, Медси и агрохолдинг Степь. По словам, менеджмента, активы вызывают довольно большой интерес у международных инвесторов. Чирахов сказал, что наиболее вероятным претендентом на следующее IPO является лесопромышленный холдинг Сегежа.

Получение публичной оценки раскроет стоимость этих активов и, как следствие, переоценки материнской компании. Ожидаем рост котировок Системы до 40 руб.КИТ Финанс Брокер

Segezha Group будет стремиться выплачивать дивиденды не реже одного раза в год - новая див. политика

- 12 апреля 2021, 11:34

- |

Совет директоров Segezha Group утвердил обновленную дивидендную политику

В соответствии с обновленной политикой Segezha Group будет стремиться выплачивать дивиденды не реже одного раза в год.

Компания намерена выплачивать в качестве дивидендов от 3 млрд руб. до 5,5 млрд руб. каждый год в период с 2021 по 2023 год.

Начиная с 2024 года, ожидается, что распределение дивидендов будет основано на сумме скорректированного свободного денежного потока;

в Дивидендной политике предусмотрены выплаты на уровне 75%–100%, но возможно и повышение уровня выплат при условии более устойчивого рынка и/или наличии запаса прочности по долговой нагрузке.

источник

В соответствии с обновленной политикой Segezha Group будет стремиться выплачивать дивиденды не реже одного раза в год.

Компания намерена выплачивать в качестве дивидендов от 3 млрд руб. до 5,5 млрд руб. каждый год в период с 2021 по 2023 год.

Начиная с 2024 года, ожидается, что распределение дивидендов будет основано на сумме скорректированного свободного денежного потока;

в Дивидендной политике предусмотрены выплаты на уровне 75%–100%, но возможно и повышение уровня выплат при условии более устойчивого рынка и/или наличии запаса прочности по долговой нагрузке.

источник

Результаты Системы соответствовали прогнозу - Sberbank CIB

- 09 апреля 2021, 15:35

- |

АФК «Система» опубликовала вчера результаты за 4К20. Совокупная выручка холдинга выросла на 6,9% до 193,4 млрд руб. Результаты МТС и Segezha Group были опубликованы ранее. Выручка агрохолдинга «Степь» выросла на 12,2% по сравнению с 4К19 до 10,5 млрд руб. за счет повышения цен на зерно. Выручка сети клиник «Медси» увеличилась на 25,0% с уровня 4К19 до 7,8 млрд руб. благодаря отложенному спросу на медицинские услуги, увеличению среднего чека на фоне диагностики COVID-19 и приобретению клиник в Ижевске.

Совокупная EBITDA выросла на 8,6%, рентабельность по EBITDA составила 29,1%, как и годом ранее. EBITDA агрохолдинга «Степь» повысилась на 606,0% относительно 4К19 до 4,4 млрд руб., рентабельность была на уровне 24% (против 7% в 4К19) за счет повышения операционной эффективности новых земельных активов, увеличения объемов реализации высокорентабельных нишевых культур и роста мировых цен на сельскохозяйственную продукцию. EBITDA Медси выросла на 27% относительно 4К19 до 7,8 млрд руб., рентабельность выросла на 6 п. п. с уровня годичной давности до 36% благодаря эффекту операционного рычага и участию в СП с Capital Group по строительству ЖК «Небо». Вклад этого проекта в EBITDA Медси в 2020 году составил 1,6 млрд руб. против 1,1 млрд руб. годом ранее.

На корпоративном уровне убыток по EBITDA вырос до 12,2 млрд руб. (с 8,5 млрд руб. в 4К19) на фоне увеличения бонусов в связи с монетизацией и сделками на рынках, а также из-за возобновления программы LTI, приостановленной в 2018 году. Чистые финансовые обязательства Корпоративного центра не изменились по сравнению с аналогичным периодом прошлого года и составили 183,7 млрд руб., но выросли по сравнению с 166 млрд руб. в 3К20.

Хахаева Анастасия

Sberbank CIB

Совокупная EBITDA выросла на 8,6%, рентабельность по EBITDA составила 29,1%, как и годом ранее. EBITDA агрохолдинга «Степь» повысилась на 606,0% относительно 4К19 до 4,4 млрд руб., рентабельность была на уровне 24% (против 7% в 4К19) за счет повышения операционной эффективности новых земельных активов, увеличения объемов реализации высокорентабельных нишевых культур и роста мировых цен на сельскохозяйственную продукцию. EBITDA Медси выросла на 27% относительно 4К19 до 7,8 млрд руб., рентабельность выросла на 6 п. п. с уровня годичной давности до 36% благодаря эффекту операционного рычага и участию в СП с Capital Group по строительству ЖК «Небо». Вклад этого проекта в EBITDA Медси в 2020 году составил 1,6 млрд руб. против 1,1 млрд руб. годом ранее.

На корпоративном уровне убыток по EBITDA вырос до 12,2 млрд руб. (с 8,5 млрд руб. в 4К19) на фоне увеличения бонусов в связи с монетизацией и сделками на рынках, а также из-за возобновления программы LTI, приостановленной в 2018 году. Чистые финансовые обязательства Корпоративного центра не изменились по сравнению с аналогичным периодом прошлого года и составили 183,7 млрд руб., но выросли по сравнению с 166 млрд руб. в 3К20.

Результаты АФК «Система» соответствовали консенсус-прогнозу Интерфакса как в части выручки, так и EBITDA. Мы полагаем, что ключевые факторы, которые нужно отслеживать — это объявление новой дивидендной политики (мы ожидаем, что по результатам 2020 года АФК «Система» выплатит 0,26 руб. на обыкновенную акцию, т. е. дивидендная доходность составит 0,6%), а также операционный рычаг на корпоративном уровне (т. к. холдинг возобновил цикл инвестиций, в том числе купив пакет акций Группы «Электрозавод» в рамках СП со Сбером).Суханова Светлана

Хахаева Анастасия

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал