provalue

Задачка - кто решит?

- 07 марта 2016, 18:15

- |

Также с вероятностью 1.1 % он может потерять весь капитал и при этом уйти в минус на 100% (остаться должен брокеру). Распределение риска торговли.

Можно ли построить прибыльную стратегию долгосрочной торговли на 10 лет? После построения стратегии, рассчитать какой капитал трейдер заработает с вероятностью 10%, 90%?

- комментировать

- ★5

- Комментарии ( 24 )

Вы используете эти 5 опционных стратегий, которые дают нам наибольший результат?

- 01 марта 2016, 13:27

- |

Мы не можем знать, куда пойдет цена, однако чаще всего нам это и не требуется. В сочетании с некоторыми фундаментальными факторами, опционы позволяют не терять деньги, когда цена идет против нас, и увеличивать прибыль, динамически изменяя позицию.

Опционные стратегии:

- Покупка голого кола

- Покупка колл спреда

- Продажа пута

- Стреддл

- Бабочка сломанное крыло

Какие вопросы вы бы задали управляющим с Wall Street?

- 10 февраля 2016, 23:01

- |

Мы пригласили на Конференцию ProValue лицензированного брокера с Wall Street. Daniel Rezhets и Seth Blumental, являются лицензированными портфельными управляющими в американском брокере Bishop, Rosen & Co, Inc, от лица которого они будут выступать 19-го февраля.

Мы пригласили на Конференцию ProValue лицензированного брокера с Wall Street. Daniel Rezhets и Seth Blumental, являются лицензированными портфельными управляющими в американском брокере Bishop, Rosen & Co, Inc, от лица которого они будут выступать 19-го февраля.

Они согласились ответить на наши и Ваши вопросы, приоткрыть то, как все в действительности устроено в мире больших финансов. Прямая трансляция их выступления будет идти из офиса компании (100 Broadway, 16th Floor, New York, Соединенные Штаты).

Какие вопросы вы бы задали представителям Wall Street? Стратегии, подходы, возможности…

Помогите нам составить интересный список для интервью!!!

Дэн и Сэт в этом бизнесе уже около 20 лет. Сам брокер работает с 1964 года, и имеет в управлении около 1 млрд долларов.

( Читать дальше )

Как посчитать Эффективность Работы Менеджмента Компании?

- 18 января 2016, 20:20

- |

Когда компания получает прибыль, она может выплатить ее в виде дивидендов акционерам, либо всю удержать и реинвестировать в бизнес. А может часть удержать, а часть отдать в виде дивидендов?

А смогут ли менеджеры эффективно инвестировать деньги компании?

Инвестируя в акции с точки зрения бизнеса, вам требуется анализировать менеджмент, иначе вы начнете терять деньги, даже когда сам бизнес компании кажется достаточно стабильным.

В этом коротком видео Андрей Макарский разъясняет альтернативный, простой и эффективный способ количественной оценки менеджмента публичной компании.

Provalue Conference. Что и Зачем Надо Знать Инвестору про Денежные Потоки Компании

- 24 декабря 2015, 17:10

- |

Ответы на вопросы:

- Зачем нужен отчет о движении денежных средств на примерах

- Почему не хватает для полной картины только отчета о прибылях

- Что такое бумажная прибыль компании и отличие ее от реальной

- Примеры анализа Kinder Morgan

Как безопасно выбирать дивидендные компании? Мастер-класс Андрея Макарского

- 23 декабря 2015, 11:25

- |

Андрей Макарский показывает на мастер-классе, как анализировать компании, платящие дивиденды. Какие инвестиционные стратегии с подобными компаниями работают наиболее хорошо.

Некоторые затронутые темы:

- Как находить компании с высокими дивидендами?

- Как не попасть в вэлью капкан компании, заманивающей высокими дивидендами?

- Как зарабатывать на плохих дивидендных компаниях?

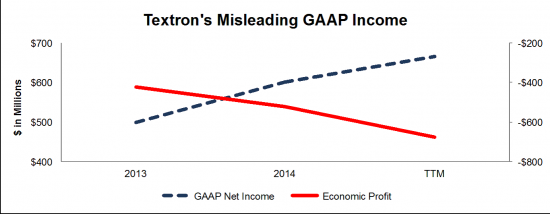

На этой неделе в Зону Риска попала компания Textron Inc. Анти-Вэлью Кандидат

- 26 ноября 2015, 17:50

- |

Акционерная стоимость фактически снижается, в то время как прибыль от покупки Beech Holdings маскирует этот факт, тем самым способствуя росту чистой прибыли по GAAP. Направление движение стоимости акций изменится на противоположное, когда инвесторы осознают, что эта покупка не дала обещанного результата, а бизнес фактически находится в состоянии долгосрочного спада.

Прибыль по GAAP не отражает реальной картины бизнеса

С 2013 года и до текущего момента чистая прибыль по GAAP у Trextron выросла с 498 млн. до 666 млн. долл. США. В этом же периоде экономические доходы компании, или подтвержденная прибыль, доступная акционерам, снизилась с (-422) млн. до (-677) млн. долл. США. Это различие можно увидеть на рис. 1. К сожалению для инвесторов, Trexton не смогла показать положительные экономические доходы ни за один год по этой модели. Используя лазейки в бухгалтерском учете и недостатки системы GAAP, Trexton смогла представить себя как прибыльную компанию, несмотря на снижение своей стоимости на протяжении всего существования.

( Читать дальше )

Обзор сканера Уоррена Баффета

- 09 ноября 2015, 17:57

- |

Любимая цитата Баффета «Лучше купить чудесную компанию по приемлемой цене, чем заурядную компанию по чудесной цене» всегда налагает некоторую премию на хорошие компании. Такие компании всегда торгуются выше балансовой стоимости (book value) и купить их ниже практически невозможно, разве что во время сильнейшего кризиса.

Основные критерии компании Баффета:

- Компания 10 лет получала прибыль и у нее росла внутренняя стоимость (book value или tangible book value)

- Высокая рентабельность акционерного капитала (ROE) и всего капитала (ROIC)

- Текущая цена компании позволяет получить самую высокую доходность (Earnings Yield = Earnings/Price)

- У компании благоприятные перспективы на будущее. (Данный критерий тяжело автоматизировать на базе сканера Баффета и поэтому требует дальшейшего ручного вмешательства аналитика, после выборки результатов. Чтения пресс-релизов, годовых и квартальных отчетов)

( Читать дальше )

Как узнать истинную экономическую прибыль компании?

- 07 ноября 2015, 01:14

- |

Андрей Макарский показывает приемы профессионального анализа компаний:

Весь анализ ведется в инструментах ProValue Analytics, которые могут использовать все желающие, для анализа акций и опционов.

Андрей объясняет:

- Почему экономическая прибыль всегда отличается от заявленной?

- Как от этого страдают инвесторы?

- Как узнать истинную, экономическую прибыль компании?

- Как избегать опасных переоцененных компаний и находить недооцененные?

- 2 способа подсчета Экономической прибыли!

- Что такое средневзвешенная стоимость капитала компании (WACC)?

- Что такое ROIC, рентабельность всего капитала?

- Баланс WACC и ROIC.

- Почему P/E и EPS часто врут?

( Читать дальше )

Calpine Corp (CPN) - компания из списка Trophy-20

- 09 сентября 2015, 11:11

- |

Компания из списка Trophy-20 (ссылка на список в комментариях для внимательных).

Компания из списка Trophy-20 (ссылка на список в комментариях для внимательных).Резюме — CPN — интересная компания — независимый генератор электричества в наиболее зарегулированных и энергодефицитных регионах США.

Имеет большой парк современных эффективных газотурбинных и геотермальных станций, входит в топ-10 генераторов США. Менеджмент опытный, но достаточно крепко сидит в финансовых инструментах (у компании большие долги, деривативы, деривативы на долги — всё в ходу), что может стать проблемой для финансирования развития в дальнейшем. Компания уже переживала поход к банкротству в 2005 году опять же из-за чрезмерной закредитованности (было 22млрд долга, котировки упали с 50 долларов до 0,30), но после смены руководства выползла к 2008 году.

Сейчас CPN торгуется чуть выше стоимости ее станций, если бы их можно было продать на распродаже, и совокупного долга — по 15 долларов за акцию, что делает её интересным кандидатом как на покупку, так и на игру с опционами — любые изменения ставки, погоды в Калифорнии/Техасе/Северо-Востоке, цен на газ или налоговые маневры достаточно сильно шатают показатели компании и котировки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал